mei 17, 2025

door atiyasolutions

aanvragen, adviseur contact opnemen, aflossen volgens afgesproken termijnen, afsluiten, crelan, financiële ademruimte, flexibele bedragen, geleende bedrag, grote aankoop, looptijd, online simulatie maken, onvoorziene kosten, persoonlijke lening, persoonlijke lening crelan, rente, snelle goedkeuring, termijnen terugbetalen, vast bedrag, vaste looptijd, vaste rentevoet, verbouwing

Alles wat u moet weten over een persoonlijke lening bij Crelan

Bent u op zoek naar wat extra financiële ademruimte voor een grote aankoop, een verbouwing of om onvoorziene kosten op te vangen? Dan kan een persoonlijke lening bij Crelan de oplossing zijn die u zoekt. In dit artikel bespreken we alles wat u moet weten over het aanvragen en afsluiten van een persoonlijke lening bij deze Belgische bank.

Wat is een persoonlijke lening?

Een persoonlijke lening is een vorm van lenen waarbij u een vast bedrag leent dat u in termijnen terugbetaalt, inclusief rente. Het geleende bedrag en de looptijd worden op voorhand vastgelegd, waardoor u duidelijkheid heeft over de totale kost van de lening.

Voordelen van een persoonlijke lening bij Crelan

- Flexibele bedragen: Bij Crelan kunt u terecht voor persoonlijke leningen van verschillende bedragen, zodat u precies kunt lenen wat u nodig heeft.

- Vaste looptijd: U weet van tevoren hoelang u aan de lening vastzit, waardoor u uw budget goed kunt plannen.

- Vaste rentevoet: Met een vaste rentevoet komt u niet voor verrassingen te staan en weet u precies hoeveel uw lening zal kosten.

- Snelle goedkeuring: Crelan staat bekend om haar efficiënte afhandeling van kredietaanvragen, waardoor u snel duidelijkheid krijgt over uw lening.

Hoe vraagt u een persoonlijke lening aan bij Crelan?

Het aanvragen van een persoonlijke lening bij Crelan is eenvoudig. U kunt online een simulatie maken om te zien hoeveel u kunt lenen en tegen welke voorwaarden. Vervolgens kunt u contact opnemen met een adviseur van Crelan om uw aanvraag verder te bespreken en in te dienen. Na goedkeuring ontvangt u het geleende bedrag op uw rekening en kunt u beginnen met aflossen volgens de afgesproken termijnen.

Kortom, als u op zoek bent naar financiële flexibiliteit en duidelijkheid, kan een persoonlijke lening bij Crelan de juiste keuze zijn. Neem contact op met Crelan voor meer informatie over hun verschillende kredietmogelijkheden en ontdek hoe zij u kunnen helpen uw financiële doelen te bereiken.

13 Veelgestelde Vragen over Persoonlijke Leningen bij Crelan: Antwoorden en Inzichten

- Kan iedereen een persoonlijke lening krijgen?

- Wat kost 5000 euro lenen per maand?

- Welke bank heeft laagste rente persoonlijke lening?

- Hoeveel kan ik lenen?

- Wat is de goedkoopste persoonlijke lening?

- Hoeveel kan je lenen met persoonlijke lening?

- Wat kost een persoonlijke lening per maand?

- Hoelang duurt de goedkeuring van een lening bij Crelan?

- Wat zijn de voorwaarden voor een persoonlijke lening?

- Hoeveel kan ik lenen bij Crelan?

- Welke bank heeft de laagste rente op persoonlijke lening?

- Waar wordt naar gekeken bij een persoonlijke lening?

- Is een persoonlijke lening verstandig?

Kan iedereen een persoonlijke lening krijgen?

Niet iedereen komt automatisch in aanmerking voor een persoonlijke lening bij Crelan. Om in aanmerking te komen, moet u voldoen aan bepaalde criteria, waaronder een stabiele financiële situatie, voldoende inkomen en een goede kredietgeschiedenis. Crelan zal uw aanvraag zorgvuldig beoordelen om ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Het is belangrijk om transparant te zijn over uw financiële situatie en alle gevraagde documenten tijdig te verstrekken om het goedkeuringsproces soepel te laten verlopen.

Wat kost 5000 euro lenen per maand?

Een persoonlijke lening van 5000 euro bij Crelan kan maandelijks verschillende kosten met zich meebrengen, afhankelijk van factoren zoals de looptijd van de lening en de rentevoet die wordt toegepast. Het is belangrijk om een simulatie te maken bij Crelan om een duidelijk beeld te krijgen van wat het precies kost om 5000 euro te lenen en hoeveel u maandelijks zult moeten aflossen. Door deze informatie op voorhand te verkrijgen, kunt u goed geïnformeerd beslissingen nemen over uw financiële situatie en ervoor zorgen dat de lening binnen uw budget past.

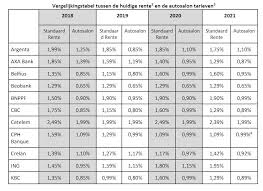

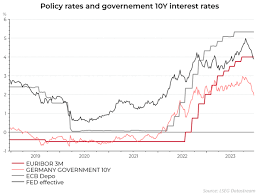

Welke bank heeft laagste rente persoonlijke lening?

Een veelgestelde vraag is: “Welke bank heeft de laagste rente voor een persoonlijke lening?” Als het gaat om het vinden van de bank met de laagste rente voor een persoonlijke lening, is het belangrijk om verschillende banken en financiële instellingen te vergelijken. Bij Crelan kunt u profiteren van competitieve rentetarieven voor persoonlijke leningen, maar het exacte tarief dat u krijgt, kan afhangen van factoren zoals uw kredietscore, het geleende bedrag en de looptijd van de lening. Het is daarom raadzaam om contact op te nemen met Crelan of hun website te raadplegen voor actuele informatie over rentetarieven en om te zien welke leningoptie het beste bij uw financiële behoeften past.

Hoeveel kan ik lenen?

Een veelgestelde vraag over een persoonlijke lening bij Crelan is: “Hoeveel kan ik lenen?” Het maximale bedrag dat u kunt lenen bij Crelan hangt af van verschillende factoren, zoals uw inkomen, uitgaven, lopende leningen en kredietgeschiedenis. Om een duidelijk beeld te krijgen van het bedrag dat u kunt lenen, kunt u online een simulatie maken op de website van Crelan. Hiermee kunt u snel en eenvoudig berekenen hoeveel u maximaal kunt lenen en tegen welke voorwaarden. Het is ook mogelijk om contact op te nemen met een adviseur van Crelan voor een persoonlijk advies op maat en om uw specifieke financiële situatie te bespreken.

Wat is de goedkoopste persoonlijke lening?

Een veelgestelde vraag over persoonlijke leningen is: Wat is de goedkoopste persoonlijke lening? Bij het zoeken naar de goedkoopste persoonlijke lening is het belangrijk om rekening te houden met verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. De goedkoopste persoonlijke lening kan variëren afhankelijk van uw financiële situatie en de voorwaarden die door verschillende kredietverstrekkers worden aangeboden. Het is raadzaam om verschillende aanbieders te vergelijken en goed te letten op alle kosten en voorwaarden voordat u een beslissing neemt over welke persoonlijke lening het meest voordelig voor u is.

Hoeveel kan je lenen met persoonlijke lening?

Een veelgestelde vraag over een persoonlijke lening bij Crelan is: “Hoeveel kan je lenen met een persoonlijke lening?” Het bedrag dat u kunt lenen met een persoonlijke lening bij Crelan hangt af van verschillende factoren, zoals uw financiële situatie, het gewenste leenbedrag en de looptijd van de lening. Bij Crelan kunt u terecht voor persoonlijke leningen van verschillende bedragen, zodat u precies kunt lenen wat u nodig heeft. Het is raadzaam om een simulatie te maken om te zien hoeveel u kunt lenen en tegen welke voorwaarden, en vervolgens contact op te nemen met een adviseur van Crelan voor meer informatie en begeleiding bij het aanvraagproces.

Wat kost een persoonlijke lening per maand?

Een veelgestelde vraag met betrekking tot een persoonlijke lening bij Crelan is: “Wat kost een persoonlijke lening per maand?” De maandelijkse kosten van een persoonlijke lening worden bepaald door verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en de rentevoet. Door een simulatie te maken bij Crelan kunt u een duidelijk beeld krijgen van hoeveel u maandelijks zult moeten aflossen. Op die manier kunt u uw budget nauwkeurig plannen en zorgen voor financiële gemoedsrust gedurende de looptijd van uw lening.

Hoelang duurt de goedkeuring van een lening bij Crelan?

Een veelgestelde vraag over een persoonlijke lening bij Crelan is: “Hoelang duurt de goedkeuring van een lening?” De goedkeuringstijd van een lening bij Crelan kan variëren, maar over het algemeen staat Crelan bekend om haar efficiënte afhandeling van kredietaanvragen. Nadat u alle benodigde documenten heeft ingediend en uw aanvraag volledig is, zal Crelan deze zo snel mogelijk beoordelen. In de meeste gevallen ontvangt u binnen enkele dagen na het indienen van uw aanvraag al duidelijkheid over de goedkeuring van uw lening. Dit snelle proces stelt klanten in staat om snel te weten waar ze aan toe zijn en eventuele financiële plannen op tijd uit te voeren.

Wat zijn de voorwaarden voor een persoonlijke lening?

Een persoonlijke lening bij Crelan vereist dat u aan bepaalde voorwaarden voldoet om in aanmerking te komen. Typische voorwaarden voor een persoonlijke lening zijn onder meer een stabiel inkomen, een goede kredietgeschiedenis en de mogelijkheid om de lening terug te betalen binnen de vastgestelde termijn. Crelan kan ook specifieke eisen stellen met betrekking tot het geleende bedrag en de looptijd van de lening. Het is belangrijk om deze voorwaarden zorgvuldig te overwegen voordat u een persoonlijke lening aanvraagt, zodat u vol vertrouwen kunt beslissen of deze financieringsmogelijkheid geschikt is voor uw financiële behoeften.

Hoeveel kan ik lenen bij Crelan?

Een veelgestelde vraag over persoonlijke leningen bij Crelan is: “Hoeveel kan ik lenen bij Crelan?” Het bedrag dat u kunt lenen bij Crelan hangt af van verschillende factoren, zoals uw financiële situatie, uw inkomen en uitgaven, en de gewenste looptijd van de lening. Om een duidelijk beeld te krijgen van hoeveel u kunt lenen, kunt u online een simulatie maken op de website van Crelan of contact opnemen met een adviseur. Zij zullen u helpen om een lening op maat samen te stellen die past bij uw behoeften en financiële mogelijkheden.

Welke bank heeft de laagste rente op persoonlijke lening?

Een veelgestelde vraag is: welke bank heeft de laagste rente op een persoonlijke lening? Als het gaat om het vinden van de bank met de laagste rente op persoonlijke leningen, is het belangrijk om verschillende banken te vergelijken en te onderzoeken welke tarieven en voorwaarden zij aanbieden. Crelan is een Belgische bank die bekend staat om haar competitieve rentetarieven en flexibele leningsmogelijkheden. Door contact op te nemen met Crelan en een simulatie te maken, kunt u meer inzicht krijgen in de specifieke rentetarieven die zij hanteren voor persoonlijke leningen. Het loont altijd de moeite om verschillende opties te overwegen en te kiezen voor een lening die het beste aansluit bij uw financiële behoeften en mogelijkheden.

Waar wordt naar gekeken bij een persoonlijke lening?

Bij het aanvragen van een persoonlijke lening bij Crelan wordt er gekeken naar verschillende factoren om te bepalen of u in aanmerking komt voor de lening en tegen welke voorwaarden. Enkele belangrijke punten waar naar wordt gekeken zijn uw inkomen, uw huidige financiële situatie, uw uitgavenpatroon en eventuele andere lopende leningen of schulden. Deze informatie helpt Crelan om een goed beeld te krijgen van uw financiële stabiliteit en om te beoordelen hoeveel u verantwoord kunt lenen. Het is dus essentieel om transparant te zijn over uw financiële situatie bij het aanvragen van een persoonlijke lening bij Crelan.

Is een persoonlijke lening verstandig?

Veel mensen vragen zich af of het verstandig is om een persoonlijke lening aan te gaan. Het antwoord hangt af van uw persoonlijke financiële situatie en behoeften. Een persoonlijke lening kan een goede optie zijn als u een grote aankoop wilt doen, zoals een auto of een renovatie, en niet over voldoende spaargeld beschikt. Het biedt u de mogelijkheid om het bedrag in termijnen terug te betalen, met duidelijkheid over de kosten en looptijd. Echter, het is belangrijk om ervoor te zorgen dat u de lening kunt terugbetalen zonder financiële problemen te veroorzaken. Het is verstandig om goed na te denken over uw budget en de noodzaak van de lening voordat u besluit om een persoonlijke lening af te sluiten bij Crelan of een andere financiële instelling.