Alles wat u moet weten over leningen voor uw woning

Lening voor een Woning: Alles wat u moet weten

De aankoop van een woning is een belangrijke mijlpaal in het leven van velen. Het is vaak een grote investering waarbij financiële ondersteuning nodig is in de vorm van een lening. Een lening voor een woning, ook wel een hypotheek genoemd, stelt mensen in staat om hun droomhuis te kopen zonder het volledige aankoopbedrag onmiddellijk te hoeven betalen.

Er zijn verschillende aspecten waarmee rekening moet worden gehouden bij het afsluiten van een lening voor een woning. Allereerst is het belangrijk om te bepalen hoeveel geld u nodig heeft en welk type lening het beste bij uw situatie past. Er zijn verschillende soorten hypotheken beschikbaar, zoals vaste rentevoetleningen, variabele rentevoetleningen en aflossingsvrije leningen.

Een cruciale factor bij het afsluiten van een lening voor een woning is de rentevoet. De rentevoet bepaalt hoeveel rente u maandelijks betaalt op uw lening en kan aanzienlijke invloed hebben op de totale kosten op lange termijn. Het vergelijken van rentevoeten en voorwaarden bij verschillende kredietverstrekkers is essentieel om de meest voordelige optie te vinden.

Bij het aanvragen van een lening voor een woning zullen kredietverstrekkers ook uw financiële situatie evalueren, waaronder uw inkomen, uitgaven en kredietgeschiedenis. Het is belangrijk om al uw financiële documenten nauwkeurig bij te houden en eventuele schulden of betalingsachterstanden aan te pakken voordat u de aanvraag indient.

Tenslotte is het verstandig om advies in te winnen bij financiële experts of hypotheekadviseurs om ervoor te zorgen dat u de juiste beslissing neemt bij het afsluiten van een lening voor uw woning. Zij kunnen u helpen om alle aspecten van de lening te begrijpen en ervoor zorgen dat u financieel stabiel blijft gedurende de looptijd van de lening.

Kortom, het afsluiten van een lening voor een woning vereist zorgvuldige planning en overwegingen om ervoor te zorgen dat u de beste financieringsoplossing vindt die past bij uw behoeften en budget. Met de juiste informatie en begeleiding kunt u met vertrouwen uw droomhuis verwerven en genieten van uw nieuwe thuis.

Voordelen van Het Nemen van een Woninglening in België

- Helpt bij het realiseren van de droom van een eigen woning

- Stelt mensen in staat om een grote investering te doen zonder onmiddellijk het volledige bedrag te betalen

- Biedt financiële flexibiliteit en spreiding van kosten over een langere periode

- Kan fiscale voordelen bieden, zoals hypotheekrenteaftrek

- Maakt het mogelijk om eerder te profiteren van waardestijgingen op de vastgoedmarkt

- Geeft toegang tot een breed scala aan leningsopties en hypotheekproducten

- Stelt huiseigenaren in staat om hun woning te gebruiken als onderpand voor de lening

- Kan helpen bij het opbouwen van vermogen door aflossingen op de lening

Nadelen van een Woninglening: Financiële Lasten en Risico’s voor Huiseigenaars

- Hoge maandelijkse aflossingen kunnen een zware last vormen voor het budget van de huiseigenaar.

- Rentevoeten kunnen variëren en op lange termijn aanzienlijke kosten met zich meebrengen.

- Bij betalingsproblemen kan de woning in beslag worden genomen door de kredietverstrekker.

- Extra kosten zoals notaris- en registratiekosten komen bovenop het leningbedrag en moeten worden betaald.

- Een langlopende lening kan leiden tot aanzienlijke totale interestlasten over de volledige looptijd van de lening.

Helpt bij het realiseren van de droom van een eigen woning

Een lening voor een woning helpt bij het realiseren van de droom van een eigen woning. Dankzij de financiële ondersteuning die een hypotheek biedt, kunnen mensen hun langgekoesterde wens om een eigen huis te bezitten werkelijkheid maken. Het stelt hen in staat om een stabiele en comfortabele thuisbasis te creëren waar ze zich kunnen vestigen en hun leven opbouwen. Met een lening voor een woning worden dromen omgezet in concrete stappen naar het verwerven van een eigen plek die echt als thuis voelt.

Stelt mensen in staat om een grote investering te doen zonder onmiddellijk het volledige bedrag te betalen

Een lening voor een woning stelt mensen in staat om een grote investering te doen zonder onmiddellijk het volledige bedrag te betalen. Hierdoor kunnen individuen hun droomhuis kopen en genieten van de voordelen van een eigen woning, zelfs als ze niet over voldoende kapitaal beschikken om de aankoop meteen te financieren. Dit biedt de mogelijkheid om stapsgewijs vermogen op te bouwen door middel van vastgoedbezit, terwijl men tegelijkertijd kan profiteren van de waardestijging van de woning op lange termijn.

Biedt financiële flexibiliteit en spreiding van kosten over een langere periode

Een lening voor een woning biedt financiële flexibiliteit en stelt mensen in staat om de kosten van een huis over een langere periode te spreiden. Hierdoor hoeven huizenkopers niet het volledige aankoopbedrag in één keer te betalen, waardoor de lasten beter verdeeld worden en meer ruimte ontstaat voor andere financiële verplichtingen. Door de kosten van een woninglening over meerdere jaren te verspreiden, kunnen mensen genieten van het comfort en de veiligheid van een eigen huis, terwijl ze tegelijkertijd hun financiën beheren op een manier die past bij hun budget en levensstijl.

Kan fiscale voordelen bieden, zoals hypotheekrenteaftrek

Een van de voordelen van het afsluiten van een lening voor een woning is dat het fiscale voordelen kan bieden, zoals hypotheekrenteaftrek. Door de hypotheekrente af te trekken van de belastingen, kunnen huiseigenaren hun belastbaar inkomen verlagen en daardoor minder belasting betalen. Dit kan aanzienlijke besparingen opleveren en het kopen van een woning financieel aantrekkelijker maken. Het fiscale voordeel van hypotheekrenteaftrek is een belangrijke overweging voor veel mensen bij het nemen van de beslissing om een lening voor een woning aan te gaan.

Maakt het mogelijk om eerder te profiteren van waardestijgingen op de vastgoedmarkt

Een lening voor een woning maakt het mogelijk om eerder te profiteren van waardestijgingen op de vastgoedmarkt. Door het gebruik van een hypotheek kunnen mensen direct investeren in een woning en profiteren van eventuele waardestijgingen in de toekomst, waardoor ze hun vermogen kunnen laten groeien zonder dat ze het volledige aankoopbedrag onmiddellijk hoeven te betalen. Dit stelt huiseigenaren in staat om op lange termijn te profiteren van de waardeontwikkeling van hun eigendom en financiële voordelen te behalen door slimme investeringen in onroerend goed.

Geeft toegang tot een breed scala aan leningsopties en hypotheekproducten

Het afsluiten van een lening voor een woning biedt het voordeel van toegang tot een breed scala aan leningsopties en hypotheekproducten. Dit stelt huizenkopers in staat om te kiezen uit verschillende soorten leningen, zoals vaste rentevoetleningen, variabele rentevoetleningen of aflossingsvrije leningen, afhankelijk van hun financiële behoeften en voorkeuren. Door deze diversiteit aan leningsopties kunnen mensen de hypotheek vinden die het beste aansluit bij hun specifieke situatie en hen helpen om hun droom van het bezitten van een huis te verwezenlijken.

Stelt huiseigenaren in staat om hun woning te gebruiken als onderpand voor de lening

Een van de voordelen van een lening voor een woning is dat het huiseigenaren in staat stelt om hun woning te gebruiken als onderpand voor de lening. Door de woning als zekerheid aan te bieden, kunnen huiseigenaren vaak profiteren van gunstigere voorwaarden en lagere rentetarieven bij het afsluiten van de lening. Dit biedt een gevoel van financiële stabiliteit en zekerheid, omdat de waarde van de woning kan helpen om risico’s voor de kredietverstrekker te verminderen. Het gebruik van de woning als onderpand kan dus een aantrekkelijke optie zijn voor huiseigenaren die op zoek zijn naar financieringsopties met voordelige voorwaarden.

Kan helpen bij het opbouwen van vermogen door aflossingen op de lening

Een lening voor een woning kan helpen bij het opbouwen van vermogen door aflossingen op de lening. Terwijl u maandelijks aflost, bouwt u geleidelijk aan eigen vermogen op in uw woning. Dit eigen vermogen vertegenwoordigt het verschil tussen de waarde van uw huis en het bedrag dat nog verschuldigd is op de lening. Op lange termijn kan dit resulteren in een aanzienlijke waardevermeerdering van uw bezit, waardoor een lening voor een woning niet alleen dient als financieringsinstrument, maar ook als investering in uw toekomstige financiële welzijn.

Hoge maandelijkse aflossingen kunnen een zware last vormen voor het budget van de huiseigenaar.

Hoge maandelijkse aflossingen kunnen een zware last vormen voor het budget van de huiseigenaar. Wanneer de lening voor de woning resulteert in aanzienlijke maandelijkse betalingen, kan dit leiden tot financiële stress en beperkingen in het dagelijks leven van de huiseigenaar. Het kan moeilijk zijn om andere essentiële uitgaven te bekostigen of om financiële doelen te bereiken wanneer een groot deel van het inkomen wordt besteed aan leningaflossingen. Het is daarom belangrijk voor huiseigenaren om realistisch te zijn over hun financiële mogelijkheden en om een lening te kiezen die past bij hun budget en levensstijl, om zo onnodige druk te voorkomen.

Rentevoeten kunnen variëren en op lange termijn aanzienlijke kosten met zich meebrengen.

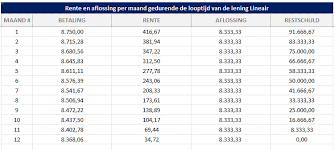

Een belangrijk nadeel van het afsluiten van een lening voor een woning is dat rentevoeten kunnen variëren en op lange termijn aanzienlijke kosten met zich kunnen meebrengen. Fluctuaties in de rentevoeten kunnen leiden tot veranderingen in de maandelijkse aflossingen, waardoor het moeilijk kan zijn om de totale kosten van de lening op lange termijn te voorspellen. Dit kan financiële druk veroorzaken en het budget van huiseigenaren belasten, waardoor het belangrijk is om zorgvuldig te plannen en mogelijke renteschommelingen in overweging te nemen bij het afsluiten van een lening voor een woning.

Bij betalingsproblemen kan de woning in beslag worden genomen door de kredietverstrekker.

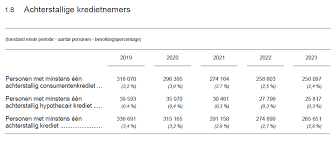

Een belangrijk nadeel van het afsluiten van een lening voor een woning is dat bij betalingsproblemen de woning in beslag kan worden genomen door de kredietverstrekker. Als u moeite heeft om aan uw aflossingsverplichtingen te voldoen, loopt u het risico dat de kredietverstrekker juridische stappen onderneemt en uiteindelijk het recht heeft om uw huis te verkopen om de openstaande schuld te innen. Dit kan leiden tot financiële instabiliteit, stress en het verlies van uw eigendom, waardoor het belangrijk is om zorgvuldig te plannen en ervoor te zorgen dat u zich bewust bent van de risico’s bij het aangaan van een hypotheeklening.

Extra kosten zoals notaris- en registratiekosten komen bovenop het leningbedrag en moeten worden betaald.

Een belangrijk nadeel van het afsluiten van een lening voor een woning zijn de extra kosten die bovenop het leningbedrag komen, zoals notaris- en registratiekosten. Deze bijkomende kosten kunnen aanzienlijk zijn en moeten apart worden betaald bij de aankoop van een woning met behulp van een lening. Het is essentieel voor huizenkopers om zich bewust te zijn van deze extra kosten en deze in hun budgettering op te nemen om onverwachte financiële lasten te voorkomen tijdens het proces van het verkrijgen van een hypotheek voor hun droomhuis.

Een langlopende lening kan leiden tot aanzienlijke totale interestlasten over de volledige looptijd van de lening.

Een belangrijk nadeel van het afsluiten van een lening voor een woning is dat een langlopende lening kan leiden tot aanzienlijke totale interestlasten over de volledige looptijd van de lening. Doordat de rente zich opstapelt gedurende de jaren, kunnen de totale kosten van de lening aanzienlijk toenemen, wat uiteindelijk resulteert in hogere uitgaven voor de kredietnemer. Het is daarom essentieel voor mensen die een hypotheek afsluiten om zich bewust te zijn van deze potentiële financiële last en zorgvuldig te overwegen hoe zij hun lening kunnen beheren om onnodige rentekosten te minimaliseren.