Financiële Flexibiliteit met een Lening bij AXA

Alles wat u moet weten over leningen bij AXA

Als u op zoek bent naar een lening, is AXA een van de financiële instellingen die u kan helpen. AXA biedt verschillende soorten leningen aan, afgestemd op de behoeften van hun klanten. Of u nu geld nodig heeft voor een nieuwe auto, een renovatie aan uw huis of om onverwachte kosten te dekken, bij AXA kunt u terecht voor gepaste financieringsoplossingen.

Een van de voordelen van lenen bij AXA is de transparantie en duidelijkheid die zij bieden. Voordat u een lening afsluit, zullen zij samen met u alle details bespreken, zoals het leenbedrag, de looptijd, de rentevoet en eventuele bijkomende kosten. Op die manier weet u precies waar u aan toe bent en komt u niet voor verrassingen te staan.

Bij AXA kunt u ook rekenen op professioneel advies van hun deskundige medewerkers. Zij staan klaar om al uw vragen te beantwoorden en u te begeleiden bij het kiezen van de juiste lening voor uw situatie. Of het nu gaat om een persoonlijke lening, een autolening of een hypothecaire lening, zij zullen ervoor zorgen dat u goed geïnformeerd bent voordat u een beslissing neemt.

Daarnaast maakt AXA gebruik van moderne technologie om het proces van leningaanvragen zo eenvoudig en efficiënt mogelijk te maken. U kunt online een lening simulatie uitvoeren om een idee te krijgen van de mogelijke maandelijkse aflossingen en totale kostprijs van uw lening. Vervolgens kunt u gemakkelijk en snel uw aanvraag indienen via hun website.

Kortom, als het gaat om leningen biedt AXA betrouwbare diensten met aandacht voor transparantie, klantgerichtheid en efficiëntie. Als u op zoek bent naar financiële ondersteuning en deskundig advies, overweeg dan zeker om contact op te nemen met AXA voor meer informatie over hun diverse leenproducten.

Veelgestelde Vragen over Leningen bij AXA Bank in België

- Welke bank beste voor lening?

- Wat staat de rentevoet vandaag?

- Wat kost een lening van 50000 per maand?

- Wat is er aan de hand met AXA Bank?

- Wat kost een persoonlijke lening van 10.000 euro?

- Wat is de goedkoopste persoonlijke lening?

- Hoeveel kan ik lenen bij AXA?

- Wat kost 5000 euro lenen per maand?

- Hoeveel kost 50000 euro lenen?

- Hoeveel moet je verdienen om een lening te krijgen?

- Waar kan ik 2500 euro lenen?

Welke bank beste voor lening?

Een veelgestelde vraag is: “Welke bank is het beste voor een lening?” Als het gaat om het kiezen van de juiste bank voor een lening, is het belangrijk om verschillende factoren in overweging te nemen. Elke bank heeft zijn eigen voorwaarden, rentetarieven en leningsopties, dus het is verstandig om te onderzoeken welke bank het beste aansluit bij uw persoonlijke financiële behoeften en situatie. AXA is een bekende financiële instelling die diverse leningen aanbiedt en staat bekend om zijn transparantie, klantgerichtheid en professioneel advies. Het kan daarom de moeite waard zijn om de mogelijkheden bij AXA te verkennen wanneer u op zoek bent naar een geschikte lening.

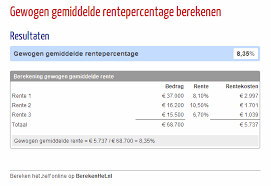

Wat staat de rentevoet vandaag?

Een veelgestelde vraag over leningen bij AXA is: “Wat staat de rentevoet vandaag?” De rentevoet voor leningen kan dagelijks variëren en wordt beïnvloed door verschillende factoren, zoals marktomstandigheden, economische trends en het soort lening dat u overweegt. Bij AXA kunt u altijd de meest actuele rentevoeten opvragen door contact op te nemen met hun deskundige medewerkers of door hun website te raadplegen. Zij zullen u graag informeren over de huidige rentetarieven en u helpen bij het kiezen van een lening met een gunstige rentevoet die past bij uw financiële behoeften.

Wat kost een lening van 50000 per maand?

Een veelgestelde vraag over leningen bij AXA is: “Wat kost een lening van 50.000 euro per maand?” Bij het bepalen van de maandelijkse kosten van een lening van 50.000 euro bij AXA spelen verschillende factoren een rol, zoals de looptijd van de lening en de rentevoet. Door een leningsimulatie uit te voeren op de website van AXA, kunt u een duidelijk beeld krijgen van de mogelijke maandelijkse aflossingen voor uw specifieke leningsbedrag en situatie. Het is belangrijk om deze informatie te verkrijgen voordat u een lening afsluit, zodat u goed geïnformeerd bent over de financiële verplichtingen die gepaard gaan met het lenen van 50.000 euro bij AXA.

Wat is er aan de hand met AXA Bank?

Er zijn momenteel geen grote problemen of zorgen met betrekking tot AXA Bank in België. AXA Bank blijft een stabiele en betrouwbare financiële instelling die diverse financiële diensten aanbiedt, waaronder leningen. Het is altijd verstandig om op de hoogte te blijven van eventuele ontwikkelingen in de financiële sector, maar op dit moment is er geen specifiek negatief nieuws over AXA Bank dat de aandacht trekt. Als u overweegt om een lening af te sluiten bij AXA Bank, kunt u gerust contact opnemen met hen voor meer informatie en advies over hun producten en diensten.

Wat kost een persoonlijke lening van 10.000 euro?

Een veelgestelde vraag over leningen bij AXA is: “Wat kost een persoonlijke lening van 10.000 euro?” Bij AXA kunnen de kosten van een persoonlijke lening van 10.000 euro variëren afhankelijk van factoren zoals de looptijd van de lening, de rentevoet en eventuele bijkomende kosten. Het is belangrijk om een lening zorgvuldig te overwegen en alle details te bespreken met een AXA-adviseur om een duidelijk beeld te krijgen van de totale kosten en maandelijkse aflossingen die gepaard gaan met een lening van 10.000 euro. Transparantie en deskundig advies staan centraal bij AXA om klanten te helpen weloverwogen beslissingen te nemen over hun financiële behoeften.

Wat is de goedkoopste persoonlijke lening?

Een veelgestelde vraag over leningen bij AXA is: “Wat is de goedkoopste persoonlijke lening?” Bij AXA streven ze ernaar om transparante en concurrerende tarieven aan te bieden voor persoonlijke leningen, zodat klanten een lening kunnen afsluiten die past bij hun financiële situatie. De exacte kostprijs van een persoonlijke lening kan variëren op basis van factoren zoals het leenbedrag, de looptijd en de rentevoet. Door contact op te nemen met AXA of hun online tools te gebruiken, kunnen klanten meer informatie krijgen over de beschikbare opties en de voorwaarden van de persoonlijke leningen die zij aanbieden.

Hoeveel kan ik lenen bij AXA?

Een veelgestelde vraag over lenen bij AXA is: “Hoeveel kan ik lenen bij AXA?” Het maximale bedrag dat u kunt lenen bij AXA hangt af van verschillende factoren, zoals uw inkomen, financiële situatie, uitgaven en eventuele andere lopende leningen. AXA zal uw kredietwaardigheid beoordelen om te bepalen welk bedrag u verantwoord kunt lenen. Het is belangrijk om een realistische kijk te hebben op uw financiële mogelijkheden en om samen met AXA te bespreken welk leenbedrag het beste past bij uw persoonlijke situatie en behoeften.AXA zal transparantie bieden over de voorwaarden en mogelijkheden, zodat u een weloverwogen beslissing kunt nemen over het lenen van geld.

Wat kost 5000 euro lenen per maand?

Een veelgestelde vraag over lenen bij AXA is: “Wat kost het om 5000 euro te lenen per maand?” Bij het bepalen van de kosten van een lening van 5000 euro per maand spelen verschillende factoren een rol, zoals de looptijd van de lening, de rentevoet en eventuele bijkomende kosten. Door een lening simulatie uit te voeren bij AXA, kunt u een duidelijk beeld krijgen van wat uw maandelijkse aflossingen zouden zijn en hoeveel u in totaal zou terugbetalen. Het is altijd verstandig om goed geïnformeerd te zijn over de financiële verplichtingen voordat u een lening afsluit. AXA staat klaar om al uw vragen te beantwoorden en u te helpen bij het kiezen van de juiste lening die past bij uw budget en behoeften.

Hoeveel kost 50000 euro lenen?

Een veelgestelde vraag over leningen bij AXA is: “Hoeveel kost het om 50.000 euro te lenen?” Het totale bedrag dat u uiteindelijk zult betalen voor een lening van 50.000 euro bij AXA hangt af van verschillende factoren, zoals de looptijd van de lening, de rentevoet en eventuele bijkomende kosten. Door een lening simulatie uit te voeren op de website van AXA, kunt u een duidelijk beeld krijgen van de maandelijkse aflossingen en de totale kostprijs van het geleende bedrag. Op die manier kunt u goed geïnformeerd beslissen of een lening van 50.000 euro bij AXA voor u financieel haalbaar is.

Hoeveel moet je verdienen om een lening te krijgen?

Een veelgestelde vraag over leningen bij AXA is: “Hoeveel moet je verdienen om een lening te krijgen?” Het antwoord op deze vraag kan variëren, aangezien verschillende factoren van invloed zijn op de goedkeuring van een lening. Over het algemeen kijken financiële instellingen zoals AXA naar uw inkomen, stabiliteit in werk, lopende schulden en andere financiële verplichtingen bij het beoordelen van uw kredietaanvraag. Een hoger inkomen kan uw kansen op het verkrijgen van een lening vergroten, maar het is ook belangrijk dat u in staat bent om de lening terug te betalen zonder financiële problemen te ondervinden. Het is daarom raadzaam om contact op te nemen met AXA voor specifieke informatie over hun criteria voor het verkrijgen van een lening en om een realistisch beeld te krijgen van wat er nodig is om in aanmerking te komen voor financiering.

Waar kan ik 2500 euro lenen?

Als u op zoek bent naar een lening van 2500 euro, kunt u overwegen om contact op te nemen met AXA. AXA biedt verschillende soorten leningen aan, waaronder persoonlijke leningen die kunnen worden afgestemd op uw specifieke financiële behoeften. Door met AXA samen te werken, kunt u profiteren van professioneel advies en transparante voorwaarden om ervoor te zorgen dat u de juiste leningsoptie kiest die past bij uw situatie. Neem contact op met AXA voor meer informatie over het lenen van 2500 euro en ontdek hoe zij u kunnen helpen bij het realiseren van uw financiële doelen.