Alles over de hypothecaire lening van BNP Paribas: flexibele opties en deskundig advies

Alles wat u moet weten over de hypothecaire lening van BNP Paribas

Als u op zoek bent naar een hypothecaire lening om uw droomhuis te kopen, is BNP Paribas een van de financiële instellingen die u kan helpen. Een hypothecaire lening is een belangrijke financiële beslissing en het is essentieel om goed geïnformeerd te zijn voordat u zich engageert. Hier is alles wat u moet weten over de hypothecaire lening van BNP Paribas:

Flexibele voorwaarden en tarieven

BNP Paribas biedt flexibele voorwaarden en competitieve tarieven voor hypothecaire leningen. U kunt een lening op maat aanvragen die past bij uw financiële situatie en behoeften. Of u nu een eerste woning koopt, uw huidige hypotheek wilt herfinancieren of een investeringspand wilt aanschaffen, BNP Paribas heeft verschillende opties beschikbaar.

Deskundig advies

Het afsluiten van een hypothecaire lening kan complex zijn, maar bij BNP Paribas staat een team van deskundige adviseurs klaar om u te begeleiden door het hele proces. Zij kunnen uw vragen beantwoorden, u adviseren over de beste leningsvoorwaarden en helpen bij het indienen van uw aanvraag.

Online tools en calculators

BNP Paribas biedt handige online tools en calculators waarmee u snel en eenvoudig verschillende scenario’s kunt berekenen. U kunt bijvoorbeeld de maandelijkse aflossingen simuleren op basis van het geleende bedrag, de looptijd en het rentepercentage. Deze tools helpen u om een goed inzicht te krijgen in de financiële impact van uw lening.

Klantenservice

BNP Paribas hecht veel belang aan klantenservice en streeft ernaar om elke klant een persoonlijke benadering te bieden. Of u nu vragen heeft over uw lopende lening of hulp nodig heeft bij het aanvragen van een nieuwe lening, het team staat altijd voor u klaar.

Kortom, als u op zoek bent naar een betrouwbare partner voor uw hypothecaire lening, dan is BNP Paribas zeker het overwegen waard. Met flexibele voorwaarden, deskundig advies, handige online tools en uitstekende klantenservice kunt u met vertrouwen uw volgende stap zetten op weg naar uw droomhuis.

Veelgestelde Vragen over Hypothecaire Leningen bij BNP Paribas in België

- Wat zijn de huidige rentetarieven voor hypothecaire leningen bij BNP Paribas?

- Welke documenten heb ik nodig om een hypothecaire lening aan te vragen bij BNP Paribas?

- Kan ik mijn bestaande hypotheek herfinancieren bij BNP Paribas?

- Hoeveel kan ik lenen voor de aankoop van een huis bij BNP Paribas?

- Wat zijn de verschillende soorten hypothecaire leningen die BNP Paribas aanbiedt?

- Hoe lang duurt het gemiddeld voordat mijn hypothecaire lening bij BNP Paribas wordt goedgekeurd?

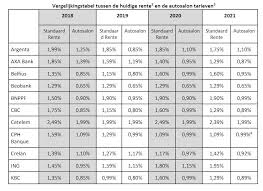

Wat zijn de huidige rentetarieven voor hypothecaire leningen bij BNP Paribas?

Een veelgestelde vraag over hypothecaire leningen bij BNP Paribas is: “Wat zijn de huidige rentetarieven?” De rentetarieven voor hypothecaire leningen kunnen variëren op basis van verschillende factoren, waaronder de looptijd van de lening, het geleende bedrag en de financiële situatie van de kredietnemer. Om de meest actuele en nauwkeurige informatie te verkrijgen over de rentetarieven voor hypothecaire leningen bij BNP Paribas, wordt aangeraden om rechtstreeks contact op te nemen met de bank of een afspraak te maken met een adviseur. Op die manier kan er een persoonlijk advies op maat worden gegeven dat aansluit bij uw specifieke behoeften en omstandigheden.

Welke documenten heb ik nodig om een hypothecaire lening aan te vragen bij BNP Paribas?

Om een hypothecaire lening aan te vragen bij BNP Paribas heeft u verschillende documenten nodig die uw financiële situatie en geschiktheid voor de lening aantonen. Enkele van de vereiste documenten zijn onder meer identiteitsbewijzen zoals een geldig paspoort of identiteitskaart, bewijs van inkomen zoals loonstrookjes of belastingaangiften, bewijs van eigendom of waarde van het onroerend goed dat u wilt financieren, en eventuele andere relevante financiële documenten. Het is belangrijk om alle benodigde documenten nauwkeurig en volledig te verstrekken om het aanvraagproces soepel te laten verlopen en uw kansen op goedkeuring te vergroten.

Kan ik mijn bestaande hypotheek herfinancieren bij BNP Paribas?

Ja, u kunt uw bestaande hypotheek herfinancieren bij BNP Paribas. Herfinanciering van uw hypotheek kan voordelen bieden zoals het verlagen van uw maandelijkse aflossingen, het profiteren van gunstigere rentetarieven of het aanpassen van de looptijd van uw lening. BNP Paribas kan u helpen bij het evalueren van uw huidige hypotheeksituatie en u adviseren over de mogelijkheden voor herfinanciering die het beste aansluiten bij uw financiële doelen en behoeften. Neem contact op met BNP Paribas voor meer informatie over het herfinancieren van uw hypotheek en ontdek hoe zij u kunnen ondersteunen bij het optimaliseren van uw financiële situatie.

Hoeveel kan ik lenen voor de aankoop van een huis bij BNP Paribas?

Een veelgestelde vraag over de hypothecaire lening bij BNP Paribas is: “Hoeveel kan ik lenen voor de aankoop van een huis?” Bij BNP Paribas wordt het maximale bedrag dat u kunt lenen voor de aankoop van een huis bepaald door verschillende factoren, zoals uw inkomen, uw uitgaven, eventuele andere leningen en de waarde van het huis dat u wilt kopen. Het is belangrijk om een grondige financiële analyse te laten uitvoeren door BNP Paribas om een duidelijk beeld te krijgen van het bedrag dat u kunt lenen en wat binnen uw financiële mogelijkheden valt. Met deskundig advies en maatwerkoplossingen kan BNP Paribas u helpen om een hypothecaire lening te verkrijgen die past bij uw specifieke situatie en wensen.

Wat zijn de verschillende soorten hypothecaire leningen die BNP Paribas aanbiedt?

BNP Paribas biedt verschillende soorten hypothecaire leningen aan om tegemoet te komen aan de diverse behoeften van klanten. Enkele van de leningsopties die beschikbaar zijn, omvatten vaste rentevoetleningen, variabele rentevoetleningen en hybride leningen die elementen van zowel vaste als variabele rentevoeten combineren. Daarnaast biedt BNP Paribas ook leningen op maat aan voor specifieke situaties, zoals leningen voor nieuwbouwprojecten of renovaties. Door deze verscheidenheid aan leningsopties kunnen klanten een hypothecaire lening kiezen die het beste aansluit bij hun financiële doelen en voorkeuren.

Hoe lang duurt het gemiddeld voordat mijn hypothecaire lening bij BNP Paribas wordt goedgekeurd?

Het goedkeuringsproces voor een hypothecaire lening bij BNP Paribas kan variëren afhankelijk van verschillende factoren, zoals uw financiële situatie, de complexiteit van de lening en de volledigheid van uw aanvraag. Gemiddeld kan het enkele weken duren voordat uw hypothecaire lening bij BNP Paribas wordt goedgekeurd. Het is echter belangrijk om op te merken dat BNP Paribas streeft naar efficiëntie en transparantie in hun goedkeuringsproces, waarbij ze streven naar een snelle afhandeling zonder in te boeten aan kwaliteit en zorgvuldigheid. Het is raadzaam om contact op te nemen met een adviseur van BNP Paribas voor meer specifieke informatie over de verwachte doorlooptijd van uw hypotheekaanvraag.