Hoe u een lening voor uw huis kunt berekenen: Een praktische gids

Alles wat u moet weten over het berekenen van een lening voor een huis

Een huis kopen is een grote stap en vaak is het nodig om hiervoor een lening af te sluiten. Voordat u een lening voor uw huis afsluit, is het belangrijk om te weten hoeveel u kunt lenen en wat de maandelijkse kosten zullen zijn. Het berekenen van een lening voor een huis kan u helpen om realistische verwachtingen te hebben en de financiële lasten goed in te schatten.

Wat bepaalt de hoogte van uw lening?

De hoogte van de lening die u kunt krijgen voor uw huis wordt bepaald door verschillende factoren, waaronder uw inkomen, eventuele andere leningen die u heeft lopen, uw spaargeld en de waarde van het huis dat u wilt kopen. Banken zullen ook kijken naar uw kredietgeschiedenis en financiële stabiliteit voordat ze beslissen hoeveel ze u kunnen lenen.

Hoe berekent u uw maandelijkse kosten?

Om uw maandelijkse kosten voor uw lening te berekenen, moet u rekening houden met de rentevoet, de looptijd van de lening en het geleende bedrag. Met behulp van een online hypotheekcalculator kunt u eenvoudig uw maandelijkse aflossingen schatten op basis van deze gegevens. Vergeet niet dat er ook extra kosten zijn zoals notariskosten, registratierechten en verzekeringen die bij de aankoop van een huis komen kijken.

Advies inwinnen

Het is verstandig om advies in te winnen bij een financieel adviseur voordat u een lening afsluit voor uw huis. Een adviseur kan u helpen bij het bepalen van de beste leningsvoorwaarden en kan samen met u bekijken welke optie het beste past bij uw financiële situatie.

Door goed geïnformeerd te zijn over het berekenen van een lening voor een huis, kunt u met vertrouwen stappen zetten richting de aankoop van uw droomwoning.

9 Essentiële Tips voor het Berekenen van een Huislening in België

- Bepaal hoeveel je maandelijks kan aflossen

- Vergelijk verschillende aanbieders voor de beste rentevoet

- Let op bijkomende kosten zoals dossierkosten en notariskosten

- Hou rekening met de looptijd van de lening en de totale interesten

- Controleer of je in aanmerking komt voor eventuele premies of subsidies

- Denk aan extra kosten zoals verzekeringen en belastingen

- Laat je goed informeren over alle voorwaarden van de lening

- Zorg dat je een goede buffer behoudt voor onverwachte uitgaven

- Overweeg om een financieel adviseur te raadplegen voor professioneel advies

Bepaal hoeveel je maandelijks kan aflossen

Het is van essentieel belang om te bepalen hoeveel je maandelijks kunt aflossen bij het berekenen van een lening voor een huis. Door realistisch te kijken naar je financiële situatie en rekening te houden met je inkomen en uitgaven, kun je een goed beeld krijgen van wat haalbaar is. Het is verstandig om niet meer te lenen dan je comfortabel kunt terugbetalen, zodat je niet in financiële problemen komt. Het bepalen van een realistisch aflossingsbedrag helpt je bij het maken van verantwoorde financiële beslissingen en draagt bij aan een stabiele financiële toekomst.

Vergelijk verschillende aanbieders voor de beste rentevoet

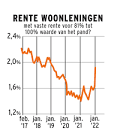

Het vergelijken van verschillende aanbieders voor de beste rentevoet is een essentiële tip bij het berekenen van een lening voor een huis. Door verschillende leningsvoorstellen te vergelijken, kunt u inzicht krijgen in de rentevoeten die elke aanbieder hanteert en zo de meest voordelige optie kiezen. Het loont de moeite om zorgvuldig te onderzoeken welke aanbieder u de gunstigste voorwaarden kan bieden, zodat u op lange termijn kunt besparen op uw maandelijkse aflossingen en totale kosten van de lening.

Let op bijkomende kosten zoals dossierkosten en notariskosten

Het is belangrijk om bij het berekenen van een lening voor een huis rekening te houden met bijkomende kosten, zoals dossierkosten en notariskosten. Deze extra kosten kunnen aanzienlijk zijn en dienen te worden meegenomen in uw financiële planning bij de aankoop van een huis. Door vooraf rekening te houden met deze kosten, voorkomt u verrassingen en kunt u een realistisch beeld krijgen van de totale financiële verplichtingen die gepaard gaan met het afsluiten van een lening voor uw huis.

Hou rekening met de looptijd van de lening en de totale interesten

Bij het berekenen van een lening voor een huis is het essentieel om rekening te houden met de looptijd van de lening en de totale interesten die u uiteindelijk zult betalen. De looptijd van de lening bepaalt niet alleen de duur van uw financiële verplichtingen, maar heeft ook invloed op de totale kosten die u zult dragen. Door zorgvuldig te overwegen hoe lang u wilt doen over het aflossen van uw lening en hoeveel interesten u bereid bent te betalen, kunt u een weloverwogen beslissing nemen die past bij uw financiële doelen en mogelijkheden.

Controleer of je in aanmerking komt voor eventuele premies of subsidies

Het is verstandig om te controleren of je in aanmerking komt voor eventuele premies of subsidies bij het berekenen van een lening voor een huis. Sommige overheden bieden financiële ondersteuning aan kopers die voldoen aan bepaalde criteria, zoals energiezuinige renovaties of eerste woningaankopen. Door gebruik te maken van beschikbare premies of subsidies kun je mogelijk de totale kosten van je lening verlagen en zo je financiële lasten verminderen. Het is daarom belangrijk om dit aspect mee te nemen in je overwegingen bij het plannen van de financiering voor je nieuwe huis.

Denk aan extra kosten zoals verzekeringen en belastingen

Bij het berekenen van een lening voor een huis is het essentieel om rekening te houden met extra kosten, zoals verzekeringen en belastingen. Deze bijkomende kosten kunnen aanzienlijk bijdragen aan de totale financiële lasten van het bezitten van een huis. Het is verstandig om deze aspecten niet over het hoofd te zien en ze mee te nemen in uw financiële planning, zodat u een realistisch beeld krijgt van wat de aankoop en het bezit van een huis werkelijk met zich meebrengen.

Laat je goed informeren over alle voorwaarden van de lening

Het is van essentieel belang om je goed te laten informeren over alle voorwaarden van de lening voordat je een huislening afsluit. Door volledig op de hoogte te zijn van de voorwaarden, zoals de rentevoet, looptijd, aflossingsschema en eventuele bijkomende kosten, kun je beter begrijpen wat er van je wordt verwacht en welke financiële verplichtingen eraan verbonden zijn. Het raadplegen van een financieel adviseur kan helpen om eventuele onduidelijkheden op te helderen en ervoor te zorgen dat je een weloverwogen beslissing neemt die past bij jouw financiële situatie.

Zorg dat je een goede buffer behoudt voor onverwachte uitgaven

Het is essentieel om bij het berekenen van een lening voor een huis rekening te houden met het behouden van een goede buffer voor onverwachte uitgaven. Onvoorziene kosten kunnen altijd opduiken, zoals reparaties aan het huis of medische noodgevallen. Door een financiële buffer te behouden, kunt u zich beter beschermen tegen dergelijke onverwachte situaties en voorkomen dat u in financiële problemen komt. Het is verstandig om realistisch te zijn over uw financiële situatie en niet al uw beschikbare middelen in de lening te investeren, maar ook ruimte te laten voor onvoorziene omstandigheden.

Overweeg om een financieel adviseur te raadplegen voor professioneel advies

Overweeg om een financieel adviseur te raadplegen voor professioneel advies bij het berekenen van een lening voor een huis. Een financieel adviseur kan u helpen om inzicht te krijgen in de complexe aspecten van leningen en hypotheekberekeningen, en kan u begeleiden bij het nemen van weloverwogen beslissingen die aansluiten bij uw financiële doelen en situatie. Het is verstandig om gebruik te maken van de expertise van een professional om ervoor te zorgen dat u de juiste leningsvoorwaarden krijgt en uw financiële toekomst veiligstelt.