Profiteer van Voordelige Financiering met een Lage Rente Lening

De Voordelen van Een Lage Rente Lenen

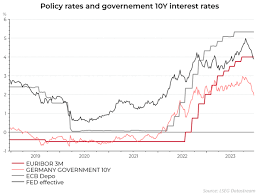

De rentevoeten op leningen spelen een belangrijke rol bij het bepalen van de totale kosten van lenen. Een lage rente lening kan aanzienlijke voordelen bieden voor leners, of het nu gaat om het financieren van een huis, een auto of andere grote aankopen.

Financiële Besparingen

Het meest voor de hand liggende voordeel van een lage rente lening is de financiële besparing die het oplevert. Met lagere rentetarieven betaalt u minder rente over de looptijd van de lening, waardoor u geld bespaart en uw totale terugbetalingsbedrag vermindert.

Betaalbaarheid

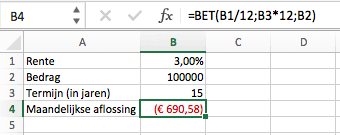

Een lagere rente kan ook leiden tot een lagere maandelijkse aflossing, waardoor de lening meer betaalbaar wordt. Dit kan vooral handig zijn bij langlopende leningen zoals hypotheken, waar zelfs kleine verschillen in rentetarieven aanzienlijke besparingen kunnen opleveren.

Snellere Aflossing

Dankzij lagere rentekosten kunnen leners hun leningen sneller aflossen. Door extra betalingen te doen bovenop de minimumaflossingen, kunnen ze profiteren van de lagere rentekosten en hun schuld sneller verminderen.

Verbeterde Kredietwaardigheid

Lage rente leningen kunnen ook helpen bij het verbeteren van de kredietwaardigheid van een lener. Door tijdig en volledig terug te betalen, tonen leners verantwoord financieel gedrag aan kredietverstrekkers, wat hun kredietscore positief kan beïnvloeden.

Kortom, het afsluiten van een lage rente lening kan aanzienlijke voordelen bieden op zowel korte als lange termijn. Het is belangrijk om verschillende opties te vergelijken en te onderzoeken om de beste deal te vinden die past bij uw financiële behoeften en doelen.

Voordelen van een Lage Rentelening: Financiële Besparingen en Verbeterde Kredietwaardigheid

- Lagere totale kosten van lenen

- Meer financiële besparingen op lange termijn

- Verhoogde betaalbaarheid van maandelijkse aflossingen

- Mogelijkheid tot snellere aflossing van de lening

- Verbeterde kredietwaardigheid door tijdige terugbetaling

- Positieve invloed op algemene financiële gezondheid

Nadelen van Lage Rente Leningen: Beperkte Flexibiliteit, Langere Looptijd en Verborgen Kosten

Lagere totale kosten van lenen

Een significant voordeel van een lage rente lening is de lagere totale kosten van lenen. Met een lagere rentevoet betaalt de lener minder rente over de gehele looptijd van de lening, wat resulteert in aanzienlijke besparingen. Door te profiteren van lagere kosten kunnen leners hun financiële lasten verminderen en meer geld besparen voor andere doeleinden, waardoor ze op lange termijn financiële stabiliteit en flexibiliteit kunnen bereiken.

Meer financiële besparingen op lange termijn

Een van de belangrijkste voordelen van een lage rente lening is de mogelijkheid om meer financiële besparingen op lange termijn te realiseren. Door te profiteren van lagere rentetarieven, kunnen leners aanzienlijk geld besparen over de gehele looptijd van de lening. Deze besparingen kunnen op hun beurt worden geïnvesteerd of gebruikt voor andere financiële doeleinden, waardoor een solide basis wordt gelegd voor een gezonde financiële toekomst.

Verhoogde betaalbaarheid van maandelijkse aflossingen

Een van de belangrijkste voordelen van een lage rente lening is de verhoogde betaalbaarheid van maandelijkse aflossingen. Door te profiteren van lagere rentetarieven kunnen leners genieten van kleinere maandelijkse aflossingsbedragen, waardoor de lening gemakkelijker te beheren en betaalbaar wordt. Dit kan financiële druk verminderen en leners meer ademruimte geven in hun budget, waardoor ze hun lening op een comfortabeler tempo kunnen terugbetalen.

Mogelijkheid tot snellere aflossing van de lening

Een van de belangrijke voordelen van een lage rente lening is de mogelijkheid tot snellere aflossing van de lening. Doordat de rentekosten lager zijn, kunnen leners extra betalingen doen bovenop hun reguliere aflossingen, waardoor ze de lening sneller kunnen terugbetalen. Hierdoor kunnen ze niet alleen rentekosten besparen, maar ook eerder schuldenvrij zijn en financiële vrijheid bereiken. Dit aspect van een lage rente lening biedt leners de kans om hun financiële doelen sneller te bereiken en zich te ontdoen van schulden op een efficiënte manier.

Verbeterde kredietwaardigheid door tijdige terugbetaling

Een van de voordelen van een lage rente lening is de verbeterde kredietwaardigheid die kan worden bereikt door tijdige terugbetaling. Door de lening op tijd en volledig af te lossen, kunnen leners laten zien dat ze verantwoord met hun financiën omgaan. Dit positieve financiële gedrag kan bijdragen aan een gunstige kredietscore, wat op zijn beurt kan leiden tot betere voorwaarden bij toekomstige leningen en financiële transacties. Het opbouwen van een goede kredietwaardigheid is essentieel voor het verkrijgen van financiële stabiliteit en het openen van deuren naar meer financiële mogelijkheden.

Positieve invloed op algemene financiële gezondheid

Een van de belangrijkste voordelen van een lage rente lening is de positieve invloed die het kan hebben op de algemene financiële gezondheid van een individu. Door te profiteren van lagere rentetarieven kunnen leners hun leningen efficiënter beheren en minder geld uitgeven aan rentekosten. Dit kan leiden tot een verbeterde cashflow, waardoor ze meer financiële ruimte hebben om te sparen, investeren of andere financiële doelen na te streven. Op lange termijn kan het hebben van een lage rente lening bijdragen aan een stabielere financiële situatie en meer financiële veerkracht in geval van onvoorziene omstandigheden.

Mogelijk beperkte flexibiliteit

Een potentieel nadeel van een lage rente lening is de mogelijke beperkte flexibiliteit die ermee gepaard kan gaan. In sommige gevallen kunnen leningen met lage rentetarieven beperkingen hebben wat betreft de voorwaarden en mogelijkheden voor extra aflossingen. Dit kan betekenen dat leners niet in staat zijn om sneller af te lossen of om extra betalingen te doen om de lening eerder af te lossen, wat hun financiële flexibiliteit kan beperken. Het is daarom belangrijk voor leners om de voorwaarden van een lage rente lening zorgvuldig te onderzoeken en af te wegen of de beperkingen opwegen tegen de voordelen van de lagere rentevoet.

Langere looptijd

Een nadeel van een lage rente lening is de langere looptijd die ermee gepaard kan gaan. Om te profiteren van de lagere rente, kan het nodig zijn om een lening af te sluiten met een langere looptijd. Hoewel dit op korte termijn gunstig lijkt vanwege de lagere maandelijkse aflossingen, kan het op lange termijn leiden tot hogere totale kosten. Door de lening over een langere periode terug te betalen, betaalt de lener uiteindelijk meer rente, wat resulteert in een hoger totaalbedrag dat moet worden terugbetaald. Het is daarom belangrijk voor leners om zorgvuldig af te wegen of de besparingen op korte termijn opwegen tegen de extra kosten op lange termijn bij het aangaan van een lening met een langere looptijd en lagere rente.

Voorwaarden en kosten

Voorwaarden en kosten zijn een belangrijk nadeel van lage rente leningen. Hoewel het aantrekkelijk kan lijken om te profiteren van een lage rente, kunnen deze leningen vaak gepaard gaan met specifieke voorwaarden of bijkomende kosten die de uiteindelijke financiële impact aanzienlijk kunnen beïnvloeden. Het is essentieel voor leners om de kleine lettertjes te lezen en volledig op de hoogte te zijn van eventuele extra kosten of beperkingen die verbonden zijn aan de lening, om verrassingen en onverwachte financiële lasten te voorkomen.