Alles wat je moet weten over het afsluiten van een online lening

Online lening: Gemakkelijk en Snel Geld Lenen

Een online lening is een handige manier om snel geld te lenen zonder gedoe. Of je nu onverwachte kosten hebt of een grote aankoop wilt doen, online leningen bieden een eenvoudige en snelle oplossing.

Voordelen van een Online Lening

Er zijn verschillende voordelen verbonden aan het afsluiten van een lening online:

- Gemak: Met slechts een paar klikken kun je al een lening aanvragen vanuit het comfort van je eigen huis.

- Snelheid: Online leningen worden vaak snel goedgekeurd, waardoor je snel over het geld kunt beschikken.

- Vergelijking: Je kunt eenvoudig verschillende kredietverstrekkers vergelijken om de beste voorwaarden en tarieven te vinden.

- Transparantie: Alle informatie over de lening, inclusief de kosten en voorwaarden, is duidelijk beschikbaar op de website van de kredietverstrekker.

Hoe werkt het?

Het proces van het aanvragen van een online lening is over het algemeen eenvoudig:

- Kies het bedrag dat je wilt lenen en de looptijd van de lening.

- Vul het online aanvraagformulier in met je persoonlijke gegevens en financiële informatie.

- Wacht op goedkeuring, die vaak binnen enkele uren kan plaatsvinden.

- Zodra de lening is goedgekeurd, ontvang je het geld op je rekening.

Let op!

Hoewel online leningen handig zijn, is het belangrijk om verantwoordelijk te lenen. Zorg ervoor dat je de voorwaarden begrijpt, inclusief rentetarieven en terugbetalingsvoorwaarden, voordat je akkoord gaat met een lening. Leen alleen wat je nodig hebt en zorg ervoor dat je in staat bent om de lening terug te betalen volgens de afgesproken termijnen.

Veelgestelde Vragen over Online Leningen in België

- 1. Hoe vraag ik een online lening aan?

- 2. Wat zijn de vereisten om in aanmerking te komen voor een online lening?

- 3. Hoe lang duurt het voordat mijn online lening wordt goedgekeurd?

- 4. Welk bedrag kan ik lenen met een online lening?

- 5. Wat zijn de rentetarieven en kosten verbonden aan een online lening?

- 6. Kan ik extra aflossen op mijn online lening en zijn hier kosten aan verbonden?

- 7. Wat gebeurt er als ik mijn betalingen op mijn online lening mis?

1. Hoe vraag ik een online lening aan?

Om een online lening aan te vragen, volg je meestal een eenvoudig proces dat begint met het kiezen van het gewenste leenbedrag en de looptijd van de lening. Vervolgens vul je een online aanvraagformulier in met je persoonlijke gegevens en financiële informatie. Na het indienen van de aanvraag, wordt deze beoordeeld door de kredietverstrekker en ontvang je doorgaans binnen korte tijd goedkeuring. Zodra de lening is goedgekeurd, wordt het geld op je rekening gestort en kun je het gebruiken voor jouw financiële behoeften. Het is belangrijk om de voorwaarden van de lening zorgvuldig te lezen en ervoor te zorgen dat je in staat bent om de lening terug te betalen volgens de afgesproken termijnen.

2. Wat zijn de vereisten om in aanmerking te komen voor een online lening?

Om in aanmerking te komen voor een online lening, dienen kredietverstrekkers vaak enkele basisvereisten te hanteren. Meestal moet je een minimumleeftijd hebben (meestal 18 jaar of ouder), een regelmatig inkomen kunnen aantonen en in sommige gevallen ook een Belgische ingezetene zijn. Daarnaast kan het zijn dat je over bepaalde documenten moet beschikken, zoals identificatiebewijzen, loonstrookjes of bankafschriften. Het is belangrijk om de specifieke vereisten van elke kredietverstrekker te controleren voordat je een online lening aanvraagt.

3. Hoe lang duurt het voordat mijn online lening wordt goedgekeurd?

Het goedkeuringsproces van een online lening kan variëren afhankelijk van de kredietverstrekker en het type lening dat wordt aangevraagd. Over het algemeen worden online leningen echter vaak snel goedgekeurd, soms al binnen enkele uren na het indienen van de aanvraag. Het is belangrijk om te onthouden dat factoren zoals de compleetheid van je aanvraag, je kredietgeschiedenis en de specifieke beleidsregels van de kredietverstrekker allemaal een rol kunnen spelen in hoelang het duurt voordat je online lening wordt goedgekeurd.

4. Welk bedrag kan ik lenen met een online lening?

Een veelgestelde vraag over online leningen is: “Welk bedrag kan ik lenen met een online lening?” Het maximale bedrag dat je kunt lenen met een online lening varieert afhankelijk van verschillende factoren, waaronder je inkomen, kredietgeschiedenis en de kredietverstrekker zelf. Over het algemeen bieden online kredietverstrekkers leningen aan die variëren van kleine bedragen tot grotere sommen, zodat je kunt lenen op basis van je specifieke financiële behoeften. Het is belangrijk om realistisch te zijn bij het bepalen van het leenbedrag en ervoor te zorgen dat je in staat bent om de lening terug te betalen binnen de gestelde termijnen.

5. Wat zijn de rentetarieven en kosten verbonden aan een online lening?

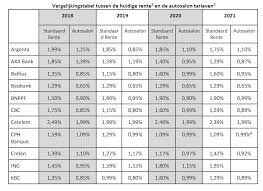

Een veelgestelde vraag over online leningen is: Wat zijn de rentetarieven en kosten verbonden aan een online lening? Bij het afsluiten van een online lening is het belangrijk om aandacht te besteden aan de rentetarieven en bijkomende kosten. De rentetarieven kunnen variëren afhankelijk van de kredietverstrekker en het type lening dat wordt aangeboden. Naast de rente kunnen er ook administratiekosten, dossierkosten of andere vergoedingen zijn die in rekening worden gebracht. Het is essentieel om deze kosten te begrijpen en transparantie te verwachten van de kredietverstrekker voordat je akkoord gaat met een online lening. Het vergelijken van verschillende aanbieders kan helpen bij het vinden van de meest gunstige voorwaarden voor jouw situatie.

6. Kan ik extra aflossen op mijn online lening en zijn hier kosten aan verbonden?

Ja, het is vaak mogelijk om extra aflossingen te doen op een online lening. Of hier kosten aan verbonden zijn, kan verschillen per kredietverstrekker en de specifieke voorwaarden van de lening. Sommige kredietverstrekkers staan gratis extra aflossingen toe, terwijl anderen mogelijk een vergoeding in rekening brengen voor vervroegde aflossingen. Het is belangrijk om de voorwaarden van je online lening goed door te nemen om te begrijpen of en welke kosten er verbonden zijn aan extra aflossingen. Op die manier kun je een weloverwogen beslissing nemen over het aflossen van je lening.

7. Wat gebeurt er als ik mijn betalingen op mijn online lening mis?

Wanneer je je betalingen op je online lening mist, kunnen er verschillende gevolgen optreden. In de meeste gevallen zal de kredietverstrekker contact met je opnemen om de gemiste betaling te bespreken en een oplossing te vinden. Het missen van betalingen kan echter leiden tot extra kosten, zoals boetes of vertragingsrente. Bovendien kan het een negatieve invloed hebben op je kredietgeschiedenis en kredietscore, wat gevolgen kan hebben voor toekomstige leningen of financiële transacties. Het is daarom belangrijk om altijd tijdig contact op te nemen met de kredietverstrekker als je problemen hebt met het voldoen aan je betalingsverplichtingen om samen tot een passende regeling te komen.