Hoe Lening Aflossing Berekenen: Een Gids voor Financiële Zekerheid

Hoe een Lening Aflossing Berekenen: Alles wat u moet weten

Als u een lening afsluit, is het belangrijk om te begrijpen hoe de aflossing van deze lening wordt berekend. Het proces van het berekenen van de aflossing van een lening kan complex lijken, maar met de juiste kennis en tools kunt u dit gemakkelijk begrijpen en beheren.

Wat is een Lening Aflossing?

De aflossing van een lening verwijst naar het terugbetalen van het geleende bedrag samen met eventuele rente die in rekening is gebracht. Dit gebeurt meestal in termijnen over een vooraf bepaalde periode.

Hoe wordt de Aflossing van een Lening Berekend?

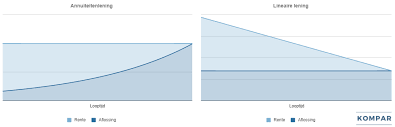

De aflossing van een lening kan op verschillende manieren worden berekend, afhankelijk van het type lening en de voorwaarden die zijn overeengekomen. Over het algemeen omvat de berekening van de aflossing het verdelen van het totale geleende bedrag in gelijke termijnen, waarbij elke termijn zowel kapitaal als rente omvat.

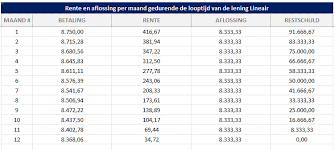

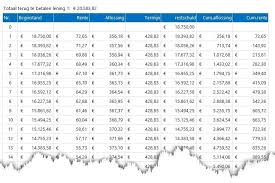

Voorbeeld:

Stel dat u een lening heeft afgesloten van €10.000 tegen een rentepercentage van 5% per jaar voor 5 jaar. De maandelijkse aflossingsbedragen kunnen worden berekend met behulp van formules die rekening houden met zowel het geleende bedrag als de rentevoet.

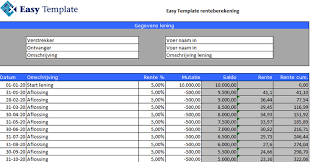

Hulpmiddelen voor Lening Aflossingsberekening

Er zijn verschillende online tools en rekenmachines beschikbaar die u kunnen helpen bij het berekenen van de aflossingen op uw leningen. Deze tools vereenvoudigen het proces en geven u inzicht in hoeveel u elke maand moet betalen om uw leningen terug te betalen binnen de vastgestelde termijn.

Besluit

Het begrijpen en correct berekenen van de aflossingen op uw leningen is essentieel om financiële stabiliteit te behouden en onnodige kosten te vermijden. Door gebruik te maken van beschikbare hulpmiddelen en informatie kunt u uw leningen effectief beheren en uw financiële doelen sneller bereiken.

Voordelen van het Berekenen van Uw Lening Aflossing: Inzicht en Controle over Uw Financiën

- Helpt u inzicht te krijgen in hoeveel u maandelijks moet aflossen op uw lening.

- Maakt het gemakkelijker om uw financiële verplichtingen te plannen en budgetteren.

- Stelt u in staat om de totale kosten van de lening over de looptijd te begrijpen.

- Kan helpen bij het identificeren van eventuele fouten in aflossingsberekeningen door geldverstrekkers.

- Geeft u controle over uw financiële situatie en helpt bij het nemen van weloverwogen beslissingen.

Vijf Nadelen van het Berekenen van Leningaflossingen

- Het kan complex en verwarrend zijn voor mensen zonder financiële achtergrond.

- Fouten in de berekeningen kunnen leiden tot onjuiste aflossingsbedragen.

- Sommige leningaflossingsberekeningen vereisen kennis van wiskundige formules.

- Het kan tijdrovend zijn om handmatig aflossingen te berekenen voor meerdere leningen.

- Onverwachte rentewijzigingen kunnen de aflossingsbedragen beïnvloeden.

Helpt u inzicht te krijgen in hoeveel u maandelijks moet aflossen op uw lening.

Het berekenen van de aflossing van een lening helpt u inzicht te krijgen in hoeveel u maandelijks moet aflossen op uw lening. Door dit inzicht te hebben, kunt u uw financiën beter plannen en budgetteren, en ervoor zorgen dat u elke maand het juiste bedrag apart zet voor de aflossing. Dit helpt om onverwachte financiële verrassingen te voorkomen en stelt u in staat om uw lening op een consistente en georganiseerde manier terug te betalen.

Maakt het gemakkelijker om uw financiële verplichtingen te plannen en budgetteren.

Het berekenen van de aflossing van een lening maakt het gemakkelijker om uw financiële verplichtingen te plannen en budgetteren. Door te weten hoeveel u elke maand moet aflossen, kunt u uw financiën beter beheren en een realistisch budget opstellen. Dit helpt u om op tijd aan uw betalingsverplichtingen te voldoen en eventuele financiële stress te verminderen. Met een duidelijk inzicht in uw aflossingsbedragen kunt u ook beter anticiperen op toekomstige uitgaven en uw geld effectiever beheren.

Stelt u in staat om de totale kosten van de lening over de looptijd te begrijpen.

Het berekenen van de aflossing van een lening stelt u in staat om de totale kosten van de lening over de looptijd te begrijpen. Door inzicht te krijgen in hoeveel u maandelijks moet aflossen, inclusief zowel het kapitaal als de rente, kunt u een duidelijk beeld vormen van de totale financiële verplichtingen die gepaard gaan met de lening. Dit helpt u om beter geïnformeerde beslissingen te nemen en uw financiën effectief te plannen, zodat u niet voor verrassingen komt te staan gedurende de looptijd van de lening.

Kan helpen bij het identificeren van eventuele fouten in aflossingsberekeningen door geldverstrekkers.

Het berekenen van leningaflossingen kan helpen bij het identificeren van eventuele fouten in aflossingsberekeningen door geldverstrekkers. Door zelf de aflossingen te berekenen en deze te vergelijken met de berekeningen van de geldverstrekker, kunt u eventuele onnauwkeurigheden of discrepanties opsporen. Dit geeft u meer controle over uw financiële situatie en zorgt ervoor dat u niet onnodig te veel betaalt voor uw lening. Het is daarom verstandig om regelmatig uw aflossingsberekeningen te controleren om mogelijke fouten tijdig te signaleren en aan te pakken.

Geeft u controle over uw financiële situatie en helpt bij het nemen van weloverwogen beslissingen.

Het berekenen van de aflossing van een lening geeft u controle over uw financiële situatie en helpt bij het nemen van weloverwogen beslissingen. Door inzicht te krijgen in hoeveel u elke maand moet aflossen, kunt u uw budget beter beheren en plannen op lange termijn. Deze controle stelt u in staat om financiële risico’s te minimaliseren en strategieën te ontwikkelen om uw leningen op tijd af te lossen. Met deze kennis kunt u ook bepalen of het verstandig is om extra betalingen te doen om de lening sneller af te lossen of om eventuele financiële problemen vooraf te identificeren en aan te pakken. Het berekenen van de aflossingen op uw leningen is dus een waardevol instrument voor het beheren van uw financiële gezondheid en het nemen van verantwoorde financiële beslissingen.

Het kan complex en verwarrend zijn voor mensen zonder financiële achtergrond.

Het berekenen van leningaflossingen kan een uitdaging vormen voor mensen zonder een financiële achtergrond, omdat het proces complex en verwarrend kan zijn. De verschillende factoren die betrokken zijn bij het bepalen van aflossingen, zoals rentepercentages, looptijden en totale geleende bedragen, kunnen intimiderend zijn voor degenen die niet vertrouwd zijn met financiële concepten. Hierdoor kunnen mensen zich overweldigd voelen en moeite hebben om de juiste berekeningen te maken of om inzicht te krijgen in hoe leningaflossingen werken. Het is daarom belangrijk om toegang te hebben tot duidelijke informatie en ondersteuning om dit proces gemakkelijker te maken voor iedereen die met leningen te maken heeft.

Fouten in de berekeningen kunnen leiden tot onjuiste aflossingsbedragen.

Het maken van fouten in de berekeningen van leningaflossingen kan leiden tot onjuiste aflossingsbedragen. Deze onnauwkeurigheden kunnen ernstige gevolgen hebben, zoals het betalen van te veel of te weinig op uw lening, waardoor u mogelijk extra kosten moet dragen of financiële problemen kunt ondervinden. Het is daarom van cruciaal belang om nauwkeurige berekeningen uit te voeren en indien nodig professioneel advies in te winnen om ervoor te zorgen dat uw aflossingsbedragen correct zijn en uw financiële gezondheid niet in gevaar komt.

Sommige leningaflossingsberekeningen vereisen kennis van wiskundige formules.

Voor sommige mensen kan een nadeel van het berekenen van leningaflossingen zijn dat sommige berekeningen kennis van wiskundige formules vereisen. Dit kan een uitdaging vormen voor degenen die niet vertrouwd zijn met complexe wiskundige concepten of formules. Het begrijpen en toepassen van deze formules kan tijd en moeite kosten, wat het proces van leningaflossingsberekeningen ingewikkelder kan maken voor diegenen die niet comfortabel zijn met wiskunde. Het is belangrijk om te erkennen dat het correct berekenen van leningaflossingen cruciaal is voor een gezonde financiële planning, maar het kan een obstakel vormen voor sommigen vanwege de vereiste wiskundige kennis.

Het kan tijdrovend zijn om handmatig aflossingen te berekenen voor meerdere leningen.

Het kan tijdrovend zijn om handmatig aflossingen te berekenen voor meerdere leningen. Wanneer u meerdere leningen heeft lopen, kan het bijhouden van aflossingen en rentebetalingen voor elk afzonderlijk geval een complex en arbeidsintensief proces worden. Het risico op fouten neemt toe en het kost veel tijd en moeite om alle berekeningen nauwkeurig uit te voeren. Dit kan leiden tot verwarring en inefficiëntie bij het beheren van uw financiën, waardoor het belangrijk is om gebruik te maken van geautomatiseerde tools of software om dit proces te vereenvoudigen en te stroomlijnen.

Onverwachte rentewijzigingen kunnen de aflossingsbedragen beïnvloeden.

Onverwachte rentewijzigingen kunnen een aanzienlijke invloed hebben op de aflossingsbedragen bij het berekenen van leningen. Als de rente onverwacht stijgt, kan dit leiden tot hogere aflossingen, waardoor de totale kosten van de lening toenemen. Aan de andere kant, als de rente daalt, kunnen de aflossingsbedragen lager worden, maar dit kan ook betekenen dat het langer duurt om de lening volledig af te lossen. Het is belangrijk om rekening te houden met deze mogelijke fluctuaties bij het plannen en beheren van leningaflossingen om financiële verrassingen te voorkomen.