Flexibele Financiële Oplossingen met BNP Paribas Persoonlijke Lening

BNP Paribas Persoonlijke Lening: Financiële Flexibiliteit op Maat

Als u op zoek bent naar een manier om uw financiële doelen te bereiken, kan een persoonlijke lening van BNP Paribas de oplossing zijn die u nodig hebt. Met een persoonlijke lening kunt u een specifiek bedrag lenen dat u naar eigen inzicht kunt besteden, of het nu gaat om het financieren van een grote aankoop, het consolideren van schulden of het plannen van een belangrijke gebeurtenis.

BNP Paribas biedt persoonlijke leningen aan met flexibele voorwaarden die zijn afgestemd op uw individuele behoeften. Of u nu een vast bedrag wilt lenen voor een bepaalde periode of liever de mogelijkheid wilt hebben om extra geld op te nemen wanneer dat nodig is, BNP Paribas heeft opties die bij uw situatie passen.

Een persoonlijke lening van BNP Paribas kan u helpen om uw financiële doelen te bereiken zonder dat u hoeft te wachten. Met snelle goedkeuring en soepele afbetalingsvoorwaarden kunt u snel toegang krijgen tot het geld dat u nodig hebt en uw plannen in gang zetten.

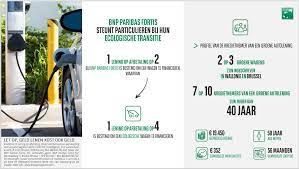

Of u nu droomt van een nieuwe auto, een renovatie van uw huis plant of gewoon wat extra financiële ademruimte nodig hebt, een persoonlijke lening van BNP Paribas kan de financiële flexibiliteit bieden die u zoekt. Neem contact op met BNP Paribas voor meer informatie over hun persoonlijke leningen en ontdek hoe zij u kunnen helpen uw doelen te bereiken.

7 Tips voor het Kiezen van een BNP Paribas Persoonlijke Lening in België

- Vergelijk de rentetarieven van BNP Paribas met andere aanbieders om de beste deal te vinden.

- Let op eventuele extra kosten en voorwaarden die verbonden zijn aan de persoonlijke lening.

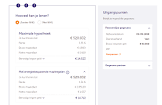

- Bereken hoeveel je maandelijks kunt aflossen en kies een lening die binnen je budget past.

- Informeer naar de flexibiliteit in aflossingstermijnen bij BNP Paribas voor meer financiële controle.

- Controleer of er opties zijn voor vervroegde terugbetaling zonder extra kosten of boetes.

- Lees alle documentatie aandachtig door voordat je akkoord gaat met de leningvoorwaarden van BNP Paribas.

- Neem contact op met een adviseur van BNP Paribas voor persoonlijk advies op maat van jouw situatie.

Vergelijk de rentetarieven van BNP Paribas met andere aanbieders om de beste deal te vinden.

Vergelijk de rentetarieven van BNP Paribas met andere aanbieders om de beste deal te vinden. Door verschillende leningsopties te onderzoeken en de rentetarieven te vergelijken, kunt u ervoor zorgen dat u een persoonlijke lening kiest die past bij uw financiële behoeften en budget. Het is verstandig om verschillende aanbieders te bekijken en offertes aan te vragen, zodat u een weloverwogen beslissing kunt nemen en de meest gunstige voorwaarden kunt verkrijgen voor uw persoonlijke lening.

Let op eventuele extra kosten en voorwaarden die verbonden zijn aan de persoonlijke lening.

Het is belangrijk om aandacht te besteden aan eventuele extra kosten en voorwaarden die verbonden zijn aan een persoonlijke lening van BNP Paribas. Naast het geleende bedrag en de rente kunnen er ook andere kosten zoals administratiekosten, verzekeringen of boetes van toepassing zijn. Door deze bijkomende kosten en voorwaarden goed te begrijpen, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat de persoonlijke lening echt aansluit bij uw financiële behoeften en mogelijkheden.

Bereken hoeveel je maandelijks kunt aflossen en kies een lening die binnen je budget past.

Het is verstandig om vooraf te berekenen hoeveel je maandelijks kunt aflossen bij het overwegen van een persoonlijke lening van BNP Paribas. Door je budget zorgvuldig te evalueren en rekening te houden met je inkomsten en uitgaven, kun je een lening kiezen die goed binnen je financiële mogelijkheden past. Het is belangrijk om realistisch te zijn over wat je comfortabel kunt terugbetalen, zodat je geen financiële stress ervaart tijdens de looptijd van de lening. Met deze aanpak kun je een weloverwogen beslissing nemen en genieten van financiële gemoedsrust terwijl je jouw doelen nastreeft met de persoonlijke lening van BNP Paribas.

Informeer naar de flexibiliteit in aflossingstermijnen bij BNP Paribas voor meer financiële controle.

Voor meer financiële controle is het verstandig om informatie in te winnen over de flexibiliteit in aflossingstermijnen bij BNP Paribas. Door te informeren naar de verschillende opties voor afbetalingstermijnen, kunt u een lening op maat vinden die past bij uw financiële situatie en doelen. Met flexibele aflossingsvoorwaarden kunt u uw lening afstemmen op uw budget en betalingscapaciteit, waardoor u meer controle krijgt over uw financiën en uw lening op een comfortabele manier kunt terugbetalen.

Controleer of er opties zijn voor vervroegde terugbetaling zonder extra kosten of boetes.

Het is verstandig om te controleren of er bij de persoonlijke lening van BNP Paribas opties zijn voor vervroegde terugbetaling zonder extra kosten of boetes. Op die manier kunt u flexibiliteit behouden en eventueel eerder dan gepland aflossen zonder financieel gestraft te worden. Het hebben van de mogelijkheid voor vervroegde terugbetaling kan u helpen om rentekosten te verlagen en uw lening sneller af te lossen, waardoor u op lange termijn geld kunt besparen.

Lees alle documentatie aandachtig door voordat je akkoord gaat met de leningvoorwaarden van BNP Paribas.

Het is van groot belang om alle documentatie zorgvuldig door te nemen voordat u akkoord gaat met de leningvoorwaarden van BNP Paribas. Door de documenten grondig te lezen, krijgt u een duidelijk inzicht in de specifieke voorwaarden, rentetarieven en afbetalingsregelingen die van toepassing zijn op uw persoonlijke lening. Op die manier kunt u weloverwogen beslissingen nemen en ervoor zorgen dat de lening aansluit bij uw financiële behoeften en mogelijkheden. Het naleven van deze tip kan u helpen om een verantwoorde financiële keuze te maken en onaangename verrassingen in de toekomst te voorkomen.

Neem contact op met een adviseur van BNP Paribas voor persoonlijk advies op maat van jouw situatie.

Neem contact op met een adviseur van BNP Paribas voor persoonlijk advies op maat van jouw situatie. Door te spreken met een professional die bekend is met de verschillende opties en voorwaarden van de persoonlijke leningen van BNP Paribas, kun je een beter inzicht krijgen in welke lening het beste past bij jouw financiële behoeften en doelen. Een adviseur kan je helpen om een weloverwogen beslissing te nemen en ervoor te zorgen dat je de juiste lening kiest die aansluit bij jouw specifieke omstandigheden.