dec 16, 2023

door atiyasolutions

autolening, bedrijfseigenaar, betrouwbare partner, ervaren team van specialisten, ervaring, expertise, financiële instellingen, financiële sector, financiële situatie, financiering, gerenommeerde banken, hypothecaire lening, kredietbehoeften, kredietdesk, kredietmogelijkheden, maatwerkoplossingen, onafhankelijk kredietbemiddelaar, particulier, persoonlijke aanpak, persoonlijke lening, renovatielening, uniek klantverhaal, zakelijk krediet, zakelijke doeleinden

Kredietdesk: De Betrouwbare Partner voor al uw Kredietbehoeften

Of u nu een particulier bent die een persoonlijke lening nodig heeft of een bedrijfseigenaar die financiering zoekt voor zakelijke doeleinden, Kredietdesk staat voor u klaar als uw betrouwbare partner. Met jarenlange ervaring en expertise in de financiële sector biedt Kredietdesk maatwerkoplossingen die aansluiten bij uw specifieke kredietbehoeften.

Als onafhankelijk kredietbemiddelaar werkt Kredietdesk samen met verschillende gerenommeerde banken en financiële instellingen om u toegang te geven tot een breed scala aan kredietmogelijkheden. Of het nu gaat om een hypothecaire lening, autolening, renovatielening of zakelijk krediet, Kredietdesk zorgt ervoor dat u de beste opties krijgt die passen bij uw financiële situatie en doelen.

Eén van de belangrijkste voordelen van het werken met Kredietdesk is de persoonlijke aanpak. Het ervaren team van specialisten begrijpt dat elke klant uniek is en heeft verschillende behoeften en omstandigheden. Daarom nemen ze de tijd om naar uw verhaal te luisteren, uw financiële situatie te analyseren en op basis daarvan op maat gemaakte kredietaanbiedingen te presenteren.

Bovendien neemt Kredietdesk het hele proces van kredietaanvraag uit handen. Ze begeleiden u stap voor stap door het aanvraagproces, verzamelen de benodigde documenten en zorgen ervoor dat uw aanvraag correct en tijdig wordt ingediend bij de juiste kredietverstrekkers. Dit bespaart u niet alleen kostbare tijd, maar geeft u ook gemoedsrust, wetende dat uw kredietaanvraag in goede handen is.

Transparantie en eerlijkheid staan centraal bij Kredietdesk. Ze streven ernaar om u duidelijke en begrijpelijke informatie te geven over de voorwaarden van het krediet, inclusief rentevoeten, aflossingstermijnen en eventuele bijkomende kosten. Op die manier kunt u weloverwogen beslissingen nemen en weet u precies waar u aan toe bent.

Bij Kredietdesk geloven ze sterk in het opbouwen van langdurige relaties met hun klanten. Ze streven ernaar om niet alleen eenmalige kredieten te verstrekken, maar om een vertrouwde partner te zijn op wie u kunt rekenen voor al uw toekomstige kredietbehoeften. Ze bieden ook advies en ondersteuning gedurende de looptijd van uw lening, zodat u altijd kunt rekenen op professioneel advies wanneer dat nodig is.

Dus als u op zoek bent naar een betrouwbare partner die uw kredietbehoeften begrijpt en maatwerkoplossingen biedt die bij uw situatie passen, dan is Kredietdesk de juiste keuze voor u. Neem vandaag nog contact met hen op en ontdek hoe zij u kunnen helpen uw financiële doelen te bereiken.

8 Veelgestelde Vragen over KredietDesk: Alles wat u moet weten

- Wat is kredietdesk?

- Wat zijn de voorwaarden van een krediet bij kredietdesk?

- Hoe kan ik een lening aanvragen bij kredietdesk?

- Is het mogelijk om mijn lening te verlengen bij kredietdesk?

- Welke rente geldt er bij een lening via kredietdesk?

- Hoe lang duurt het voordat ik mijn geld ontvang na aanvraag van een lening via kredietdesk?

- Kan ik mijn betalingsverplichtingen stopzetten als ik in financiële problemen raak met mijn lening via kredietdesk?

- Welke gevolgen heeft het als ik nalaat om de maandelijkse betaling voor mijn lening bij KreditDesk te doen?

Wat is kredietdesk?

Kredietdesk is een onafhankelijke kredietbemiddelaar die gespecialiseerd is in het verstrekken van kredieten aan particulieren en bedrijven. Als betrouwbare partner helpt Kredietdesk klanten bij het vinden van de juiste financiële oplossingen die aansluiten bij hun specifieke kredietbehoeften.

Als kredietbemiddelaar werkt Kredietdesk samen met verschillende gerenommeerde banken en financiële instellingen. Dit stelt hen in staat om een breed scala aan kredietmogelijkheden aan te bieden, zoals hypothecaire leningen, persoonlijke leningen, autoleningen, renovatieleningen en zakelijke kredieten.

Wat Kredietdesk onderscheidt, is hun persoonlijke aanpak. Het ervaren team van specialisten begrijpt dat elke klant uniek is en heeft verschillende financiële behoeften en omstandigheden. Daarom nemen ze de tijd om naar uw verhaal te luisteren, uw financiële situatie te analyseren en op basis daarvan op maat gemaakte kredietaanbiedingen te presenteren.

Bij Kredietdesk kunt u rekenen op transparantie en eerlijkheid. Ze streven ernaar om u duidelijke informatie te geven over de voorwaarden van het krediet, inclusief rentevoeten, aflossingstermijnen en eventuele bijkomende kosten. Op die manier kunt u weloverwogen beslissingen nemen en weet u precies waar u aan toe bent.

Daarnaast neemt Kredietdesk het hele proces van kredietaanvraag uit handen. Ze begeleiden u stap voor stap door het aanvraagproces, verzamelen de benodigde documenten en zorgen ervoor dat uw aanvraag correct en tijdig wordt ingediend bij de juiste kredietverstrekkers. Dit bespaart u kostbare tijd en geeft u gemoedsrust.

Kredietdesk streeft ernaar om langdurige relaties op te bouwen met hun klanten. Ze zijn er niet alleen om eenmalige kredieten te verstrekken, maar willen een vertrouwde partner zijn op wie u kunt rekenen voor al uw toekomstige kredietbehoeften. Ze bieden ook advies en ondersteuning gedurende de looptijd van uw lening, zodat u altijd kunt rekenen op professioneel advies wanneer dat nodig is.

Kortom, Kredietdesk is een betrouwbare partner die klanten helpt bij het vinden van de juiste financiële oplossingen die passen bij hun specifieke behoeften. Met hun persoonlijke aanpak, transparantie en uitgebreide expertise maken ze het proces van het verkrijgen van krediet eenvoudiger en gemakkelijker voor hun klanten.

Wat zijn de voorwaarden van een krediet bij kredietdesk?

Bij Kredietdesk streven we ernaar om transparantie te bieden en duidelijke voorwaarden te hanteren voor onze kredietproducten. Hoewel de specifieke voorwaarden kunnen variëren afhankelijk van het type krediet dat u aanvraagt en uw individuele financiële situatie, zijn hier enkele algemene aspecten die van toepassing kunnen zijn:

- Rentevoet: De rentevoet is het bedrag dat u betaalt bovenop het geleende bedrag als vergoeding voor het gebruik van het krediet. De rentevoet kan variabel of vast zijn, afhankelijk van het type krediet en de marktomstandigheden.

- Looptijd: Dit verwijst naar de periode waarin u de lening moet terugbetalen. De looptijd kan variëren, afhankelijk van het type krediet en uw individuele behoeften. Het kan variëren van enkele maanden tot meerdere jaren.

- Terugbetalingsplan: Het terugbetalingsplan omvat informatie over de termijnen waarin u de lening moet terugbetalen. Dit kan maandelijks, tweemaandelijks of volgens een andere frequentie zijn.

- Leenbedrag: Het maximale leenbedrag dat beschikbaar is, is afhankelijk van verschillende factoren, waaronder uw inkomen, uitgaven en kredietwaardigheid.

- Kredietwaardigheidsevaluatie: Om in aanmerking te komen voor een lening bij Kredietdesk, wordt uw kredietscore geëvalueerd. Dit omvat het controleren van uw betalingsgeschiedenis, inkomen en andere relevante factoren.

- Bijkomende kosten: Naast de rentevoet kunnen er ook bijkomende kosten zijn, zoals administratiekosten of dossierkosten. Deze kunnen van toepassing zijn op bepaalde kredietproducten.

Het is belangrijk op te merken dat deze voorwaarden algemeen zijn en kunnen variëren afhankelijk van uw specifieke situatie en het type krediet dat u aanvraagt. Bij Kredietdesk streven we ernaar om u duidelijke informatie te geven over de voorwaarden van uw krediet, zodat u weloverwogen beslissingen kunt nemen en precies weet waar u aan toe bent.

We raden u aan contact met ons op te nemen voor een persoonlijk gesprek, waarin we uw specifieke behoeften en situatie kunnen bespreken en u gedetailleerde informatie kunnen geven over de voorwaarden van een krediet bij Kredietdesk.

Hoe kan ik een lening aanvragen bij kredietdesk?

Het aanvragen van een lening bij Kredietdesk is een eenvoudig en gestroomlijnd proces. Hier zijn de stappen die u kunt volgen om een lening aan te vragen:

- Neem contact op: Begin door contact op te nemen met Kredietdesk via hun website, telefoonnummer of e-mail. U kunt aangeven dat u geïnteresseerd bent in het aanvragen van een lening en zij zullen u begeleiden door het hele proces.

- Gesprek en analyse: Een ervaren specialist van Kredietdesk zal met u in gesprek gaan om uw financiële behoeften en situatie te begrijpen. Ze zullen informatie verzamelen over uw inkomen, uitgaven, eventuele bestaande leningen en andere relevante details. Dit helpt hen om een goed beeld te krijgen van uw financiële mogelijkheden.

- Kredietaanbiedingen: Op basis van de informatie die u heeft verstrekt, zal Kredietdesk verschillende kredietaanbiedingen voor u verzamelen van hun netwerk van banken en financiële instellingen. Ze zullen deze aanbiedingen presenteren en eventuele vragen beantwoorden die u heeft met betrekking tot de voorwaarden, rentevoeten en aflossingstermijnen.

- Keuze maken: Na het ontvangen van de kredietaanbiedingen kunt u rustig de tijd nemen om ze te vergelijken en te evalueren. U kunt overleggen met het team van Kredietdesk om meer inzicht te krijgen in de verschillende opties en hoe ze aansluiten bij uw behoeften. Op basis hiervan kunt u een weloverwogen beslissing nemen.

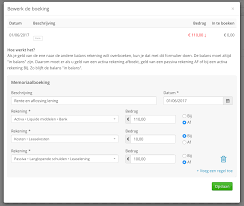

- Aanvraag indienen: Als u eenmaal uw keuze heeft gemaakt, zal Kredietdesk u begeleiden bij het invullen van de benodigde aanvraagformulieren en het verzamelen van de vereiste documenten. Dit kan onder andere identiteitsbewijzen, bewijs van inkomen en bankafschriften omvatten.

- Indienen bij kredietverstrekkers: Kredietdesk zal uw volledige aanvraag indienen bij de geselecteerde kredietverstrekkers. Ze zorgen ervoor dat uw aanvraag correct en tijdig wordt ingediend, samen met alle vereiste documentatie.

- Beoordeling en goedkeuring: De kredietverstrekkers zullen uw aanvraag beoordelen op basis van hun interne criteria en procedures. Het kan enige tijd duren voordat u een definitief antwoord ontvangt over de goedkeuring van uw lening.

- Uitbetaling: Als uw leningaanvraag wordt goedgekeurd, zal Kredietdesk ervoor zorgen dat het geleende bedrag snel op uw rekening wordt gestort. U kunt dan beginnen met het gebruik van de lening volgens de afgesproken voorwaarden.

Het team van Kredietdesk staat altijd klaar om eventuele vragen te beantwoorden en u te begeleiden door het hele proces, waardoor het aanvragen van een lening eenvoudig en stressvrij wordt. Neem contact met hen op om te beginnen met uw leningsaanvraag en ontdek hoe zij u kunnen helpen uw financiële doelen te bereiken.

Is het mogelijk om mijn lening te verlengen bij kredietdesk?

Ja, het is mogelijk om uw lening te verlengen bij Kredietdesk, afhankelijk van uw specifieke situatie en de voorwaarden van uw huidige lening. Als u behoefte heeft aan een verlenging van uw leningstermijn, kunt u contact opnemen met Kredietdesk om de mogelijkheden te bespreken.

Het ervaren team van specialisten zal uw aanvraag zorgvuldig beoordelen en de haalbaarheid van een verlenging beoordelen. Ze zullen kijken naar factoren zoals uw betalingsgeschiedenis, financiële situatie en de voorwaarden van uw huidige lening. Op basis daarvan kunnen ze u adviseren over de mogelijkheden en alternatieven die beschikbaar zijn.

Het is belangrijk op te merken dat een leningverlenging niet altijd mogelijk is of de beste optie kan zijn in elke situatie. Het kan gepaard gaan met bepaalde kosten of voorwaarden die moeten worden overwogen. Daarom is het raadzaam om rechtstreeks contact op te nemen met Kredietdesk om uw specifieke behoeften en omstandigheden te bespreken, zodat zij u kunnen voorzien van gepersonaliseerd advies en informatie over de mogelijkheden voor het verlengen van uw lening.

Welke rente geldt er bij een lening via kredietdesk?

Bij Kredietdesk kunnen de rentetarieven variëren, afhankelijk van verschillende factoren, zoals het type lening, het bedrag dat u wilt lenen, de looptijd van de lening en uw individuele financiële situatie. Omdat Kredietdesk samenwerkt met verschillende banken en financiële instellingen, kunnen zij u toegang geven tot diverse kredietverstrekkers met verschillende rentetarieven.

Het is belangrijk op te merken dat Kredietdesk streeft naar transparantie en eerlijkheid in hun dienstverlening. Ze zullen u duidelijke informatie verstrekken over de rentevoeten die van toepassing zijn op uw specifieke leningaanvraag. Dit omvat details over zowel de nominale rente als het jaarlijks kostenpercentage (JKP), waarbij het JKP alle kosten en vergoedingen omvat die verband houden met de lening.

Om specifieke informatie te verkrijgen over de rentetarieven die momenteel beschikbaar zijn via Kredietdesk, raad ik u aan rechtstreeks contact met hen op te nemen. Het ervaren team van specialisten zal uw situatie evalueren en u voorzien van gedetailleerde informatie over de rentetarieven die op dat moment van toepassing zijn op uw leningsaanvraag. Op deze manier kunt u een weloverwogen beslissing nemen op basis van actuele en nauwkeurige gegevens.

Hoe lang duurt het voordat ik mijn geld ontvang na aanvraag van een lening via kredietdesk?

De tijd die nodig is om uw geld te ontvangen na het indienen van een leningsaanvraag via Kredietdesk kan variëren, afhankelijk van verschillende factoren. Het is belangrijk op te merken dat Kredietdesk een kredietbemiddelaar is en niet zelf het geld verstrekt. Ze werken samen met verschillende kredietverstrekkers om u de beste opties te bieden.

Zodra u uw leningsaanvraag heeft ingediend en alle benodigde documenten heeft verstrekt, zal Kredietdesk uw aanvraag beoordelen en deze doorsturen naar de geschikte kredietverstrekker(s). De snelheid waarmee de kredietverstrekker reageert en uw lening goedkeurt, kan variëren.

In sommige gevallen kan het proces relatief snel verlopen, waarbij u binnen enkele dagen na goedkeuring het geld op uw rekening kunt verwachten. In andere gevallen kan het proces langer duren, vooral als er aanvullende documentatie of verificatie vereist is.

Het is raadzaam om contact op te nemen met Kredietdesk voor specifieke informatie over de verwachte doorlooptijd voor uw leningsaanvraag. Ze kunnen u meer inzicht geven in het proces en een beter idee geven van hoe lang het duurt voordat u uw geld kunt ontvangen.

Onthoud dat elke situatie uniek is en dat er verschillende factoren van invloed kunnen zijn op de snelheid waarmee u uw geld ontvangt. Het is altijd verstandig om geduldig te zijn tijdens dit proces en eventuele vragen of zorgen te bespreken met Kredietdesk. Ze staan voor u klaar om u te begeleiden en u te voorzien van de nodige informatie en ondersteuning.

Kan ik mijn betalingsverplichtingen stopzetten als ik in financiële problemen raak met mijn lening via kredietdesk?

Als u in financiële problemen raakt en moeite heeft om aan uw betalingsverplichtingen te voldoen, is het belangrijk om direct contact op te nemen met Kredietdesk. Zij zullen uw situatie begrijpen en samen met u naar mogelijke oplossingen zoeken.

Kredietdesk heeft ervaring met klanten die in financiële moeilijkheden verkeren en ze begrijpen dat onvoorziene omstandigheden kunnen leiden tot betalingsproblemen. In dergelijke gevallen willen ze graag met u samenwerken om een haalbare oplossing te vinden.

Het is echter belangrijk om te benadrukken dat het stopzetten van betalingsverplichtingen niet automatisch mogelijk is. Uw leningsovereenkomst bevat specifieke voorwaarden en verplichtingen waar u aan moet voldoen. Het negeren van deze verplichtingen kan negatieve gevolgen hebben, zoals boetes of zelfs juridische stappen.

Daarom is het essentieel om openlijk met Kredietdesk te communiceren over uw situatie. Samen kunnen jullie kijken naar mogelijke oplossingen, zoals het herstructureren van de lening, het verlengen van de looptijd of het treffen van een betalingsregeling. Deze opties kunnen helpen om uw financiële last tijdelijk te verlichten en ruimte te creëren om weer op de goede weg te komen.

Het belangrijkste is dat u proactief bent en contact opneemt met Kredietdesk zodra u merkt dat u problemen heeft met uw betalingen. Op die manier kunnen ze u tijdig adviseren en begeleiden naar een oplossing die voor beide partijen aanvaardbaar is.

Onthoud dat open communicatie en het zoeken naar oplossingen de sleutel zijn in situaties waarin u moeite heeft om aan uw betalingsverplichtingen te voldoen. Kredietdesk staat klaar om u te helpen en te begeleiden, dus aarzel niet om contact met hen op te nemen.

Welke gevolgen heeft het als ik nalaat om de maandelijkse betaling voor mijn lening bij KreditDesk te doen?

Als u nalaat om de maandelijkse betaling voor uw lening bij KreditDesk te doen, kunnen er verschillende gevolgen zijn. Het is belangrijk om op tijd en volgens de overeengekomen voorwaarden te betalen om negatieve consequenties te voorkomen. Hier zijn enkele mogelijke gevolgen van het niet nakomen van uw betalingsverplichtingen:

- Boetes en vertragingsrente: KreditDesk kan boetes opleggen voor late betalingen, evenals vertragingsrente die wordt berekend op basis van het bedrag dat u verschuldigd bent en de duur van de vertraging. Deze extra kosten kunnen uw totale schuld verhogen.

- Negatieve invloed op uw kredietgeschiedenis: Betalingsachterstanden worden meestal gemeld aan kredietbureaus, wat kan leiden tot een negatieve invloed op uw kredietgeschiedenis. Dit kan het moeilijker maken om in de toekomst leningen of andere financiële producten te verkrijgen.

- Inning en juridische stappen: Als u herhaaldelijk nalatig bent met betalingen, kan KreditDesk besluiten om incassomaatregelen te nemen om het verschuldigde bedrag terug te vorderen. Dit kan onder meer inhouden dat een incassobureau wordt ingeschakeld of dat er juridische stappen worden ondernomen, zoals het starten van een gerechtelijke procedure.

- Verlies van eigendom of onderpand: Afhankelijk van het type lening dat u heeft afgesloten bij KreditDesk, kan het niet nakomen van betalingen resulteren in het verlies van eigendom of onderpand dat u als zekerheid heeft gesteld voor de lening. Bijvoorbeeld, als u een auto heeft gefinancierd en niet betaalt, kan KreditDesk de auto in beslag nemen.

Het is belangrijk om te begrijpen dat KreditDesk er meestal de voorkeur aan geeft om samen te werken met klanten om betalingsproblemen op te lossen voordat er ernstige maatregelen worden genomen. Als u merkt dat u moeite heeft met het voldoen aan uw betalingsverplichtingen, is het raadzaam om zo snel mogelijk contact op te nemen met KreditDesk. Ze kunnen mogelijk alternatieve regelingen treffen of opties bieden om u te helpen uw lening terug te betalen zonder verdere negatieve gevolgen.