dec 18, 2023

door atiyasolutions

afspraken maken binnen het gezin, apps en online platforms, budgetteren, communicatie, efficiëntie in geldbeheer, financieel bewustzijn, financiële doelen, financiën, gecentraliseerde rekening, gezamenlijke doelen, gezin, gezinsbank, inkomsten, kinderen, kostwinners, ouders werken, overzicht, rentevoet lage rente flexibele betalingsopties klassieke bankleningen leningen onderling verstrekken gun, sparen, systeem, technologieën, transparantie, uitgaven, verantwoordelijkheid

Gezinsbank: Een slimme financiële oplossing voor het hele gezin

Het beheren van de financiën van een gezin kan soms een uitdagende taak zijn. Met verschillende inkomsten, uitgaven en financiële doelen is het belangrijk om een systeem te hebben dat zowel effectief als eenvoudig te gebruiken is. Een oplossing die steeds meer populariteit wint, is de gezinsbank.

Een gezinsbank is een financieel systeem waarbij alle gezinsleden betrokken zijn bij het beheer van het geld. Het stelt gezinnen in staat om transparantie, verantwoordelijkheid en financieel bewustzijn te bevorderen binnen de huishoudelijke financiën. Het concept draait om het creëren van een gecentraliseerde rekening waarop alle inkomsten worden gestort en waarmee alle uitgaven worden gedaan.

Eén van de voordelen van een gezinsbank is dat het helpt om een duidelijk overzicht te krijgen van de financiële situatie van het hele gezin. Alle inkomsten en uitgaven worden op één plaats bijgehouden, waardoor er geen verwarring ontstaat over wie wat heeft betaald. Dit kan vooral handig zijn voor gezinnen met meerdere kostwinners of waarbij beide ouders werken.

Daarnaast bevordert een gezinsbank ook financieel bewustzijn bij kinderen. Door hen actief te betrekken bij het beheer van het geld, leren ze belangrijke vaardigheden zoals budgetteren, sparen en verantwoordelijkheid nemen voor hun uitgaven. Dit kan hen helpen om op jonge leeftijd financieel verantwoordelijk gedrag te ontwikkelen, wat hen later in het leven ten goede zal komen.

Een ander voordeel van een gezinsbank is dat het gezinsleden in staat stelt om gezamenlijke financiële doelen te stellen en eraan te werken. Of het nu gaat om het sparen voor een gezinsvakantie, het aflossen van schulden of het opbouwen van een noodfonds, iedereen kan bijdragen aan de doelen en de voortgang ervan volgen.

Het implementeren van een gezinsbank kan eenvoudig zijn met behulp van moderne technologieën. Er zijn verschillende apps en online platforms beschikbaar die speciaal zijn ontworpen om gezinnen te helpen bij het beheren van hun financiën. Deze tools bieden functies zoals budgettering, uitgavencategorieën, meldingen en rapportage, waardoor het gemakkelijker wordt om de financiën van het hele gezin bij te houden.

Het is echter belangrijk om duidelijke afspraken te maken binnen het gezin over hoe de gezinsbank zal werken. Dit omvat zaken als wie verantwoordelijk is voor welke uitgaven, hoeveel zakgeld elk gezinslid krijgt en wat er gebeurt als er geldtekort is. Open communicatie en regelmatige besprekingen kunnen helpen om eventuele problemen op te lossen en ervoor te zorgen dat iedereen zich betrokken voelt bij de financiële beslissingen.

Al met al kan een gezinsbank een slimme financiële oplossing zijn voor gezinnen die op zoek zijn naar een efficiënte manier om hun geld te beheren. Het bevordert financieel bewustzijn, verantwoordelijkheid en samenwerking binnen het gezin. Met de juiste tools en een goede communicatie kan een gezinsbank bijdragen aan een gezonde financiële toekomst voor het hele gezin.

Gezinsbank biedt

- Gezinsbank biedt een lage rente en flexibele betalingsopties, waardoor het een toegankelijk en betaalbaar alternatief voor klassieke bankleningen is.

- De rentevoet is in het algemeen lager dan die van andere financiële instellingen, waardoor gezinsbank u meer voordeligheid biedt.

- Gezinsbank verstrekt leningen op basis van de persoonlijke financiële situatie van de klant, wat betekent dat er geen strengere voorwaarden zijn dan bij andere bankinstellingen.

- Gezinsbank accepteert ook aanvragen met een slechte kredietgeschiedenis, wat betekent dat mensen met problematische schuld nog steeds toegang tot financiering kunnen krijgen via gezinsbank.

- Gezinsbank biedt ook ondersteuning op maat aan haar leden door hen te helpen om hun financiën op orde te houden en hun schuld af te lossen, wat hen helpt om betere financiële beslissingen te nemen in de toekomst

5 nadelen van gezinsbank: hoge kosten, moeilijk lening verkrijgen bij slechte kredietwaardigheid, rentetarieven kunnen stijgen bij late betaling, beperkingen in le

- De kosten van gezinsbank zijn vaak hoog;

- Het is moeilijk om een lening te verkrijgen als je een slechte kredietwaardigheid hebt;

- Gezinsbank biedt vaak lage rentetarieven, maar deze kunnen stijgen als je niet op tijd betaalt;

- Er zijn beperkingen voor wat betreft de leenvorm en het bedrag dat u kunt lenen;

- Je bent afhankelijk van gezinsbank bij het aanvragen van een lening, waardoor je meer afhankelijk bent van hun voorwaarden en tarieven.

Gezinsbank biedt een lage rente en flexibele betalingsopties, waardoor het een toegankelijk en betaalbaar alternatief voor klassieke bankleningen is.

Een van de grote voordelen van een gezinsbank is de mogelijkheid om geld te lenen tegen een lage rente. In plaats van afhankelijk te zijn van traditionele banken met hun vaak hoge rentetarieven, kunnen gezinnen onderling overeenkomen om leningen aan elkaar te verstrekken tegen gunstige voorwaarden. Dit kan vooral handig zijn in situaties waarin gezinnen extra financiële steun nodig hebben, zoals bij het financieren van grote aankopen of het betalen van onverwachte kosten.

Daarnaast biedt de gezinsbank ook flexibele betalingsopties. In plaats van vast te zitten aan strikte terugbetalingsplannen en termijnen, kunnen gezinnen onderling afspraken maken die passen bij hun individuele financiële situatie. Dit maakt het mogelijk om leningen op maat te maken en aflossingen af te stemmen op het beschikbare inkomen. Hierdoor wordt de financiële last verminderd en wordt het gemakkelijker om aan de betalingsverplichtingen te voldoen.

Het feit dat een gezinsbank een lage rente en flexibele betalingsopties biedt, maakt het tot een aantrekkelijk alternatief voor klassieke bankleningen. Het stelt gezinnen in staat om geld te lenen zonder hoge kosten en strakke regels die vaak gepaard gaan met traditionele leningsovereenkomsten. Bovendien worden leningen binnen de familie- of vriendenkring vaak gekenmerkt door een gevoel van vertrouwen en begrip, waardoor de leningervaring positiever en minder stressvol kan zijn.

Het is echter belangrijk om bij het gebruik van een gezinsbank goede afspraken te maken en alles schriftelijk vast te leggen. Dit omvat zaken als het geleende bedrag, de rentevoet, de terugbetalingsvoorwaarden en eventuele garanties of zekerheden. Door duidelijke overeenkomsten te hebben, worden misverstanden en conflicten voorkomen, waardoor de gezinsbanden behouden blijven.

Al met al biedt een gezinsbank met zijn lage rente en flexibele betalingsopties een aantrekkelijk alternatief voor traditionele bankleningen. Het maakt het mogelijk om geld te lenen op een betaalbare manier, terwijl ook de onderlinge banden binnen het gezin worden versterkt. Met goede communicatie en solide afspraken kan een gezinsbank een waardevol instrument zijn voor financiële ondersteuning binnen het gezin.

De rentevoet is in het algemeen lager dan die van andere financiële instellingen, waardoor gezinsbank u meer voordeligheid biedt.

Een van de voordelen van een gezinsbank is dat de rentevoet over het algemeen lager is dan die van andere financiële instellingen, waardoor het u meer voordeligheid biedt.

Wanneer u ervoor kiest om uw bankzaken te regelen via een gezinsbank, kunt u profiteren van lagere rentetarieven op leningen en hypotheken. Dit kan resulteren in aanzienlijke besparingen op lange termijn, vooral als u grote aankopen wilt financieren of een huis wilt kopen.

Het lagere rentepercentage kan ook gunstig zijn voor spaarrekeningen binnen de gezinsbank. Als u geld wilt sparen voor toekomstige doelen, zoals een studiefonds voor uw kinderen of een pensioenfonds, kunt u profiteren van hogere rendementen op uw spaargeld.

Daarnaast kan de lagere rentevoet ook helpen bij het verminderen van schulden. Als u bijvoorbeeld een lening heeft afgesloten bij een traditionele financiële instelling met een hogere rente, kunt u deze mogelijk herfinancieren via uw gezinsbank tegen gunstigere voorwaarden. Dit kan leiden tot lagere maandelijkse betalingen en minder kosten op lange termijn.

Het is belangrijk op te merken dat de specifieke rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals de financiële situatie van het gezin en de huidige marktomstandigheden. Het is raadzaam om contact op te nemen met uw gezinsbank om meer informatie te krijgen over hun specifieke rentetarieven en hoe deze van toepassing zijn op uw situatie.

Al met al biedt een gezinsbank u de mogelijkheid om te profiteren van lagere rentetarieven in vergelijking met andere financiële instellingen. Dit kan leiden tot aanzienlijke besparingen op leningen, hypotheken en hogere rendementen op spaargeld. Het is de moeite waard om te overwegen of een gezinsbank de juiste keuze is voor uw financiële behoeften en doelen.

Gezinsbank verstrekt leningen op basis van de persoonlijke financiële situatie van de klant, wat betekent dat er geen strengere voorwaarden zijn dan bij andere bankinstellingen.

Een van de voordelen van een gezinsbank is dat het leningen verstrekt op basis van de persoonlijke financiële situatie van de klant, zonder strengere voorwaarden dan bij andere bankinstellingen. Dit betekent dat gezinnen die behoefte hebben aan extra financiële ondersteuning, kunnen profiteren van flexibele en op maat gemaakte leningen.

Traditionele banken hanteren vaak strenge criteria bij het beoordelen van leningaanvragen. Hierbij wordt gekeken naar factoren zoals kredietwaardigheid, inkomen en arbeidsstatus. Deze criteria kunnen soms een obstakel vormen voor gezinnen die niet aan de traditionele normen voldoen.

Echter, met een gezinsbank is dit anders. Gezinsbanken begrijpen dat elke gezinssituatie uniek is en dat financiële omstandigheden kunnen variëren. Ze zijn bereid om te kijken naar het bredere plaatje en de persoonlijke financiële situatie van de klant in overweging te nemen bij het verstrekken van leningen.

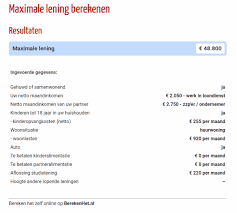

Dit betekent dat gezinnen met een minder stabiel inkomen, zelfstandige ondernemers of mensen met een lager kredietwaardigheid toch in aanmerking kunnen komen voor een lening bij een gezinsbank. Het vermogen om leningen te verstrekken op basis van individuele omstandigheden maakt het voor gezinnen gemakkelijker om toegang te krijgen tot de noodzakelijke financiering wanneer ze die nodig hebben.

Bovendien biedt een gezinsbank vaak ook meer flexibiliteit in de leningsvoorwaarden. Ze begrijpen dat gezinnen verschillende behoeften hebben en kunnen op maat gemaakte leningen aanbieden die aansluiten bij de specifieke situatie van het gezin. Dit kan variëren van langere aflossingstermijnen tot lagere rentetarieven, afhankelijk van de behoeften en mogelijkheden van het gezin.

Kortom, een gezinsbank biedt gezinnen een alternatieve bron van financiering met leningen die zijn afgestemd op hun persoonlijke financiële situatie. Het wegnemen van strengere voorwaarden die traditionele banken hanteren, maakt het voor gezinnen gemakkelijker om toegang te krijgen tot de benodigde financiële ondersteuning. Dit kan een waardevol hulpmiddel zijn voor gezinnen die op zoek zijn naar flexibele en op maat gemaakte leningen.

Gezinsbank accepteert ook aanvragen met een slechte kredietgeschiedenis, wat betekent dat mensen met problematische schuld nog steeds toegang tot financiering kunnen krijgen via gezinsbank.

Een van de voordelen van een gezinsbank is dat het ook aanvragen accepteert van mensen met een slechte kredietgeschiedenis. Dit betekent dat zelfs mensen met problematische schulden nog steeds toegang kunnen krijgen tot financiering via de gezinsbank.

Traditionele banken en kredietverstrekkers hanteren vaak strenge criteria bij het beoordelen van leningaanvragen. Een slechte kredietgeschiedenis kan ervoor zorgen dat mensen worden afgewezen voor leningen, waardoor ze geen toegang hebben tot de financiële middelen die ze nodig hebben.

Echter, gezinsbanken begrijpen dat iedereen wel eens te maken kan krijgen met financiële moeilijkheden en dat dit niet altijd een weerspiegeling is van hun huidige financiële situatie. Ze zijn meer bereid om naar het bredere plaatje te kijken en rekening te houden met andere factoren, zoals inkomen en uitgavenpatroon, voordat ze een beslissing nemen over het verstrekken van financiering.

Dit betekent dat mensen met problematische schulden nog steeds de kans krijgen om hun financiën weer op orde te brengen en hun doelen te bereiken. Door verantwoordelijkheid te nemen voor hun uitgaven en regelmatig aflossingen te doen, kunnen ze stapsgewijs werken aan het verbeteren van hun kredietwaardigheid.

Het accepteren van aanvragen met een slechte kredietgeschiedenis door gezinsbanken biedt dus een alternatieve financieringsmogelijkheid voor mensen die anders misschien geen toegang zouden hebben tot traditionele leningen. Het stelt hen in staat om hun financiële situatie te verbeteren en een positieve verandering in hun leven teweeg te brengen.

Het is echter belangrijk op te merken dat gezinsbanken nog steeds de nodige zorgvuldigheid betrachten bij het verstrekken van financiering. Ze willen er zeker van zijn dat de leningnemers in staat zijn om aan hun betalingsverplichtingen te voldoen. Dit betekent dat er mogelijk nog steeds beperkingen en voorwaarden van toepassing zijn, afhankelijk van de individuele situatie.

Al met al biedt het feit dat gezinsbanken ook aanvragen accepteren met een slechte kredietgeschiedenis hoop en mogelijkheden voor mensen die worstelen met financiële problemen. Het opent de deur naar financiering en helpt hen om stap voor stap hun weg terug te vinden naar financiële stabiliteit.

Gezinsbank biedt ook ondersteuning op maat aan haar leden door hen te helpen om hun financiën op orde te houden en hun schuld af te lossen, wat hen helpt om betere financiële beslissingen te nemen in de toekomst

Gezinsbank: Ondersteuning op maat voor een gezonde financiële toekomst

Een van de grote voordelen van een gezinsbank is dat het niet alleen helpt bij het beheren van de dagelijkse financiën, maar ook ondersteuning op maat biedt aan haar leden. Het doel is om gezinnen te helpen hun financiën op orde te houden en hun schulden af te lossen, wat hen in staat stelt betere financiële beslissingen te nemen in de toekomst.

Een gezinsbank kan verschillende tools en middelen bieden om gezinnen te helpen bij het beheer van hun financiën. Dit kan variëren van budgetteringstools en uitgavenanalyse tot schuldaflossingsplannen en financieel advies. Door deze ondersteuning op maat kunnen gezinnen een duidelijk beeld krijgen van hun financiële situatie en stappen ondernemen om deze te verbeteren.

Het hebben van schulden kan een grote last zijn voor gezinnen, waardoor ze zich gestrest en overweldigd voelen. Een gezinsbank kan helpen door strategieën aan te reiken om schulden af te lossen en een realistisch plan op te stellen om weer op het goede spoor te komen. Dit kan bijvoorbeeld inhouden dat er prioriteit wordt gegeven aan het aflossen van hoge renteschulden of dat er onderhandelingen worden gevoerd met schuldeisers om betalingsregelingen te treffen.

Daarnaast kan een gezinsbank ook educatieve middelen aanbieden om leden te helpen bij het opbouwen van financiële kennis en vaardigheden. Dit kan variëren van workshops en webinars over budgettering en sparen tot tips en trucs voor verstandig omgaan met geld. Door gezinnen te voorzien van de nodige tools en informatie, kunnen ze betere financiële beslissingen nemen en hun financiële toekomst veiligstellen.

Het is belangrijk op te merken dat een gezinsbank niet alleen gericht is op het oplossen van huidige financiële problemen, maar ook op het creëren van een solide basis voor de toekomst. Door leden te helpen hun financiën op orde te houden en schulden af te lossen, streeft een gezinsbank ernaar om hen in staat te stellen langetermijndoelen te bereiken, zoals het kopen van een huis, sparen voor de studie van kinderen of met pensioen gaan.

Al met al biedt een gezinsbank ondersteuning op maat aan haar leden om hen te helpen hun financiën op orde te houden en schulden af te lossen. Deze ondersteuning helpt gezinnen om betere financiële beslissingen te nemen in de toekomst en een solide basis te leggen voor hun financiële welzijn. Met de juiste begeleiding kunnen gezinnen gedijen en genieten van een gezonde financiële toekomst.

De kosten van gezinsbank zijn vaak hoog;

De kosten van een gezinsbank kunnen soms hoog zijn: waar u op moet letten

Hoewel een gezinsbank vele voordelen kan bieden voor het beheer van de financiën van uw gezin, is het ook belangrijk om rekening te houden met de mogelijke kosten die ermee gepaard kunnen gaan. Het is essentieel om bewust te zijn van deze kosten en ervoor te zorgen dat ze in verhouding staan tot de geboden voordelen.

Een van de potentiële kosten die gepaard kunnen gaan met een gezinsbank zijn de abonnementskosten of maandelijkse vergoedingen voor het gebruik van bepaalde apps of online platforms. Sommige platforms bieden geavanceerde functies en extra diensten, maar deze kunnen gepaard gaan met hogere kosten. Het is belangrijk om de verschillende opties te onderzoeken en na te gaan of de extra functies daadwerkelijk nodig zijn voor uw gezinssituatie.

Daarnaast kunnen er ook transactiekosten of commissies in rekening worden gebracht bij het uitvoeren van bepaalde financiële handelingen, zoals overschrijvingen tussen rekeningen binnen het gezin. Hoewel deze kosten meestal niet hoog zijn, kunnen ze oplopen als er regelmatig transacties plaatsvinden. Het is raadzaam om deze kosten in overweging te nemen bij het plannen van uw financiële activiteiten.

Bovendien moeten sommige gezinsbankoplossingen mogelijk worden gekoppeld aan bestaande bankrekeningen of creditcards. In dit geval kunnen er mogelijk extra kosten in rekening worden gebracht door uw bestaande financiële instelling. Het is belangrijk om de voorwaarden en kosten van uw bank te controleren voordat u besluit een gezinsbankoplossing te implementeren.

Om de kosten van een gezinsbank te beperken, is het raadzaam om goed onderzoek te doen naar verschillende aanbieders en hun prijsmodellen. Vergelijk de functies, kosten en beoordelingen van verschillende apps of platforms om er zeker van te zijn dat u de beste prijs-kwaliteitverhouding krijgt. Houd ook rekening met eventuele kortingen of promoties die beschikbaar kunnen zijn.

Ten slotte is het belangrijk om na te gaan of de voordelen die een gezinsbank biedt opwegen tegen de kosten. Als het systeem u helpt bij het beheren van uw financiën, het bevorderen van financieel bewustzijn binnen het gezin en het bereiken van uw financiële doelen, kan het de moeite waard zijn om in deze oplossing te investeren. Echter, als de kosten aanzienlijk hoger zijn dan de geboden voordelen, kan het verstandig zijn om alternatieve methoden voor financieel beheer te overwegen.

Het is belangrijk om een weloverwogen beslissing te nemen bij het implementeren van een gezinsbank en rekening te houden met zowel de voordelen als de mogelijke kosten. Door goed onderzoek te doen, verschillende opties af te wegen en uw specifieke behoeften in overweging te nemen, kunt u ervoor zorgen dat u een gezinsbankoplossing kiest die past bij uw financiële situatie en doelstellingen.

Het is moeilijk om een lening te verkrijgen als je een slechte kredietwaardigheid hebt;

Het is moeilijk om een lening te verkrijgen als je een slechte kredietwaardigheid hebt bij een gezinsbank.

Hoewel het concept van een gezinsbank veel voordelen biedt voor gezinnen, is het belangrijk om ook de mogelijke nadelen in overweging te nemen. Een van de nadelen van een gezinsbank is dat het moeilijk kan zijn om een lening te verkrijgen als je een slechte kredietwaardigheid hebt.

Een gezinsbank werkt meestal op basis van vertrouwen en afspraken binnen het gezin. Dit betekent dat er geen externe kredietbeoordeling plaatsvindt zoals bij traditionele banken. In plaats daarvan wordt er vertrouwd op de interne afspraken en betrouwbaarheid van elk gezinslid.

Dit kan problematisch zijn voor mensen met een slechte kredietwaardigheid. Als iemand in het gezin bijvoorbeeld al eerder financiële problemen heeft gehad, zoals achterstallige betalingen of faillissement, kan dit de mogelijkheid om een lening te verkrijgen via de gezinsbank beperken.

Een slechte kredietwaardigheid kan ervoor zorgen dat andere gezinsleden aarzelen om geld uit te lenen aan iemand met financiële problemen uit het verleden. Ze kunnen zich zorgen maken over de terugbetaling en het risico dat ze lopen door geld uit te lenen aan iemand met een onstabiele financiële situatie.

Daarom is het belangrijk om open en eerlijk te communiceren binnen het gezin over eventuele financiële problemen en om samen naar oplossingen te zoeken. Het kan nodig zijn om alternatieve manieren te vinden om geld te lenen, zoals bij een traditionele bank of andere kredietverstrekkers die een formelere kredietbeoordeling hanteren.

Het is ook belangrijk om te benadrukken dat een gezinsbank niet geschikt is voor alle gezinnen. Elk gezin heeft zijn eigen financiële situatie en behoeften, en het is essentieel om de voor- en nadelen zorgvuldig af te wegen voordat je besluit om een gezinsbank op te zetten.

Kortom, hoewel een gezinsbank veel voordelen biedt, kan het moeilijk zijn om een lening te verkrijgen als je een slechte kredietwaardigheid hebt. Het is belangrijk om openlijk met elkaar te communiceren binnen het gezin en alternatieve opties te overwegen als dit het geval is.

Gezinsbank biedt vaak lage rentetarieven, maar deze kunnen stijgen als je niet op tijd betaalt;

Een gezinsbank kan een handige financiële oplossing zijn voor gezinnen die hun geld effectief willen beheren. Het concept van een gezinsbank draait om het creëren van een gecentraliseerde rekening waarop alle inkomsten worden gestort en waarmee alle uitgaven worden gedaan. Hoewel er veel voordelen zijn aan het gebruik van een gezinsbank, is het belangrijk om ook bewust te zijn van mogelijke nadelen.

Een van de nadelen van een gezinsbank is dat de rentetarieven vaak laag zijn. Dit kan aantrekkelijk lijken omdat het betekent dat je minder rente hoeft te betalen over leningen of kredietfaciliteiten die je bij de gezinsbank hebt afgesloten. Echter, een belangrijk aspect om in gedachten te houden is dat deze rentetarieven kunnen stijgen als je niet op tijd betaalt.

Het niet op tijd betalen van leningen of kredietfaciliteiten kan leiden tot verhoogde rentetarieven bij een gezinsbank. Dit kan resulteren in hogere kosten en financiële lasten voor het gezin. Het is daarom essentieel om ervoor te zorgen dat alle betalingen op tijd worden gedaan en dat er voldoende budgettering en planning plaatsvindt om financiële problemen te voorkomen.

Daarnaast kan het ook belangrijk zijn om de voorwaarden en bepalingen van de gezinsbank zorgvuldig door te nemen. Sommige gezinsbanken kunnen bijvoorbeeld extra kosten in rekening brengen voor late betalingen of het overschrijden van kredietlimieten. Het is van cruciaal belang om deze voorwaarden te begrijpen en ervoor te zorgen dat je je eraan kunt houden om onverwachte kosten te voorkomen.

Het is altijd verstandig om een gezinsbank te gebruiken met de nodige voorzichtigheid en verantwoordelijkheid. Zorg ervoor dat je de financiële situatie van je gezin goed begrijpt en dat je realistische budgetten en betalingsplannen opstelt. Op die manier kun je mogelijke problemen met rentestijgingen vermijden en ervoor zorgen dat het beheer van de gezinsfinanciën soepel verloopt.

Kortom, hoewel een gezinsbank veel voordelen kan bieden, zoals lage rentetarieven, is het belangrijk om op de hoogte te zijn van mogelijke nadelen, zoals stijgende rentetarieven als gevolg van late betalingen. Door verantwoordelijkheid te nemen voor je financiën, op tijd te betalen en de voorwaarden van de gezinsbank zorgvuldig door te nemen, kun je ervoor zorgen dat het gebruik van een gezinsbank een positieve bijdrage levert aan het beheer van de financiën van jouw gezin.

Er zijn beperkingen voor wat betreft de leenvorm en het bedrag dat u kunt lenen;

Er zijn beperkingen voor wat betreft de leenvorm en het bedrag dat u kunt lenen bij een gezinsbank.

Hoewel een gezinsbank vele voordelen biedt als het gaat om het beheer van de financiën binnen een gezin, is het belangrijk om ook bewust te zijn van de mogelijke nadelen. Een van deze nadelen is dat er beperkingen kunnen zijn met betrekking tot de leenvorm en het bedrag dat u kunt lenen.

Bij een gezinsbank wordt vaak gebruik gemaakt van interne leningen tussen gezinsleden. Dit betekent dat wanneer iemand in het gezin geld nodig heeft, ze dit kunnen lenen van de gezinsbank. Echter, in tegenstelling tot traditionele banken, zijn er meestal beperkingen op welke soorten leningen beschikbaar zijn en hoeveel er geleend kan worden.

Bijvoorbeeld, een gezinsbank kan ervoor kiezen om alleen leningen toe te staan voor specifieke doeleinden, zoals onderwijs of huisgerelateerde uitgaven. Dit kan betekenen dat als u geld nodig hebt voor andere doeleinden, zoals het starten van een eigen bedrijf of het aanschaffen van een auto, u mogelijk niet in aanmerking komt voor een lening bij de gezinsbank.

Daarnaast kunnen er ook beperkingen zijn met betrekking tot het bedrag dat u kunt lenen. Gezinnen stellen vaak limieten aan de hoeveelheid geld die elk gezinslid kan lenen om ervoor te zorgen dat er voldoende financiële middelen overblijven voor andere behoeften en doelen binnen het gezin. Dit kan betekenen dat als u een groot bedrag wilt lenen, u mogelijk niet in staat bent om dit volledig te financieren via de gezinsbank.

Het is belangrijk om deze beperkingen te begrijpen en te overwegen voordat u besluit om een gezinsbank op te zetten. Het kan verstandig zijn om alternatieve financieringsmogelijkheden te overwegen, zoals traditionele leningen bij banken of andere financiële instellingen, als de beperkingen van een gezinsbank niet voldoen aan uw specifieke behoeften.

Het is altijd raadzaam om goed onderzoek te doen en advies in te winnen voordat u belangrijke financiële beslissingen neemt. Door alle aspecten van een gezinsbank zorgvuldig af te wegen, kunt u de beste keuze maken die past bij uw gezinssituatie en financiële doelen.

Je bent afhankelijk van gezinsbank bij het aanvragen van een lening, waardoor je meer afhankelijk bent van hun voorwaarden en tarieven.

Een belangrijk nadeel van een gezinsbank is dat je afhankelijk bent van deze bank wanneer je een lening wilt aanvragen. Hoewel het concept van gezamenlijk beheer van financiën voordelen heeft, kan het ook beperkingen met zich meebrengen, met name op het gebied van leningen.

Wanneer je een lening nodig hebt, zoals bijvoorbeeld voor de aankoop van een huis of een auto, moet je rekening houden met de voorwaarden en tarieven die de gezinsbank hanteert. Dit betekent dat je niet de vrijheid hebt om te shoppen voor de beste leningsopties bij verschillende financiële instellingen. Je bent gebonden aan de voorwaarden en tarieven die jouw gezinsbank biedt.

Dit kan problematisch zijn als jouw gezinsbank minder gunstige voorwaarden of hogere rentetarieven hanteert dan andere banken. Het kan betekenen dat je uiteindelijk meer betaalt voor jouw lening dan nodig is. Daarnaast kan het ook invloed hebben op jouw kredietwaardigheid als jouw gezinsbank strengere eisen stelt dan andere geldverstrekkers.

Bovendien kan afhankelijkheid van één enkele bank ook betekenen dat je beperkte toegang hebt tot andere financiële producten en diensten. Als jouw gezinsbank geen uitgebreid aanbod heeft of niet gespecialiseerd is in bepaalde financiële producten, loop je mogelijk kansen mis om te profiteren van betere deals of specifieke expertise die andere banken bieden.

Het is belangrijk om dit nadeel in overweging te nemen bij het overwegen van een gezinsbank. Het kan beperkingen opleggen aan jouw financiële flexibiliteit en keuzemogelijkheden, met name op het gebied van leningen. Het is raadzaam om de voorwaarden en tarieven van jouw gezinsbank grondig te onderzoeken en te vergelijken met andere geldverstrekkers voordat je een definitieve beslissing neemt.

Hoewel een gezinsbank veel voordelen kan bieden, zoals transparantie en financieel bewustzijn, is het belangrijk om rekening te houden met de mogelijke beperkingen die gepaard gaan met het afhankelijk zijn van één enkele bank voor jouw leningsbehoeften. Zorg ervoor dat je een weloverwogen beslissing neemt die past bij jouw financiële doelen en behoeften.