Hoe een lening voor een tweede woning correct berekenen

Hoe een lening voor een tweede woning berekenen

Een tweede woning kopen kan een spannende investering zijn, of het nu gaat om een vakantiehuisje aan zee of een appartement in de stad. Maar voordat je de sprong waagt, is het belangrijk om te begrijpen hoe je de lening voor deze tweede woning kunt berekenen.

Er zijn verschillende factoren waarmee rekening moet worden gehouden bij het berekenen van een lening voor een tweede woning. Allereerst is het belangrijk om te kijken naar de aankoopprijs van de woning en hoeveel eigen kapitaal je kunt inbrengen. Hoe meer eigen kapitaal je kunt inbrengen, hoe lager het bedrag dat je moet lenen.

Vervolgens moet je rekening houden met de rentevoet die wordt aangeboden door de geldverstrekker. De rentevoet kan sterk variëren afhankelijk van verschillende factoren, zoals de looptijd van de lening en je kredietwaardigheid. Het is belangrijk om verschillende opties te vergelijken om de meest gunstige rentevoet te vinden.

Tenslotte moet je ook rekening houden met bijkomende kosten zoals notariskosten, registratierechten en eventuele makelaarskosten. Deze kosten kunnen snel oplopen en moeten worden meegenomen in je totale leningsberekening.

Door al deze factoren zorgvuldig te overwegen en een realistische budgettering uit te voeren, kun je beter inschatten hoeveel je kunt lenen voor een tweede woning en welke maandelijkse aflossingen haalbaar zijn binnen jouw financiële situatie.

Als je nog steeds vragen hebt over het berekenen van een lening voor een tweede woning, aarzel dan niet om advies in te winnen bij een financieel expert. Zij kunnen je helpen bij het vinden van de beste financieringsoplossingen die aansluiten bij jouw specifieke behoeften en doelen.

7 Voordelen van het Berekenen van een Lening voor een Tweede Woning

- Het berekenen van een lening voor een tweede woning helpt bij het plannen van je financiën op lange termijn.

- Door de lening vooraf te berekenen, kun je realistische verwachtingen hebben over wat je kunt lenen en welke maandelijkse aflossingen haalbaar zijn.

- Een goed doordachte leningsberekening kan helpen om onaangename verrassingen te voorkomen en financiële stabiliteit te waarborgen.

- Het vergelijken van verschillende opties bij het berekenen van de lening voor een tweede woning kan leiden tot het vinden van gunstige rentevoeten en voorwaarden.

- Een nauwkeurige leningsberekening geeft inzicht in hoeveel eigen kapitaal je moet inbrengen en hoeveel je effectief moet lenen.

- Het berekenen van een lening voor een tweede woning helpt bij het identificeren van bijkomende kosten die vaak over het hoofd worden gezien, zoals notariskosten en registratierechten.

- Advies inwinnen bij een financieel expert tijdens het proces van leningsberekening kan helpen om weloverwogen beslissingen te nemen en optimale financieringsoplossingen te vinden.

De nadelen van het berekenen van een lening voor een tweede woning

- 1. Hogere maandelijkse kosten door extra leninglasten

- 2. Risico op financiële overbelasting als de tweede woning niet voldoende rendement oplevert

- 3. Mogelijke beperkingen in fiscale voordelen voor een tweede woninglening

- 4. Extra administratieve rompslomp bij het beheren van meerdere leningen en eigendommen

- 5. Verhoogd risico op wanbetaling als er onverwachte financiële tegenvallers optreden

- 6. Beperkte flexibiliteit bij het verkopen van de tweede woning vanwege lopende leningsverplichtingen

- 7. Potentiële waardevermindering van de tweede woning kan resulteren in een negatief eigen vermogen

Het berekenen van een lening voor een tweede woning helpt bij het plannen van je financiën op lange termijn.

Het berekenen van een lening voor een tweede woning helpt bij het plannen van je financiën op lange termijn. Door een gedegen berekening uit te voeren, krijg je inzicht in hoeveel je kunt lenen, wat de maandelijkse aflossingen zullen zijn en welke impact dit heeft op je financiële situatie op lange termijn. Dit stelt je in staat om realistische budgetten op te stellen en verantwoorde financiële beslissingen te nemen die aansluiten bij jouw langetermijndoelen. Het plannen van je financiën op lange termijn is essentieel voor het behoud van financiële stabiliteit en het realiseren van je dromen om een tweede woning te verwerven.

Door de lening vooraf te berekenen, kun je realistische verwachtingen hebben over wat je kunt lenen en welke maandelijkse aflossingen haalbaar zijn.

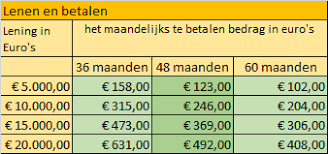

Door de lening vooraf te berekenen, kun je realistische verwachtingen hebben over wat je kunt lenen en welke maandelijkse aflossingen haalbaar zijn. Het is essentieel om een duidelijk beeld te hebben van je financiële mogelijkheden voordat je een lening voor een tweede woning aangaat. Door het berekenen van de lening kun je beter inschatten hoeveel je maandelijks moet aflossen en of dit binnen jouw budget past. Dit helpt om financiële verrassingen te voorkomen en zorgt ervoor dat je een weloverwogen beslissing kunt nemen bij het kopen van een tweede woning.

Een goed doordachte leningsberekening kan helpen om onaangename verrassingen te voorkomen en financiële stabiliteit te waarborgen.

Een goed doordachte leningsberekening kan helpen om onaangename verrassingen te voorkomen en financiële stabiliteit te waarborgen. Door vooraf de lening voor een tweede woning zorgvuldig te berekenen, kun je een duidelijk beeld krijgen van je financiële verplichtingen en mogelijkheden. Dit helpt om realistische verwachtingen te creëren en ervoor te zorgen dat je de lening kunt aflossen zonder in financiële problemen te komen. Het biedt gemoedsrust en helpt bij het creëren van een solide basis voor het genieten van je tweede woning zonder onnodige stress over geldzaken.

Het vergelijken van verschillende opties bij het berekenen van de lening voor een tweede woning kan leiden tot het vinden van gunstige rentevoeten en voorwaarden.

Het vergelijken van verschillende opties bij het berekenen van de lening voor een tweede woning kan leiden tot het vinden van gunstige rentevoeten en voorwaarden. Door zorgvuldig de rentetarieven en voorwaarden van verschillende geldverstrekkers te evalueren, kunnen kopers profiteren van betere financiële deals die passen bij hun specifieke behoeften en budget. Het nemen van de tijd om opties te vergelijken kan helpen om de totale kosten van de lening te verlagen en ervoor te zorgen dat de aankoop van een tweede woning financieel haalbaar blijft op lange termijn.

Een nauwkeurige leningsberekening geeft inzicht in hoeveel eigen kapitaal je moet inbrengen en hoeveel je effectief moet lenen.

Een nauwkeurige leningsberekening geeft inzicht in hoeveel eigen kapitaal je moet inbrengen en hoeveel je effectief moet lenen. Door deze berekening uit te voeren, kun je een duidelijk beeld krijgen van de financiële verplichtingen die gepaard gaan met het kopen van een tweede woning. Het stelt je in staat om realistische budgetten vast te stellen en te bepalen welke leningsbedragen haalbaar zijn binnen jouw financiële mogelijkheden. Dit helpt bij het nemen van weloverwogen beslissingen en zorgt ervoor dat je de juiste stappen kunt zetten om jouw droom van een tweede woning te verwezenlijken op een financieel verantwoorde manier.

Het berekenen van een lening voor een tweede woning helpt bij het identificeren van bijkomende kosten die vaak over het hoofd worden gezien, zoals notariskosten en registratierechten.

Het berekenen van een lening voor een tweede woning helpt bij het identificeren van bijkomende kosten die vaak over het hoofd worden gezien, zoals notariskosten en registratierechten. Door deze kosten in de leningsberekening op te nemen, krijg je een realistischer beeld van de totale financiële verplichtingen die gepaard gaan met het kopen van een tweede woning. Dit helpt bij het plannen van je budget en zorgt ervoor dat je niet voor onverwachte verrassingen komt te staan tijdens het aankoopproces.

Advies inwinnen bij een financieel expert tijdens het proces van leningsberekening kan helpen om weloverwogen beslissingen te nemen en optimale financieringsoplossingen te vinden.

Het raadplegen van een financieel expert tijdens het proces van leningsberekening kan helpen om weloverwogen beslissingen te nemen en optimale financieringsoplossingen te vinden. Een financieel expert kan waardevol inzicht bieden in de complexe wereld van vastgoedfinanciering en leningen voor een tweede woning. Door hun expertise en ervaring kunnen zij helpen bij het analyseren van verschillende leningsopties, het vergelijken van rentetarieven en het bepalen van de meest geschikte aflossingsstrategieën. Het advies van een financieel expert kan dus essentieel zijn om een solide financieel plan op te stellen dat aansluit bij jouw specifieke behoeften en doelen bij het kopen van een tweede woning.

1. Hogere maandelijkse kosten door extra leninglasten

Een nadeel van het berekenen van een lening voor een tweede woning is dat het kan leiden tot hogere maandelijkse kosten als gevolg van extra leninglasten. Door het aangaan van een nieuwe lening voor een tweede woning, moet je rekening houden met de extra financiële verplichtingen die hiermee gepaard gaan. Deze extra leninglasten kunnen de maandelijkse kosten aanzienlijk verhogen en invloed hebben op je financiële budgettering op lange termijn. Het is daarom belangrijk om zorgvuldig te overwegen of je de hogere maandelijkse kosten kunt dragen voordat je besluit om een lening voor een tweede woning af te sluiten.

2. Risico op financiële overbelasting als de tweede woning niet voldoende rendement oplevert

Een belangrijk nadeel bij het berekenen van een lening voor een tweede woning is het risico op financiële overbelasting als de investering niet het verwachte rendement oplevert. Als de tweede woning niet voldoende verhuurd wordt of als de waarde ervan niet stijgt zoals verwacht, kan dit leiden tot financiële stress en moeilijkheden bij het aflossen van de lening. Het is essentieel om realistische verwachtingen te hebben en een grondige analyse te maken van het potentiële rendement voordat je besluit om een lening aan te gaan voor een tweede woning.

3. Mogelijke beperkingen in fiscale voordelen voor een tweede woninglening

Een potentieel nadeel bij het berekenen van een lening voor een tweede woning zijn de mogelijke beperkingen in fiscale voordelen die van toepassing kunnen zijn op de lening. Bij het financieren van een tweede woning is het belangrijk om te begrijpen dat fiscale regels en voordelen kunnen variëren, afhankelijk van de specifieke situatie en wetgeving. Sommige landen of regio’s kunnen beperkingen opleggen aan de aftrekbaarheid van hypotheekrente voor een tweede woninglening, wat kan resulteren in minder gunstige belastingvoordelen in vergelijking met een lening voor een eerste woning. Het is daarom essentieel om goed geïnformeerd te zijn over de fiscale implicaties en mogelijke beperkingen voordat je besluit om een lening aan te gaan voor een tweede woning.

4. Extra administratieve rompslomp bij het beheren van meerdere leningen en eigendommen

Een nadeel van het berekenen van een lening voor een tweede woning is de extra administratieve rompslomp die gepaard gaat met het beheren van meerdere leningen en eigendommen. Het hebben van meerdere leningen en eigendommen kan leiden tot een complexere financiële situatie, waarbij je rekening moet houden met verschillende aflossingstermijnen, rentetarieven en belastingimplicaties. Dit kan resulteren in een verhoogde administratieve last en vereist nauwkeurig financieel beheer om ervoor te zorgen dat alle leningen op tijd worden betaald en dat de eigendommen goed worden onderhouden.

5. Verhoogd risico op wanbetaling als er onverwachte financiële tegenvallers optreden

Een belangrijk nadeel bij het berekenen van een lening voor een tweede woning is het verhoogde risico op wanbetaling als er onverwachte financiële tegenvallers optreden. Wanneer je al een lening hebt lopen voor je hoofdverblijf en daarbovenop nog een lening aangaat voor een tweede woning, vergroot je je financiële verplichtingen. Als er onverwachte gebeurtenissen plaatsvinden, zoals jobverlies, medische kosten of economische schommelingen, kan dit leiden tot betalingsproblemen en zelfs tot wanbetaling van de leningen. Het is daarom essentieel om bij het berekenen van een lening voor een tweede woning rekening te houden met mogelijke risico’s en voldoende financiële buffer in te bouwen om eventuele tegenvallers op te vangen.

6. Beperkte flexibiliteit bij het verkopen van de tweede woning vanwege lopende leningsverplichtingen

Een belangrijk nadeel bij het berekenen van een lening voor een tweede woning is de beperkte flexibiliteit die kan ontstaan bij het verkopen van de tweede woning als gevolg van lopende leningsverplichtingen. Wanneer je een lening aangaat voor de aankoop van een tweede woning, ben je gebonden aan aflossingen en rentebetalingen gedurende de looptijd van de lening. Dit kan betekenen dat je minder vrijheid hebt om de woning snel te verkopen als dat nodig is, omdat je nog steeds verplicht bent om aan de leningsverplichtingen te voldoen. Het is daarom belangrijk om deze beperking in flexibiliteit in overweging te nemen bij het berekenen en plannen van een lening voor een tweede woning.

7. Potentiële waardevermindering van de tweede woning kan resulteren in een negatief eigen vermogen

Een belangrijk nadeel bij het berekenen van een lening voor een tweede woning is dat de potentiële waardevermindering van de woning kan leiden tot een negatief eigen vermogen. Als de waarde van de tweede woning daalt, bijvoorbeeld als gevolg van economische omstandigheden of veranderingen in de vastgoedmarkt, loop je het risico dat je meer verschuldigd bent aan de geldverstrekker dan wat de woning waard is. Dit kan leiden tot financiële problemen en het kan moeilijk zijn om uit deze situatie te komen zonder aanzienlijke verliezen te lijden. Het is daarom essentieel om bij het berekenen van een lening voor een tweede woning ook rekening te houden met mogelijke waardeverminderingen en hoe dit je financiële positie op lange termijn kan beïnvloeden.