Gemakkelijk en Snel Geld Lenen Online: Ontdek de Voordelen!

Lenen Online: Gemak en Snelheid

Online lenen is de afgelopen jaren steeds populairder geworden vanwege het gemak en de snelheid waarmee men geld kan lenen. Met slechts een paar klikken kunnen consumenten nu toegang krijgen tot verschillende leningopties, variërend van persoonlijke leningen tot doorlopend krediet.

Een van de belangrijkste voordelen van online lenen is het gemak waarmee men informatie kan vergelijken en aanvragen. Door gebruik te maken van online tools en calculators kunnen consumenten verschillende leningen vergelijken op basis van rentetarieven, looptijden en voorwaarden. Dit stelt hen in staat om een weloverwogen beslissing te nemen die past bij hun financiële situatie.

Bovendien biedt online lenen vaak snellere goedkeuringstijden en uitbetalingen in vergelijking met traditionele bankleningen. Veel online kredietverstrekkers hebben geautomatiseerde processen waarmee aanvragen snel kunnen worden verwerkt, waardoor consumenten snel toegang krijgen tot het benodigde geld.

Het is echter belangrijk om voorzichtig te zijn bij het online lenen en alleen te lenen wat nodig is en wat men zich kan veroorloven terug te betalen. Het is essentieel om de voorwaarden van de lening zorgvuldig door te nemen en ervoor te zorgen dat men volledig begrijpt welke kosten er verbonden zijn aan de lening.

Kortom, online lenen biedt consumenten een handige manier om snel toegang te krijgen tot financiële middelen. Door verstandig gebruik te maken van deze mogelijkheid kunnen consumenten hun financiële doelen bereiken zonder gedoe en met minimale wachttijden.

Voordelen van Online Lenen: 8 Redenen om te Kiezen voor Digitale Leningen

- Gemakkelijke toegang tot verschillende leningopties

- Snel en eenvoudig online aanvraagproces

- Snelle goedkeuringstijden voor leningen

- Mogelijkheid om leningen te vergelijken op rentetarieven en voorwaarden

- 24/7 beschikbaarheid van online leningdiensten

- Geautomatiseerde processen zorgen voor efficiënte afhandeling van aanvragen

- Flexibele terugbetalingsmogelijkheden afgestemd op individuele behoeften

- Transparante informatie over kosten en voorwaarden van leningen

Drie nadelen van online lenen: verleiding, kosten en gebrek aan persoonlijk contact

- Online lenen kan leiden tot verleiding om meer te lenen dan nodig is, wat kan leiden tot overmatige schuldenlast.

- Sommige online kredietverstrekkers hanteren hogere rentetarieven en kosten in vergelijking met traditionele bankleningen.

- Het ontbreken van persoonlijk contact bij online lenen kan het moeilijker maken om vragen te stellen of problemen op te lossen.

Gemakkelijke toegang tot verschillende leningopties

Een groot voordeel van lenen online is de gemakkelijke toegang tot verschillende leningopties. Met slechts een paar muisklikken kunnen consumenten een breed scala aan leningen bekijken en vergelijken op basis van rentetarieven, voorwaarden en looptijden. Deze toegankelijkheid stelt mensen in staat om snel en efficiënt de lening te vinden die het beste aansluit bij hun financiële behoeften en mogelijkheden, waardoor ze een weloverwogen beslissing kunnen nemen die past bij hun situatie.

Snel en eenvoudig online aanvraagproces

Een belangrijk voordeel van lenen online is het snelle en eenvoudige aanvraagproces. Met slechts een paar klikken kunnen consumenten gemakkelijk een lening aanvragen vanuit het comfort van hun eigen huis of kantoor. Het online aanvraagproces is vaak gestroomlijnd en efficiënt, waardoor mensen snel kunnen zien of ze in aanmerking komen voor een lening en wat de voorwaarden zijn. Dit bespaart niet alleen tijd, maar zorgt er ook voor dat consumenten snel duidelijkheid hebben over hun financiële mogelijkheden.

Snelle goedkeuringstijden voor leningen

Een belangrijk voordeel van online lenen is de snelle goedkeuringstijden voor leningen. In vergelijking met traditionele bankleningen kunnen online kredietverstrekkers vaak aanvragen snel verwerken en goedkeuren, waardoor consumenten snel toegang krijgen tot het benodigde geld. Dit zorgt voor een efficiënt en gemakkelijk proces, waardoor mensen in noodgevallen snel financiële ondersteuning kunnen krijgen of hun plannen zonder vertraging kunnen uitvoeren.

Mogelijkheid om leningen te vergelijken op rentetarieven en voorwaarden

Een groot voordeel van lenen online is de mogelijkheid om leningen te vergelijken op rentetarieven en voorwaarden. Dankzij online tools en calculators kunnen consumenten eenvoudig verschillende leningopties bekijken en analyseren voordat ze een beslissing nemen. Door deze transparantie kunnen ze een lening kiezen die niet alleen past bij hun financiële behoeften, maar ook bij hun budget en terugbetalingscapaciteit. Het vergelijken van rentetarieven en voorwaarden stelt consumenten in staat om een weloverwogen keuze te maken en de meest gunstige lening te selecteren die aan hun specifieke eisen voldoet.

24/7 beschikbaarheid van online leningdiensten

Een groot voordeel van online lenen is de 24/7 beschikbaarheid van leningdiensten. Dankzij het online platform kunnen consumenten op elk moment van de dag, ongeacht of het weekend is of een feestdag, toegang krijgen tot leningopties en hun aanvragen indienen. Deze continue beschikbaarheid maakt het gemakkelijk voor mensen om snel financiële ondersteuning te krijgen wanneer ze die het meest nodig hebben, zonder beperkingen van reguliere kantooruren.

Geautomatiseerde processen zorgen voor efficiënte afhandeling van aanvragen

Het gebruik van geautomatiseerde processen bij online lenen zorgt voor een efficiënte afhandeling van aanvragen. Dankzij geavanceerde technologieën kunnen leningaanvragen snel en nauwkeurig worden verwerkt, waardoor consumenten sneller goedkeuring kunnen krijgen en toegang hebben tot de benodigde financiële middelen. Deze efficiënte afhandeling draagt bij aan een naadloze en probleemloze ervaring voor leners, waardoor online lenen een aantrekkelijke optie wordt voor wie op zoek is naar snelheid en gemak in het leenproces.

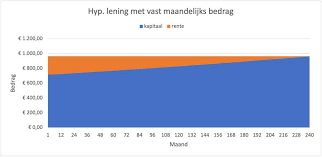

Flexibele terugbetalingsmogelijkheden afgestemd op individuele behoeften

Een belangrijk voordeel van lenen online is de flexibiliteit van terugbetalingsmogelijkheden die zijn afgestemd op individuele behoeften. Online kredietverstrekkers bieden vaak diverse opties voor terugbetaling, zoals het kiezen van een geschikte looptijd, het aanpassen van de maandelijkse aflossingen en zelfs het overslaan van betalingen in bepaalde situaties. Deze flexibiliteit stelt leners in staat om een terugbetalingsplan te kiezen dat past bij hun financiële situatie en hen helpt om hun lening op een comfortabele en haalbare manier af te lossen.

Transparante informatie over kosten en voorwaarden van leningen

Een belangrijk voordeel van online lenen is de transparante informatie die wordt verstrekt over de kosten en voorwaarden van leningen. Door gebruik te maken van online tools en calculators kunnen consumenten gemakkelijk inzicht krijgen in de rentetarieven, looptijden en andere voorwaarden die verbonden zijn aan verschillende leningopties. Deze transparantie stelt leners in staat om weloverwogen beslissingen te nemen en te begrijpen welke kosten er verbonden zijn aan het lenen, waardoor verrassingen worden geminimaliseerd en financiële planning beter kan worden uitgevoerd.

Online lenen kan leiden tot verleiding om meer te lenen dan nodig is, wat kan leiden tot overmatige schuldenlast.

Online lenen kan leiden tot de verleiding om meer te lenen dan strikt noodzakelijk is, wat op zijn beurt kan resulteren in een overmatige schuldenlast. Het gemak waarmee men online toegang heeft tot verschillende leenopties, gecombineerd met snelle goedkeuringstijden, kan consumenten aanmoedigen om meer te lenen dan ze daadwerkelijk kunnen terugbetalen. Dit kan leiden tot financiële problemen en een toenemende schuldenlast die moeilijk af te lossen is, met mogelijke negatieve gevolgen voor de financiële gezondheid op de lange termijn. Het is daarom van cruciaal belang dat consumenten verantwoord en doordacht omgaan met online leningen en alleen lenen wat nodig is en binnen hun financiële mogelijkheden valt.

Sommige online kredietverstrekkers hanteren hogere rentetarieven en kosten in vergelijking met traditionele bankleningen.

Sommige online kredietverstrekkers hanteren hogere rentetarieven en kosten in vergelijking met traditionele bankleningen. Dit kan een belangrijk nadeel zijn van online lenen, aangezien consumenten uiteindelijk meer kunnen betalen voor het geleende bedrag door deze hogere kosten. Het is daarom essentieel voor leners om de tarieven en voorwaarden zorgvuldig te vergelijken voordat ze een beslissing nemen over het afsluiten van een online lening. Het is belangrijk om bewust te zijn van de totale kosten van de lening, inclusief rente en eventuele extra kosten, om financiële verrassingen in de toekomst te voorkomen.

Het ontbreken van persoonlijk contact bij online lenen kan het moeilijker maken om vragen te stellen of problemen op te lossen.

Het ontbreken van persoonlijk contact bij online lenen kan een nadeel zijn, aangezien het moeilijker kan zijn om vragen te stellen of problemen op te lossen. Bij traditionele leningen via banken is er vaak de mogelijkheid om rechtstreeks met een adviseur te spreken en direct antwoord te krijgen op eventuele vragen. Bij online leningen kan het contact meer afstandelijk zijn, waardoor consumenten mogelijk langer moeten wachten op ondersteuning of uitleg bij onduidelijkheden. Dit gebrek aan directe interactie kan sommigen afschrikken en hun gevoel van zekerheid verminderen bij het afsluiten van een lening online.