jun 29, 2023

door atiyasolutions

auto financieren, autoleningen, betalingsvereisten zorgvuldig lezen en begrijpen, bewijs van eigendom, bewijs van inkomen, financiële doelen, huis kopen, hypotheken, identiteitsbewijs, kredietverstrekkers online zoeken, kredietwaardigheid, lening, lening aanvragen, persoonlijke leningen, risico's en verplichtingen aangaan schulden begrijpen redenen waarom geen lening, schulden consolideren, tarieven vergelijken, traditionele banken, verantwoordelijkheid nemen voor financiële situatie

Een lening aanvragen kan een grote stap zijn in het realiseren van uw financiële doelen. Of u nu een huis wilt kopen, een auto wilt financieren of uw schulden wilt consolideren, er zijn veel opties beschikbaar om u te helpen de financiering te krijgen die u nodig heeft.

Voordat u een lening aanvraagt, is het belangrijk om uw financiële situatie te beoordelen en te begrijpen welke soort lening het beste bij uw behoeften past. Er zijn verschillende soorten leningen beschikbaar, zoals persoonlijke leningen, hypotheken en autoleningen. Elk type lening heeft zijn eigen voor- en nadelen en vereist verschillende niveaus van kredietwaardigheid.

Als u besluit om een lening aan te vragen, moet u ervoor zorgen dat u alle benodigde documentatie verzamelt voordat u begint met de aanvraagprocedure. Dit kan onder meer uw identiteitsbewijs, bewijs van inkomen en bewijs van eigendom omvatten als u een hypotheek aanvraagt.

Het is ook belangrijk om uw kredietwaardigheid te controleren voordat u een lening aanvraagt. Uw kredietgeschiedenis kan van invloed zijn op de rentevoet die u ontvangt en of u al dan niet wordt goedgekeurd voor de lening. Als uw kredietwaardigheid laag is, kunt u overwegen om eerst stappen te ondernemen om deze te verbeteren voordat u een lening aanvraagt.

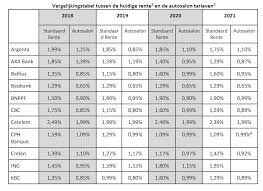

Wanneer u klaar bent om uw lening aan te vragen, zijn er verschillende opties beschikbaar. U kunt een lening aanvragen bij een traditionele bank of kredietverstrekker, of online zoeken naar alternatieve kredietverstrekkers. Het is belangrijk om de tarieven en voorwaarden van verschillende kredietverstrekkers te vergelijken voordat u een beslissing neemt.

Bij het aanvragen van uw lening moet u ervoor zorgen dat u alle informatie correct en volledig invult. Fouten of onvolledige informatie kunnen uw goedkeuring vertragen of zelfs voorkomen.

Als uw lening wordt goedgekeurd, is het belangrijk om de voorwaarden en betalingsvereisten zorgvuldig te lezen en te begrijpen. Zorg ervoor dat u op de hoogte bent van de rentevoet, betalingstermijnen en eventuele boetes voor late betalingen.

Een lening aanvragen kan een grote stap zijn in het realiseren van uw financiële doelen, maar het is belangrijk om verantwoordelijkheid te nemen voor uw financiële situatie en ervoor te zorgen dat u zich bewust bent van alle risico’s en verplichtingen die gepaard gaan met het aangaan van schulden. Met de juiste voorbereiding en zorgvuldige overweging kunt u echter de financiering krijgen die u nodig heeft om uw doelen te bereiken.

22 veelgestelde vragen over het aanvragen van een lening

- Waarom kan ik geen lening krijgen?

- Hoe snel kun je een lening krijgen?

- Wat heb je nodig om een lening te krijgen?

- Wat kost een lening van 25000 euro?

- Hoeveel kan ik lenen voor een persoonlijke lening?

- Hoe kom ik aan 2000 euro?

- Wat heb ik nodig om een lening aan te vragen?

- Wat kost het om 15000 euro lenen?

- Waar kan ik met spoed geld lenen?

- Welke banken lenen aan 100%?

- Wat kost een lening van 10.000 euro?

- Hoe weet ik of ik een lening kan krijgen?

- Waar kan ik 50000 lenen?

- Wie kan mij dringend geld lenen?

- Wat heb je nodig om een lening af te sluiten?

- Hoeveel kan ik lenen met mijn loon persoonlijke lening?

- Waar kan ik 4000 euro lenen?

- Hoe kom ik aan 3000 euro?

- Wat kost een lening van 15.000 euro?

- Kan ik alleen een lening krijgen?

- Waar kan ik per direct geld lenen?

- Wie kan mij helpen met een lening?

Waarom kan ik geen lening krijgen?

Er zijn verschillende redenen waarom u geen lening kunt krijgen. Hier zijn enkele mogelijke oorzaken:

- Slechte kredietgeschiedenis: Als u een slechte kredietgeschiedenis heeft, kan dit een belangrijke reden zijn waarom u geen lening kunt krijgen. Kredietverstrekkers gebruiken uw kredietgeschiedenis om te bepalen of u een betrouwbare kandidaat bent voor een lening. Als u in het verleden moeite heeft gehad met het op tijd terugbetalen van leningen of creditcardschulden heeft gehad, kan dit uw kredietwaardigheid negatief beïnvloeden.

- Lage inkomsten: Als uw inkomen te laag is, kan dit een reden zijn waarom u geen lening kunt krijgen. Kredietverstrekkers willen er zeker van zijn dat u in staat bent om de lening terug te betalen en als uw inkomen niet hoog genoeg is, kunnen ze besluiten dat het risico te groot is.

- Te veel schulden: Als u al veel schulden heeft lopen, kan dit van invloed zijn op uw vermogen om nog meer schulden aan te gaan. Kredietverstrekkers willen er zeker van zijn dat u in staat bent om alle verplichtingen na te komen en als uw schuldenlast al hoog is, kunnen ze beslissen dat het risico te groot is om nog meer geld uit te lenen.

- Onvoldoende onderpand: Sommige soorten leningen vereisen onderpand, zoals een huis of auto. Als u niet over voldoende onderpand beschikt, kan dit een reden zijn waarom u geen lening kunt krijgen.

- Onjuiste informatie: Als u onjuiste informatie verstrekt op uw leningaanvraag, kan dit leiden tot afwijzing van de aanvraag. Zorg ervoor dat alle informatie die u verstrekt accuraat en volledig is.

Als u geen lening kunt krijgen, is het belangrijk om te begrijpen waarom en wat u kunt doen om uw kredietwaardigheid te verbeteren. U kunt bijvoorbeeld uw kredietgeschiedenis controleren en eventuele fouten corrigeren, uw inkomen verhogen of uw schulden verminderen. Door deze stappen te nemen, kunt u uw kansen op het verkrijgen van een lening in de toekomst vergroten.

Hoe snel kun je een lening krijgen?

Hoe snel u een lening kunt krijgen, hangt af van verschillende factoren, zoals het type lening dat u aanvraagt, uw kredietgeschiedenis en de kredietverstrekker die u kiest. Over het algemeen zijn er echter een aantal stappen die u kunt nemen om het proces te versnellen.

Als u bijvoorbeeld een persoonlijke lening aanvraagt bij een online kredietverstrekker, kan het proces relatief snel verlopen. U kunt vaak online een aanvraag indienen en binnen enkele minuten te horen krijgen of u al dan niet bent goedgekeurd. Als uw aanvraag wordt goedgekeurd, kan het geld binnen één tot twee werkdagen op uw rekening worden gestort.

Aan de andere kant kan het aanvragen van een hypotheek of autolening bij een traditionele bank langer duren vanwege de vereiste documentatie en onderzoek naar uw kredietwaardigheid. Dit kan weken of zelfs maanden in beslag nemen.

Als u op zoek bent naar snelle financiering, zijn er ook alternatieve opties beschikbaar, zoals kortlopende leningen of creditcards met snelle goedkeuring. Het is echter belangrijk om op te merken dat deze opties vaak hogere rentetarieven hebben en meer risico’s met zich meebrengen dan traditionele leningen.

Over het algemeen is het belangrijk om voorbereid te zijn voordat u een lening aanvraagt en ervoor te zorgen dat u alle benodigde documentatie bij de hand heeft. Door uw kredietwaardigheid te controleren voordat u een aanvraag indient en te vergelijken tussen verschillende kredietverstrekkers, kunt u ook de kans vergroten dat u snel wordt goedgekeurd voor uw lening.

Wat heb je nodig om een lening te krijgen?

Om een lening te krijgen, zijn er verschillende dingen die u nodig hebt:

- Kredietwaardigheid: Een van de belangrijkste factoren die kredietverstrekkers overwegen bij het beoordelen van uw leningsaanvraag is uw kredietwaardigheid. Dit is een maatstaf voor hoe waarschijnlijk het is dat u de lening terugbetaalt. Uw kredietwaardigheid wordt bepaald door uw kredietgeschiedenis, inclusief uw betalingsgeschiedenis, schulden en andere financiële verplichtingen.

- Inkomen: Kredietverstrekkers willen weten dat u in staat bent om de lening terug te betalen, dus zullen ze uw inkomen evalueren. Dit kan onder meer salaris, bonussen of andere inkomstenbronnen omvatten.

- Identificatie: U moet een geldig identiteitsbewijs hebben om een lening aan te vragen. Dit kan bijvoorbeeld een paspoort of rijbewijs zijn.

- Bewijs van eigendom: Als u een hypotheek aanvraagt, moet u bewijs leveren van eigendom van het onroerend goed dat u wilt financieren.

- Documentatie: Kredietverstrekkers zullen ook bepaalde documenten vereisen om uw leningsaanvraag te verwerken en goed te keuren, zoals bankafschriften, belastingaangiften en loonstrookjes.

Het is belangrijk om op te merken dat de exacte vereisten voor het verkrijgen van een lening kunnen variëren afhankelijk van het type lening dat u aanvraagt en de specifieke kredietverstrekker waarmee u werkt. Het is altijd een goed idee om voorafgaand aan uw aanvraag contact op te nemen met de kredietverstrekker om te bepalen welke documentatie nodig is om uw leningaanvraag te voltooien.

Wat kost een lening van 25000 euro?

De kosten van een lening van 25000 euro kunnen variëren afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele extra kosten of vergoedingen.

Als we bijvoorbeeld aannemen dat u een persoonlijke lening afsluit met een looptijd van 5 jaar en een rentevoet van 5%, dan zou u maandelijkse betalingen van ongeveer 472 euro kunnen verwachten. Over de looptijd van de lening betaalt u in totaal ongeveer 2832 euro aan rente.

Het is belangrijk om op te merken dat de werkelijke kosten van uw lening kunnen variëren afhankelijk van uw kredietwaardigheid, het type lening dat u kiest en eventuele extra kosten of vergoedingen die aan uw lening zijn gekoppeld. Daarom is het belangrijk om verschillende kredietverstrekkers te vergelijken voordat u een beslissing neemt en ervoor te zorgen dat u volledig op de hoogte bent van alle voorwaarden en kosten voordat u een lening afsluit.

Hoeveel kan ik lenen voor een persoonlijke lening?

De hoeveelheid geld die u kunt lenen voor een persoonlijke lening, hangt af van verschillende factoren, waaronder uw kredietwaardigheid, inkomen en uitgaven. Over het algemeen bieden kredietverstrekkers persoonlijke leningen aan van € 1.000 tot € 75.000.

Om te bepalen hoeveel u kunt lenen, zullen kredietverstrekkers uw kredietgeschiedenis en inkomen beoordelen om te bepalen of u in aanmerking komt voor de lening en welk bedrag u kunt lenen. Als uw kredietwaardigheid hoog is en u een stabiel inkomen heeft, heeft u waarschijnlijk meer opties voor hogere leenbedragen.

Het is belangrijk om te onthouden dat het lenen van geld ook betekent dat u rente betaalt over de looptijd van de lening. Hoe hoger het geleende bedrag, hoe meer rente u zult betalen. Het is daarom belangrijk om alleen te lenen wat u nodig heeft en om ervoor te zorgen dat u zich de maandelijkse afbetalingen kunt veroorloven.

Voordat u een persoonlijke lening aanvraagt, is het verstandig om uw financiële situatie zorgvuldig te evalueren en de tarieven en voorwaarden van verschillende kredietverstrekkers te vergelijken. Op deze manier kunt u ervoor zorgen dat u de beste deal krijgt die past bij uw financiële behoeften en mogelijkheden.

Hoe kom ik aan 2000 euro?

Er zijn verschillende manieren om aan 2000 euro te komen, afhankelijk van uw persoonlijke situatie en behoeften. Hieronder volgen enkele suggesties:

- Persoonlijke lening: U kunt een persoonlijke lening aanvragen bij een bank of kredietverstrekker. Dit kan een goede optie zijn als u snel geld nodig heeft en in staat bent om de lening terug te betalen binnen de afgesproken termijn.

- Creditcard: Als u een creditcard heeft, kunt u overwegen om deze te gebruiken om uw aankopen te financieren. Zorg er wel voor dat u de balans op tijd betaalt om hoge rentekosten te voorkomen.

- Bijverdienen: U kunt extra geld verdienen door bijvoorbeeld freelance werk te doen, spullen te verkopen die u niet meer gebruikt of een tijdelijke baan te nemen.

- Familie of vrienden: U kunt overwegen om familie of vrienden te vragen om u het geld voor te schieten. Zorg er wel voor dat u duidelijke afspraken maakt over de terugbetalingstermijn en eventuele rente.

- Crowdfunding: U kunt ook proberen om via crowdfunding platforms geld in te zamelen voor uw specifieke doel.

Ongeacht welke optie u kiest, is het belangrijk om verantwoordelijkheid te nemen voor uw financiële situatie en ervoor te zorgen dat u zich bewust bent van alle risico’s en verplichtingen die gepaard gaan met het aangaan van schulden of het vragen van geld aan anderen.

Wat heb ik nodig om een lening aan te vragen?

Om een lening aan te vragen, heeft u meestal de volgende documenten en informatie nodig:

- Identiteitsbewijs: een geldig identiteitsbewijs zoals een paspoort, rijbewijs of identiteitskaart.

- Bewijs van inkomen: dit kan loonstroken, bankafschriften of belastingaangiften omvatten om uw inkomen te verifiëren. Dit is belangrijk omdat kredietverstrekkers willen weten of u in staat bent om de lening terug te betalen.

- Kredietgeschiedenis: kredietverstrekkers zullen uw kredietgeschiedenis controleren om te zien hoe u in het verleden met schulden bent omgegaan. U kunt uw eigen kredietrapport opvragen bij organisaties zoals de Nationale Bank van België.

- Doel van de lening: het kan zijn dat u documentatie moet verstrekken die aantoont waarvoor u de lening gaat gebruiken, zoals een offerte voor een auto of facturen voor huisrenovaties.

- Eigendomsbewijs: als u een hypotheek aanvraagt, kan het zijn dat u eigendomsdocumenten moet verstrekken als bewijs van eigendom.

Het is belangrijk om te onthouden dat elke kredietverstrekker zijn eigen vereisten kan hebben voor het aanvragen van een lening. Het is daarom raadzaam om contact op te nemen met de specifieke kredietverstrekker waarbij u geïnteresseerd bent en hun vereisten te controleren voordat u begint met het aanvraagproces.

Wat kost het om 15000 euro lenen?

De kosten van het lenen van 15000 euro hangen af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele administratie- of verwerkingskosten. Over het algemeen geldt dat hoe langer de looptijd van de lening is, hoe lager de maandelijkse betalingen zullen zijn, maar hoe hoger de totale kosten van de lening zullen zijn.

Als voorbeeld nemen we een persoonlijke lening met een looptijd van 5 jaar (60 maanden) en een rentevoet van 6%. In dit geval zou u elke maand ongeveer €289 moeten betalen voor een totaalbedrag van ongeveer €17.340 over de gehele looptijd van de lening. Dit betekent dat u in totaal ongeveer €2.340 aan rente betaalt.

Het is belangrijk om op te merken dat deze cijfers slechts ter illustratie dienen en dat uw werkelijke kosten kunnen variëren afhankelijk van uw specifieke situatie en kredietwaardigheid. Het is altijd verstandig om verschillende kredietverstrekkers te vergelijken om te zien welke tarieven en voorwaarden het beste bij uw behoeften passen voordat u een beslissing neemt over het aanvragen van een lening.

Waar kan ik met spoed geld lenen?

Als u met spoed geld nodig heeft, zijn er verschillende opties beschikbaar om snel financiering te krijgen. Hier zijn enkele van de meest voorkomende opties:

- Kredietkaarten: als u een kredietkaart heeft, kunt u deze gebruiken om onmiddellijk aankopen te doen of contant geld op te nemen bij een geldautomaat. Houd er rekening mee dat kredietkaarten vaak hoge rentetarieven hebben en dat het belangrijk is om uw saldo zo snel mogelijk af te betalen om extra kosten te vermijden.

- Persoonlijke leningen: sommige kredietverstrekkers bieden persoonlijke leningen aan met snelle goedkeuring en uitbetaling. Houd er rekening mee dat persoonlijke leningen vaak hogere rentetarieven hebben dan andere soorten leningen en dat u mogelijk een goede kredietwaardigheid nodig heeft om goedgekeurd te worden.

- Online kredietverstrekkers: er zijn verschillende online kredietverstrekkers die snelle goedkeuring en uitbetaling bieden voor persoonlijke leningen of kortlopende leningen. Zorg ervoor dat u de tarieven en voorwaarden van verschillende kredietverstrekkers vergelijkt voordat u een beslissing neemt.

- Familie of vrienden: als u dringend geld nodig heeft, kunt u overwegen om familieleden of vrienden om hulp te vragen. Het is belangrijk om duidelijke afspraken te maken over de terugbetaling van het geleende bedrag om eventuele spanningen in de toekomst te voorkomen.

- Voorschot op uw salaris: sommige werkgevers bieden voorschotten op salarissen aan voor werknemers die dringend geld nodig hebben. Dit kan een snelle en gemakkelijke manier zijn om aan contant geld te komen, maar houd er rekening mee dat u mogelijk een deel van uw toekomstige salaris moet opofferen om het voorschot terug te betalen.

Het is belangrijk om verantwoordelijkheid te nemen voor uw financiële situatie en ervoor te zorgen dat u zich bewust bent van de risico’s en verplichtingen die gepaard gaan met het aangaan van schulden. Kies altijd een kredietverstrekker met redelijke rentetarieven en voorwaarden en leen alleen wat u nodig heeft om uw financiële problemen op te lossen.

Welke banken lenen aan 100%?

Er zijn in België geen banken die momenteel 100% leningen aanbieden. De meeste banken vereisen dat u een bepaald percentage van de aankoopprijs of de waarde van het onroerend goed als eigen inbreng kunt financieren. Dit kan variëren van 10% tot 20% of zelfs meer, afhankelijk van de specifieke lening en de kredietwaardigheid van de aanvrager.

Het is belangrijk om te onthouden dat het lenen van 100% van de aankoopprijs of waarde van een woning risicovoller kan zijn voor zowel de kredietverstrekker als de kredietnemer. Een hogere lening-tot-waarde verhouding betekent dat er minder eigen vermogen is in het onroerend goed, wat kan leiden tot hogere rentetarieven en maandelijkse betalingen.

Als u op zoek bent naar financiering voor uw woningaankoop, is het altijd verstandig om uw opties te onderzoeken en verschillende banken en kredietverstrekkers te vergelijken voordat u een beslissing neemt. Het kan ook nuttig zijn om met een hypotheekadviseur te spreken om u te helpen bij het vinden van de beste lening voor uw financiële situatie.

Wat kost een lening van 10.000 euro?

De kosten van een lening van 10.000 euro zijn afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele extra kosten of vergoedingen.

Bijvoorbeeld, als u een persoonlijke lening afsluit met een rentevoet van 5% en een looptijd van 3 jaar, zou u maandelijkse betalingen van ongeveer 299 euro hebben. Over de hele looptijd van de lening zou u in totaal ongeveer 10.764 euro terugbetalen, inclusief rente en eventuele extra kosten.

Het is belangrijk om op te merken dat de rentevoet kan variëren afhankelijk van uw kredietgeschiedenis en kredietwaardigheid. Als uw kredietwaardigheid laag is, kunt u mogelijk hogere rentetarieven krijgen, wat kan leiden tot hogere maandelijkse betalingen en meer terugbetaling over de looptijd van de lening.

Het is ook belangrijk om rekening te houden met eventuele extra kosten of vergoedingen die gepaard kunnen gaan met het afsluiten van een lening, zoals administratiekosten of boetes voor late betalingen. Zorg ervoor dat u alle voorwaarden en kosten zorgvuldig leest voordat u zich verbindt aan een lening.

Kortom, als u een lening van 10.000 euro wilt afsluiten, is het belangrijk om verschillende kredietverstrekkers te vergelijken en hun tarieven en voorwaarden zorgvuldig te overwegen voordat u zich verbindt aan een lening. Door de juiste lening te kiezen en verantwoordelijkheid te nemen voor uw financiële situatie, kunt u ervoor zorgen dat u de financiering krijgt die u nodig heeft tegen een betaalbare prijs.

Hoe weet ik of ik een lening kan krijgen?

Om te weten of u in aanmerking komt voor een lening, moet u uw kredietwaardigheid beoordelen. Kredietwaardigheid is de maatstaf die kredietverstrekkers gebruiken om te bepalen hoe waarschijnlijk het is dat u een lening terugbetaalt. Het wordt bepaald door verschillende factoren, zoals uw kredietgeschiedenis, inkomen en schuldenlast.

U kunt uw kredietwaardigheid controleren door uw credit score te bekijken. Dit is een numerieke score die wordt berekend op basis van uw kredietgeschiedenis en andere financiële factoren. Uw credit score kan variëren van 300 tot 850, waarbij hogere scores betere kredietwaardigheid aangeven.

Als u een goede credit score heeft, heeft u meer kans om goedgekeurd te worden voor een lening en kunt u ook in aanmerking komen voor lagere rentetarieven. Als uw credit score laag is, kan het moeilijker zijn om goedgekeurd te worden voor een lening en kunt u hogere rentetarieven verwachten.

Naast uw credit score zullen kredietverstrekkers ook rekening houden met andere factoren bij het beoordelen van uw leningsaanvraag, zoals uw inkomen en schuldenlast. Zorg ervoor dat u al uw financiële informatie bij de hand hebt wanneer u een leningsaanvraag indient.

Het is belangrijk om op te merken dat elke kredietverstrekker verschillende criteria hanteert bij het beoordelen van leningsaanvragen. Het kan dus zijn dat u bij de ene kredietverstrekker wel wordt goedgekeurd en bij de andere niet. Het is daarom belangrijk om verschillende kredietverstrekkers te vergelijken voordat u een leningsaanvraag indient.

Over het algemeen geldt dat hoe hoger uw credit score is en hoe lager uw schuldenlast, hoe groter de kans dat u wordt goedgekeurd voor een lening. Maar zelfs als u een lagere credit score heeft of een hogere schuldenlast, zijn er nog steeds opties beschikbaar, zoals het aanvragen van een lening met een mede-aanvrager of het aanbieden van onderpand voor de lening.

Waar kan ik 50000 lenen?

Er zijn verschillende opties om een lening van 50000 euro te krijgen. Hier zijn enkele suggesties:

- Banken: U kunt contact opnemen met uw bank en vragen naar de mogelijkheden voor een persoonlijke lening of een doorlopend krediet. Banken bieden vaak gunstige rentetarieven voor klanten met een goede kredietwaardigheid.

- Online kredietverstrekkers: Er zijn verschillende online kredietverstrekkers die persoonlijke leningen aanbieden, zoals Cetelem, KBC, Beobank, enzovoort. U kunt hun websites bezoeken en hun tarieven en voorwaarden vergelijken om te zien welke het beste bij uw behoeften past.

- Lening tussen particulieren: Als u geen lening kunt krijgen bij een bank of online kredietverstrekker, kunt u overwegen om een lening tussen particulieren af te sluiten via platforms zoals Lendico of Mozzeno.

- Familie of vrienden: Een andere optie is om geld te lenen van familie of vrienden, als zij bereid zijn u het geld te lenen tegen gunstige voorwaarden.

Ongeacht welke optie u kiest, is het belangrijk om de rentetarieven en voorwaarden zorgvuldig te onderzoeken voordat u zich aanmeldt voor een lening van 50000 euro. Zorg ervoor dat u begrijpt hoeveel u maandelijks moet betalen en hoe lang de looptijd van de lening is voordat u zich verbindt tot het aangaan van schulden.

Wie kan mij dringend geld lenen?

Als AI-assistent kan ik geen geld lenen of verstrekken. Het is belangrijk om te begrijpen dat het verkrijgen van een lening een serieuze financiële verplichting is en dat u de voor- en nadelen zorgvuldig moet afwegen voordat u besluit om een lening aan te vragen.

Als u dringend geld nodig heeft, zijn er verschillende opties beschikbaar. U kunt bijvoorbeeld contact opnemen met familieleden of vrienden om te zien of zij u kunnen helpen. U kunt ook overwegen om een voorschot op uw salaris te krijgen als uw werkgever deze optie biedt.

Als deze opties niet beschikbaar zijn, kunt u overwegen om hulp te zoeken bij non-profitorganisaties die hulp bieden aan mensen in financiële nood. Deze organisaties kunnen u helpen bij het vinden van bronnen voor financiële hulp en advies geven over hoe u uw financiën beter kunt beheren.

Het is belangrijk om te onthouden dat het verkrijgen van een lening niet altijd de beste oplossing is voor financiële problemen en dat het belangrijk is om verantwoordelijkheid te nemen voor uw financiële situatie. Als u besluit om een lening aan te vragen, zorg er dan voor dat u de voorwaarden zorgvuldig leest en begrijpt voordat u zich verbindt tot de lening.

Wat heb je nodig om een lening af te sluiten?

Om een lening af te sluiten, heeft u meestal de volgende documenten en informatie nodig:

- Identificatiebewijs: Een geldig identiteitsbewijs, zoals een paspoort of rijbewijs.

- Bewijs van inkomen: Loonstrookjes of belastingaangiftes die uw inkomen aantonen. Als u zelfstandige bent, kan dit uw jaarrekening zijn.

- Kredietgeschiedenis: Uw kredietgeschiedenis geeft kredietverstrekkers een idee van hoe betrouwbaar u bent als het gaat om het terugbetalen van leningen. Dit wordt vaak gecontroleerd via uw credit score.

- Bewijs van eigendom: Als u een hypotheek aanvraagt, kan de kredietverstrekker om bewijs van eigendom vragen, zoals een koopcontract.

- Leninginformatie: Het is belangrijk om de details van de lening te kennen voordat u deze aanvraagt, zoals het geleende bedrag, de rentevoet en de looptijd.

- Andere financiële verplichtingen: Kredietverstrekkers willen vaak weten wat uw andere financiële verplichtingen zijn, zoals andere leningen of creditcardschulden.

Het is belangrijk om ervoor te zorgen dat al deze informatie correct en volledig is voordat u uw aanvraag indient. Fouten of onvolledige informatie kunnen leiden tot vertragingen bij goedkeuring of zelfs tot afwijzing van uw aanvraag.

Hoeveel kan ik lenen met mijn loon persoonlijke lening?

Het bedrag dat u kunt lenen met uw loon voor een persoonlijke lening, hangt af van verschillende factoren. Allereerst zal de kredietverstrekker uw inkomen beoordelen om te bepalen of u in aanmerking komt voor de lening. Over het algemeen geldt dat hoe hoger uw inkomen is, hoe meer u kunt lenen.

Daarnaast zal de kredietverstrekker ook kijken naar uw uitgaven en schulden om te bepalen hoeveel u zich kunt veroorloven om maandelijks af te betalen. Dit wordt berekend aan de hand van uw schuld-inkomensratio (DSR). Dit is het percentage van uw maandelijkse inkomen dat wordt gebruikt om schulden af te betalen, inclusief de nieuwe lening die u aanvraagt.

Over het algemeen raden financiële experts aan om niet meer dan 35% van uw maandelijkse inkomen aan schulden uit te geven. Als u bijvoorbeeld een maandelijks netto-inkomen heeft van €2.000,-, zou dit betekenen dat u maximaal €700,- per maand zou moeten besteden aan aflossingen op alle lopende leningen.

Bij het bepalen van het bedrag dat u kunt lenen met uw loon voor een persoonlijke lening, moet u ook rekening houden met andere factoren, zoals de rentevoet en de looptijd van de lening. Een hogere rentevoet of een kortere looptijd kan bijvoorbeeld leiden tot hogere maandelijkse aflossingen en lagere leenbedragen.

Het is altijd belangrijk om verantwoord te lenen en alleen te lenen wat u zich kunt veroorloven terug te betalen. Overweeg uw financiële situatie zorgvuldig voordat u een lening aanvraagt en vergelijk de tarieven en voorwaarden van verschillende kredietverstrekkers om de beste optie voor uw behoeften te vinden.

Waar kan ik 4000 euro lenen?

Er zijn verschillende opties beschikbaar als u 4000 euro wilt lenen. Hier zijn enkele van de meest voorkomende opties:

- Persoonlijke lening: U kunt een persoonlijke lening aanvragen bij een bank of kredietverstrekker. Met een persoonlijke lening kunt u een vast bedrag lenen en dit terugbetalen in vaste maandelijkse termijnen over een vooraf bepaalde periode.

- Creditcard: U kunt ook overwegen om een creditcard te gebruiken om uw aankoop te financieren. Dit kan handig zijn als u de kosten snel wilt betalen en de flexibiliteit wilt hebben om het bedrag in termijnen terug te betalen.

- Lening bij vrienden of familie: Als u niet in aanmerking komt voor traditionele leenopties, kunt u ook overwegen om geld te lenen van vrienden of familieleden. Dit kan echter leiden tot spanningen in uw relaties als u niet in staat bent om het geld op tijd terug te betalen.

Het is belangrijk om alle opties zorgvuldig te overwegen voordat u beslist waar u 4000 euro wilt lenen. Zorg ervoor dat u de rentetarieven, voorwaarden en kosten van elke optie begrijpt voordat u een beslissing neemt. Het is ook belangrijk om ervoor te zorgen dat u zich bewust bent van uw eigen financiële situatie en dat u alleen leent wat u zich kunt veroorloven terug te betalen binnen de afgesproken termijn.

Hoe kom ik aan 3000 euro?

Er zijn verschillende manieren om aan 3000 euro te komen, afhankelijk van uw persoonlijke situatie en behoeften. Hieronder volgen enkele opties:

- Persoonlijke lening: U kunt een persoonlijke lening aanvragen bij een bank of kredietverstrekker. Dit is een lening waarbij u een vast bedrag leent en dit bedrag met rente over een bepaalde periode terugbetaalt.

- Creditcard: Als u een creditcard heeft, kunt u mogelijk een cash advance krijgen om geld op te nemen tot uw kredietlimiet.

- Familie of vrienden: U kunt overwegen om geld te lenen van familie of vrienden als zij in staat zijn om u het geld te lenen.

- Verkoop van bezittingen: U kunt overwegen om bezittingen te verkopen die u niet meer nodig heeft, zoals elektronica, sieraden of meubels.

- Bijverdienen: U kunt extra inkomen genereren door bijvoorbeeld freelance werk te doen, online enquêtes in te vullen of spullen te verkopen via websites zoals eBay of Marktplaats.

Het is belangrijk om zorgvuldig na te denken over de beste optie voor uw situatie en ervoor te zorgen dat u de lening op verantwoorde wijze terugbetaalt om financiële problemen in de toekomst te voorkomen. Het kan ook helpen om professioneel advies in te winnen voordat u beslissingen neemt over het aangaan van schulden of het nemen van financiële risico’s.

Wat kost een lening van 15.000 euro?

De kosten van een lening van 15.000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele extra kosten of boetes voor late betalingen.

Als we echter aannemen dat u een persoonlijke lening afsluit met een looptijd van 36 maanden en een rentevoet van 6%, dan zou uw maandelijkse aflossing ongeveer €457 bedragen. Over de hele looptijd van de lening zou u ongeveer €16.445 terugbetalen, inclusief rente en eventuele extra kosten.

Het is belangrijk om op te merken dat de exacte kosten van uw lening kunnen verschillen op basis van uw individuele kredietwaardigheid en andere factoren. Het is daarom altijd verstandig om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen voordat u een definitieve beslissing neemt over het afsluiten van een lening.

Kan ik alleen een lening krijgen?

Als u een lening aanvraagt, wordt uw kredietwaardigheid beoordeeld op basis van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en andere financiële verplichtingen. Als uw kredietwaardigheid hoog genoeg is en u aan de vereisten voldoet, kunt u in aanmerking komen voor een lening.

Het is echter belangrijk om te onthouden dat het aangaan van schulden een grote verantwoordelijkheid is en dat het belangrijk is om zorgvuldig te overwegen of u zich de aflossingen kunt veroorloven voordat u een lening aanvraagt. Het kan ook nuttig zijn om alternatieve financieringsmogelijkheden te overwegen, zoals het zoeken naar investeerders of het gebruik van crowdfundingplatforms.

Als u zich zorgen maakt over uw kredietwaardigheid of financiële situatie, kunt u contact opnemen met een financieel adviseur of schuldhulpverleningsinstantie voor advies en ondersteuning. Zij kunnen u helpen bij het beoordelen van uw financiële situatie en het nemen van weloverwogen beslissingen over uw geldzaken.

Waar kan ik per direct geld lenen?

Als u per direct geld wilt lenen, zijn er verschillende opties beschikbaar. Hier zijn enkele mogelijkheden:

- Kredietkaart: Als u al een kredietkaart heeft, kunt u geld opnemen via een geldautomaat. Houd er rekening mee dat dit meestal gepaard gaat met hoge rentetarieven en kosten voor contante opnames.

- Persoonlijke lening: U kunt een persoonlijke lening aanvragen bij een bank of online kredietverstrekker. Dit kan echter enige tijd duren voordat de lening is goedgekeurd en het geld op uw rekening staat.

- Minilening: Een minilening is een kortlopende lening van meestal enkele honderden euro’s tot maximaal € 1500,- die snel kan worden verkregen zonder veel papierwerk of kredietcontroles. Houd er echter rekening mee dat minileningen vaak hoge rentetarieven hebben en dat u ze binnen korte tijd moet terugbetalen.

- Pandjeshuis: U kunt items van waarde inleveren bij een pandjeshuis in ruil voor contant geld. Het nadeel hiervan is dat u uw eigendom verliest als u de lening niet terugbetaalt.

Het is belangrijk om te onthouden dat elke vorm van lening kosten met zich meebrengt en dat het belangrijk is om verantwoordelijkheid te nemen voor uw financiële situatie en alleen te lenen wat u zich kunt veroorloven terug te betalen. Voordat u besluit om geld te lenen, is het altijd verstandig om de voorwaarden en tarieven van verschillende kredietverstrekkers te vergelijken om de beste optie te vinden die past bij uw financiële behoeften en omstandigheden.

Wie kan mij helpen met een lening?

Er zijn verschillende opties beschikbaar als u op zoek bent naar hulp bij het verkrijgen van een lening. Hier zijn enkele suggesties:

- Banken: Traditionele banken bieden vaak verschillende soorten leningen aan, zoals persoonlijke leningen, hypotheken en autoleningen. U kunt contact opnemen met uw lokale bank om te zien welke opties beschikbaar zijn en welke vereisten nodig zijn om in aanmerking te komen voor een lening.

- Online kredietverstrekkers: Er zijn veel online kredietverstrekkers die persoonlijke leningen aanbieden. Het is belangrijk om de tarieven en voorwaarden van verschillende kredietverstrekkers te vergelijken voordat u een beslissing neemt.

- Kredietunies: Kredietunies zijn non-profitorganisaties die financiële diensten aanbieden, waaronder persoonlijke leningen. Ze hebben vaak lagere rentetarieven dan traditionele banken en kunnen meer flexibele voorwaarden bieden.

- Familie of vrienden: Als u geen succes hebt gehad bij traditionele kredietverstrekkers, kunt u overwegen om familie of vrienden te vragen om u te helpen met een lening. Het is belangrijk om duidelijke afspraken te maken over de terugbetalingstermijnen en eventuele rentevoeten.

Ongeacht welke optie u kiest, is het belangrijk dat u verantwoordelijkheid neemt voor uw financiële situatie en ervoor zorgt dat u zich bewust bent van alle risico’s en verplichtingen die gepaard gaan met het aangaan van schulden. Zorg ervoor dat u de voorwaarden en betalingsvereisten zorgvuldig leest en begrijpt voordat u een lening afsluit.