Hoe Een Hypotheeklening Correct Berekenen: Essentiële Stappen en Tips

Hoe een Hypotheeklening Berekenen: Alles wat u Moet Weten

Een hypotheeklening is een belangrijke financiële beslissing die veel mensen in hun leven zullen nemen. Het is essentieel om goed geïnformeerd te zijn over hoe hypotheekleningen werken en hoe u ze kunt berekenen voordat u zich verbindt tot een grote financiële verplichting.

Wat is een Hypotheeklening?

Een hypotheeklening is een lening die wordt gebruikt om een huis of ander onroerend goed te kopen. De lening wordt meestal verstrekt door een bank of andere geldschieter en de woning dient als onderpand voor de lening. Dit betekent dat als de lener de lening niet kan terugbetalen, de geldschieter het recht heeft om het huis te verkopen om het geleende bedrag terug te krijgen.

Hoe Berekent u een Hypotheeklening?

Er zijn verschillende factoren waarmee rekening moet worden gehouden bij het berekenen van een hypotheeklening, waaronder:

- De aankoopprijs van de woning

- Uw eigen inbreng (het bedrag dat u zelf kunt betalen)

- De looptijd van de lening

- De rentevoet

- Eventuele bijkomende kosten zoals notariskosten, registratierechten, enz.

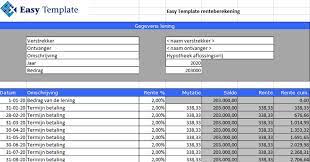

Met behulp van deze gegevens kunt u online verschillende tools en rekenmachines vinden die u kunnen helpen bij het berekenen van uw maandelijkse aflossingen, totale interestkosten en andere belangrijke aspecten van uw hypotheeklening.

Waarom is het Belangrijk om uw Lening te Berekenen?

Het berekenen van uw hypotheeklening is essentieel om ervoor te zorgen dat u weet hoeveel geld u maandelijks moet aflossen en welke kosten hiermee gemoeid zijn. Door uw lening vooraf te berekenen, kunt u ook verschillende scenario’s vergelijken en beslissen welke leningsvoorwaarden het beste bij uw financiële situatie passen.

Kortom, het berekenen van uw hypotheeklening geeft u inzicht in wat er nodig is om uw droomhuis te financieren en helpt u bij het nemen van weloverwogen beslissingen over uw financiën op lange termijn.

Vijf Voordelen van Hypotheekberekening: Inzicht, Vergelijking en Financiële Planning

- Geeft inzicht in maandelijkse aflossingen en totale interestkosten.

- Helpt bij het vergelijken van verschillende leningsvoorwaarden.

- Biedt de mogelijkheid om diverse scenario’s te analyseren voor optimale keuzes.

- Maakt het gemakkelijker om uw financiële situatie op lange termijn te plannen.

- Voorkomt verrassingen en helpt bij het nemen van weloverwogen beslissingen.

Zeven nadelen van het berekenen van een hypotheeklening: valkuilen en verwarring bij online rekenmachines

- Het berekenen van een hypotheeklening kan ingewikkeld zijn voor mensen zonder financiële achtergrond.

- Online rekenmachines kunnen verschillende resultaten opleveren, wat verwarrend kan zijn voor leners.

- Sommige online tools houden mogelijk geen rekening met alle relevante kosten en aspecten van een hypotheeklening.

- Het gebruik van rekenmachines kan leners een vals gevoel van zekerheid geven, waardoor ze belangrijke details over het hoofd kunnen zien.

- Niet alle online tools bieden gedetailleerde uitleg over hoe de berekeningen worden uitgevoerd, wat tot verwarring kan leiden.

- Afhankelijk zijn van online tools om een hypotheeklening te berekenen, kan persoonlijk advies van een financieel expert vervangen, wat cruciaal kan zijn bij complexe situaties.

- Het constant aanpassen van variabelen in rekenmachines om verschillende scenario’s te vergelijken, kan tijdrovend en verwarrend zijn voor sommige leners.

Geeft inzicht in maandelijkse aflossingen en totale interestkosten.

Het berekenen van een hypotheeklening biedt waardevol inzicht in zowel de maandelijkse aflossingen als de totale interestkosten die gedurende de looptijd van de lening zullen worden betaald. Door deze gegevens te kennen, kunnen leners een goed beeld krijgen van hun financiële verplichtingen op korte en lange termijn. Het stelt hen in staat om realistische budgetten op te stellen en weloverwogen beslissingen te nemen met betrekking tot hun hypotheek, waardoor ze financiële stabiliteit en gemoedsrust kunnen bereiken.

Helpt bij het vergelijken van verschillende leningsvoorwaarden.

Het berekenen van een hypotheeklening helpt bij het vergelijken van verschillende leningsvoorwaarden. Door de lening vooraf te berekenen, krijgt u inzicht in de maandelijkse aflossingen, totale interestkosten en andere belangrijke aspecten van de lening. Hierdoor kunt u gemakkelijk verschillende leningsvoorwaarden vergelijken en de optie kiezen die het beste past bij uw financiële situatie en behoeften. Het stelt u in staat om weloverwogen beslissingen te nemen en de meest gunstige lening te selecteren voor de aankoop van uw huis of ander onroerend goed.

Biedt de mogelijkheid om diverse scenario’s te analyseren voor optimale keuzes.

Het berekenen van een hypotheeklening biedt de mogelijkheid om diverse scenario’s te analyseren, waardoor men optimale keuzes kan maken. Door verschillende variabelen zoals de aankoopprijs van de woning, de looptijd van de lening en de rentevoet in overweging te nemen, kan men verschillende scenario’s doorrekenen en vergelijken. Dit stelt potentiële huizenkopers in staat om weloverwogen beslissingen te nemen over hun financiële toekomst en om een leningsstructuur te kiezen die het beste aansluit bij hun behoeften en mogelijkheden.

Maakt het gemakkelijker om uw financiële situatie op lange termijn te plannen.

Het berekenen van uw hypotheeklening maakt het gemakkelijker om uw financiële situatie op lange termijn te plannen. Door vooraf de maandelijkse aflossingen, totale interestkosten en andere aspecten van de lening te berekenen, krijgt u een duidelijk beeld van hoeveel u moet betalen en hoe dit past binnen uw budget. Dit stelt u in staat om realistische financiële doelen te stellen, eventuele risico’s te identificeren en een plan te maken om uw lening succesvol af te lossen. Het helpt u om controle te houden over uw financiën en geeft gemoedsrust bij het nemen van deze belangrijke beslissing.

Voorkomt verrassingen en helpt bij het nemen van weloverwogen beslissingen.

Het berekenen van uw hypotheeklening helpt u verrassingen te voorkomen en ondersteunt u bij het nemen van weloverwogen beslissingen. Door vooraf de kosten en aflossingen in kaart te brengen, kunt u realistische verwachtingen stellen en financiële verrassingen vermijden. Deze transparantie stelt u in staat om een doordachte keuze te maken die aansluit bij uw financiële mogelijkheden en langetermijndoelen, waardoor u met vertrouwen de stap naar het kopen van een huis kunt zetten.

Het berekenen van een hypotheeklening kan ingewikkeld zijn voor mensen zonder financiële achtergrond.

Het berekenen van een hypotheeklening kan ingewikkeld zijn voor mensen zonder financiële achtergrond. De verschillende variabelen zoals rentevoeten, looptijden, eigen inbreng en bijkomende kosten kunnen verwarrend zijn voor wie niet vertrouwd is met financiële termen en concepten. Hierdoor kan het moeilijk zijn om een nauwkeurige berekening te maken en de financiële implicaties van een hypotheeklening volledig te begrijpen. Het is daarom belangrijk voor deze doelgroep om professioneel advies in te winnen bij een financieel expert om hen te begeleiden bij het proces van het berekenen en begrijpen van hun hypotheeklening.

Online rekenmachines kunnen verschillende resultaten opleveren, wat verwarrend kan zijn voor leners.

Een nadeel van het berekenen van een hypotheeklening is dat online rekenmachines verschillende resultaten kunnen opleveren, wat verwarrend kan zijn voor leners. Omdat verschillende rekenmachines mogelijk verschillende formules en aannames gebruiken, kunnen leners uiteenlopende uitkomsten krijgen bij het berekenen van hun hypotheek. Dit kan leiden tot onzekerheid en twijfel over welke berekening nu precies accuraat is, waardoor het moeilijk kan zijn om een weloverwogen beslissing te nemen met betrekking tot de financiële verplichtingen die gepaard gaan met een hypotheeklening. Het is daarom belangrijk voor leners om zich bewust te zijn van deze variabiliteit en indien nodig professioneel advies in te winnen om een duidelijk beeld te krijgen van hun financiële situatie.

Sommige online tools houden mogelijk geen rekening met alle relevante kosten en aspecten van een hypotheeklening.

Sommige online tools voor het berekenen van een hypotheeklening kunnen een nadeel hebben doordat ze mogelijk niet alle relevante kosten en aspecten van de lening in overweging nemen. Het is belangrijk om te beseffen dat er meer kosten verbonden zijn aan een hypotheeklening dan alleen de maandelijkse aflossingen en rente. Notariskosten, registratierechten, verzekeringspremies en andere bijkomende kosten kunnen aanzienlijk bijdragen aan de totale kostprijs van de lening. Daarom is het verstandig om bij het gebruik van online tools voor leningberekening ook zelf zorgvuldig alle mogelijke kostenposten te overwegen en indien nodig professioneel advies in te winnen om een volledig beeld te krijgen van de financiële verplichtingen bij het aangaan van een hypotheeklening.

Het gebruik van rekenmachines kan leners een vals gevoel van zekerheid geven, waardoor ze belangrijke details over het hoofd kunnen zien.

Het gebruik van rekenmachines bij het berekenen van een hypotheeklening kan leners een vals gevoel van zekerheid geven, waardoor ze belangrijke details over het hoofd kunnen zien. Hoewel rekenmachines handig zijn om een eerste schatting te maken van de maandelijkse aflossingen en totale kosten, is het cruciaal voor leners om te beseffen dat deze tools slechts een benadering bieden en niet alle variabelen kunnen omvatten. Hierdoor lopen leners het risico belangrijke aspecten zoals verborgen kosten, veranderende rentevoeten of onverwachte financiële gebeurtenissen over het hoofd te zien, wat uiteindelijk kan leiden tot problemen bij het terugbetalen van de lening. Het is daarom raadzaam voor leners om naast het gebruik van rekenmachines ook advies in te winnen bij financiële experts om een volledig beeld te krijgen van hun financiële verplichtingen bij het aangaan van een hypotheeklening.

Niet alle online tools bieden gedetailleerde uitleg over hoe de berekeningen worden uitgevoerd, wat tot verwarring kan leiden.

Niet alle online tools bieden gedetailleerde uitleg over hoe de berekeningen worden uitgevoerd, wat tot verwarring kan leiden. Het gebrek aan transparantie over de gebruikte formules en parameters kan het moeilijk maken voor leningnemers om volledig te begrijpen hoe de berekende resultaten tot stand komen. Hierdoor kunnen mensen twijfels hebben over de nauwkeurigheid en betrouwbaarheid van de berekende informatie, wat hun vertrouwen in het leningproces kan ondermijnen. Het is daarom belangrijk om kritisch te zijn bij het gebruik van online tools en indien nodig aanvullende informatie in te winnen om een goed geïnformeerde beslissing te kunnen nemen.

Afhankelijk zijn van online tools om een hypotheeklening te berekenen, kan persoonlijk advies van een financieel expert vervangen, wat cruciaal kan zijn bij complexe situaties.

Afhankelijk zijn van online tools om een hypotheeklening te berekenen, kan persoonlijk advies van een financieel expert vervangen, wat cruciaal kan zijn bij complexe situaties. Een online tool kan nuttig zijn voor een snelle berekening, maar het kan niet de diepgaande analyse en expertise bieden die een financieel expert kan leveren. In complexe situaties waarbij meerdere variabelen en specifieke omstandigheden een rol spelen, kan het raadplegen van een professional helpen om een beter inzicht te krijgen in de beste leningsmogelijkheden en financiële strategieën die passen bij de individuele behoeften en doelen van de klant.

Het constant aanpassen van variabelen in rekenmachines om verschillende scenario’s te vergelijken, kan tijdrovend en verwarrend zijn voor sommige leners.

Het constant aanpassen van variabelen in rekenmachines om verschillende scenario’s te vergelijken, kan tijdrovend en verwarrend zijn voor sommige leners. Het vereist geduld en een goed begrip van de financiële terminologie en concepten, wat niet voor iedereen even eenvoudig is. Bovendien kunnen de uitkomsten van verschillende scenario’s soms moeilijk te interpreteren zijn, waardoor het lastig kan zijn om een weloverwogen beslissing te nemen over de beste leningsvoorwaarden. Dit kan leiden tot onzekerheid en stress bij leners die op zoek zijn naar duidelijkheid en zekerheid bij het afsluiten van een hypotheeklening.