Niet gecategoriseerd

aug 9, 2023

door atiyasolutions

beste rentevoet, betrouwbaarheid, definitieve beslissing nemen, duur van de lening, extra kosten, financiële beslissing, flexibele opties, flexibiliteit, geleende bedrag, klantenservice, kredietgeschiedenis, kredietverstrekker, kredietverstrekkers, lening afsluit, offertes aanvragen, rentetarief, rentetarieven, reputatie, transparantie, type lening, verborgen vergoedingen, vergelijken, voorwaarden

Kredietverstrekkers: Wat u moet weten voordat u een lening afsluit

Het afsluiten van een lening kan een belangrijke financiële beslissing zijn, en het is cruciaal om de juiste kredietverstrekker te kiezen. Kredietverstrekkers zijn financiële instellingen die geld uitlenen aan individuen of bedrijven, en ze kunnen variëren in termen van voorwaarden, rentetarieven en flexibiliteit. Voordat u een lening afsluit, is het essentieel om meer te weten te komen over kredietverstrekkers en de factoren waar u rekening mee moet houden.

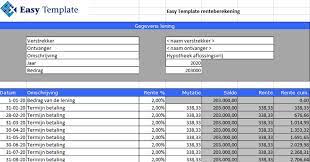

Eén van de belangrijkste aspecten bij het selecteren van een kredietverstrekker is het rentetarief. Dit is het bedrag dat u moet betalen bovenop het geleende bedrag. Het rentetarief kan variëren afhankelijk van verschillende factoren, zoals uw kredietgeschiedenis, het type lening dat u wilt afsluiten en de duur van de lening. Het is belangrijk om verschillende kredietverstrekkers te vergelijken om zo de beste rentevoet te vinden die past bij uw financiële situatie.

Een ander belangrijk aspect om te overwegen is de flexibiliteit van de kredietverstrekker. Sommige kredietverstrekkers bieden flexibele voorwaarden aan, zoals de mogelijkheid tot vervroegde aflossing zonder extra kosten of het aanpassen van uw maandelijkse betalingen als uw financiële situatie verandert. Het is verstandig om te controleren of de kredietverstrekker dergelijke flexibele opties biedt, zodat u uw lening kunt aanpassen aan uw behoeften en omstandigheden.

Daarnaast is het belangrijk om de betrouwbaarheid en reputatie van de kredietverstrekker te onderzoeken. U wilt samenwerken met een kredietverstrekker die bekend staat om zijn transparantie, eerlijkheid en goede klantenservice. Het is raadzaam om online beoordelingen en ervaringen van andere klanten te lezen om een beter inzicht te krijgen in de reputatie van de kredietverstrekker.

Een ander aspect waar u op moet letten, zijn eventuele extra kosten en verborgen vergoedingen. Sommige kredietverstrekkers kunnen administratieve kosten, verzekeringen of andere toeslagen in rekening brengen. Zorg ervoor dat u volledig op de hoogte bent van alle kosten die gepaard gaan met het afsluiten van een lening bij een bepaalde kredietverstrekker.

Tot slot is het altijd verstandig om verschillende offertes aan te vragen bij verschillende kredietverstrekkers voordat u een definitieve beslissing neemt. Door offertes te vergelijken, kunt u niet alleen de beste rentetarieven vinden, maar ook de voorwaarden en flexibiliteit die het beste passen bij uw financiële situatie.

Het afsluiten van een lening is een serieuze aangelegenheid en vereist zorgvuldige overweging. Door grondig onderzoek te doen naar kredietverstrekkers en de bovengenoemde factoren in overweging te nemen, kunt u een weloverwogen beslissing nemen en de kredietverstrekker vinden die het beste aansluit bij uw behoeften. Onthoud altijd dat het belangrijk is om verantwoordelijk te lenen en alleen leningen af te sluiten die u kunt terugbetalen volgens de overeengekomen voorwaarden.

6 Tips voor het kiezen van de juiste kredietverstrekker

- Vergelijk verschillende kredietverstrekkers om de beste voorwaarden te vinden.

- Lees altijd de algemene voorwaarden van een kredietverstrekker voordat je een contract ondertekent.

- Neem contact op met meerdere kredietverstrekkers om de rentepercentages en andere voorwaarden te vergelijken.

- Vraag naar eventuele verborgen kosten die verbonden zijn aan het afsluiten van een lening bij een bepaalde kredietverstrekker.

- Controleer of de door jou gekozen kredietverstrekker gereguleerd is door toezichthouders zoals De Nederlandsche Bank (DNB).

- Wees alert op mogelijke oplichting en weiger elke lening die je niet begrijpt of waarvan je twijfelt of het legitiem is.

Vergelijk verschillende kredietverstrekkers om de beste voorwaarden te vinden.

Bij het afsluiten van een lening is het van groot belang om verschillende kredietverstrekkers met elkaar te vergelijken. Elke kredietverstrekker hanteert namelijk zijn eigen voorwaarden, rentetarieven en flexibiliteit. Door meerdere opties te onderzoeken, kunt u de beste voorwaarden vinden die passen bij uw financiële situatie.

Het vergelijken van kredietverstrekkers stelt u in staat om de rentetarieven en kosten van verschillende leningen naast elkaar te leggen. Hierdoor kunt u een goed beeld krijgen van wat elke kredietverstrekker te bieden heeft en welke optie het meest voordelig is voor u.

Daarnaast is het belangrijk om niet alleen naar de rentetarieven te kijken, maar ook naar andere aspecten, zoals de flexibiliteit van de lening. Sommige kredietverstrekkers bieden bijvoorbeeld de mogelijkheid tot vervroegde aflossing zonder extra kosten of het aanpassen van uw maandelijkse betalingen als uw financiële situatie verandert. Het vergelijken van deze flexibele voorwaarden kan een grote invloed hebben op uw keuze.

Een andere factor om rekening mee te houden bij het vergelijken van kredietverstrekkers is hun betrouwbaarheid en reputatie. Het is belangrijk om samen te werken met een kredietverstrekker die bekend staat om zijn transparantie, eerlijkheid en goede klantenservice. Het lezen van beoordelingen en ervaringen van andere klanten kan u helpen om een beter inzicht te krijgen in de reputatie van de kredietverstrekker.

Het vergelijken van verschillende kredietverstrekkers kan wat tijd en moeite kosten, maar het is zeker de moeite waard. Door deze stap niet over te slaan, kunt u ervoor zorgen dat u de beste voorwaarden en leningopties krijgt die passen bij uw financiële behoeften en doelen.

Onthoud dat het afsluiten van een lening een belangrijke financiële beslissing is. Neem de tijd om verschillende kredietverstrekkers te vergelijken voordat u een definitieve keuze maakt. Door dit te doen, kunt u met vertrouwen een weloverwogen beslissing nemen en de kredietverstrekker vinden die het beste bij u past.

Lees altijd de algemene voorwaarden van een kredietverstrekker voordat je een contract ondertekent.

Het afsluiten van een lening bij een kredietverstrekker is een belangrijke financiële stap. Voordat je echter je handtekening zet, is het van cruciaal belang om de algemene voorwaarden van de kredietverstrekker grondig door te nemen. Hoewel het verleidelijk kan zijn om snel door te gaan en het document te ondertekenen, kan het negeren van de algemene voorwaarden later tot problemen leiden.

De algemene voorwaarden bevatten essentiële informatie over de leningsovereenkomst en jouw rechten en verplichtingen als lener. Het is belangrijk om te begrijpen welke rentevoet wordt toegepast, hoeveel je maandelijks moet terugbetalen en wat de totale kosten van de lening zijn. Daarnaast kunnen er ook specifieke clausules zijn met betrekking tot vervroegde aflossing, boetes bij achterstand of andere belangrijke details die van invloed kunnen zijn op jouw financiële situatie.

Door de tijd te nemen om de algemene voorwaarden zorgvuldig door te nemen, kun je mogelijke valkuilen of verborgen kosten identificeren voordat je je bindt aan een leningsovereenkomst. Dit stelt je in staat om weloverwogen beslissingen te nemen en eventuele vragen of zorgen met de kredietverstrekker te bespreken voordat je het contract ondertekent.

Het lezen van de algemene voorwaarden kan je ook helpen om een beter inzicht te krijgen in de werkwijze en het beleid van de kredietverstrekker. Je kunt ontdekken welke stappen je moet nemen bij problemen of klachten, en wat jouw rechten zijn als consument. Het is belangrijk om te weten waar je aan toe bent en wat je kunt verwachten gedurende de looptijd van de lening.

Kortom, het lezen van de algemene voorwaarden voordat je een contract ondertekent met een kredietverstrekker is essentieel om volledig geïnformeerd te zijn over de leningsovereenkomst. Het stelt je in staat om bewuste beslissingen te nemen, mogelijke valkuilen te vermijden en ervoor te zorgen dat je financieel comfortabel bent met de voorwaarden die worden aangeboden. Neem dus altijd de tijd om deze belangrijke documenten grondig door te nemen voordat je je handtekening zet.

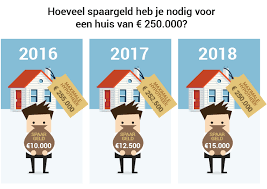

Wanneer u op zoek bent naar een lening, is het essentieel om de rentepercentages en andere voorwaarden van verschillende kredietverstrekkers te vergelijken voordat u een definitieve beslissing neemt. Het kan verleidelijk zijn om met de eerste kredietverstrekker die u tegenkomt in zee te gaan, maar door contact op te nemen met meerdere kredietverstrekkers kunt u een weloverwogen keuze maken die past bij uw financiële behoeften.

Het vergelijken van rentepercentages is van cruciaal belang, omdat dit direct invloed heeft op de kosten van uw lening. Verschillende kredietverstrekkers kunnen verschillende rentetarieven bieden, afhankelijk van factoren zoals uw kredietgeschiedenis en het type lening dat u wilt afsluiten. Door meerdere kredietverstrekkers te benaderen, kunt u offertes aanvragen en de rentetarieven vergelijken om zo de beste deal te vinden.

Naast rentepercentages is het ook belangrijk om andere voorwaarden te vergelijken, zoals de looptijd van de lening, eventuele extra kosten en flexibiliteitsopties. Sommige kredietverstrekkers bieden bijvoorbeeld vervroegde aflossingsmogelijkheden zonder extra kosten, terwijl anderen dit niet toestaan of er kosten aan verbonden zijn. Door deze voorwaarden te vergelijken, kunt u een beter idee krijgen van welke kredietverstrekker het beste aansluit bij uw behoeften en financiële situatie.

Het vergelijken van rentepercentages en andere voorwaarden kan u helpen om geld te besparen en de beste lening te vinden die past bij uw financiële doelen. Het kan ook een goede manier zijn om inzicht te krijgen in de betrouwbaarheid en reputatie van verschillende kredietverstrekkers. Door meerdere kredietverstrekkers te benaderen, kunt u vragen stellen, informatie verzamelen en een weloverwogen beslissing nemen.

Onthoud dat het belangrijk is om verantwoordelijk te lenen en alleen leningen af te sluiten die u kunt terugbetalen volgens de overeengekomen voorwaarden. Neem de tijd om meerdere kredietverstrekkers te benaderen en vergelijk de rentepercentages en andere voorwaarden, zodat u met vertrouwen kunt beslissen welke kredietverstrekker het beste bij uw financiële behoeften past.

Vraag naar eventuele verborgen kosten die verbonden zijn aan het afsluiten van een lening bij een bepaalde kredietverstrekker.

Bij het afsluiten van een lening is het belangrijk om niet alleen naar de rentetarieven te kijken, maar ook naar eventuele verborgen kosten die ermee gepaard kunnen gaan. Het is essentieel om volledig op de hoogte te zijn van alle kosten die verbonden zijn aan het afsluiten van een lening bij een bepaalde kredietverstrekker.

Sommige kredietverstrekkers kunnen administratieve kosten, dossierkosten of verzekeringen in rekening brengen. Deze extra kosten kunnen aanzienlijk zijn en uw totale leenkosten beïnvloeden. Daarom is het belangrijk om specifiek te vragen naar eventuele verborgen kosten voordat u akkoord gaat met een lening.

Door te vragen naar verborgen kosten kunt u een beter inzicht krijgen in de totale kosten van uw lening en kunt u de financiële impact ervan beter inschatten. Het kan ook helpen bij het vergelijken van offertes van verschillende kredietverstrekkers, zodat u de meest kosteneffectieve optie kunt kiezen.

Het is altijd verstandig om alle informatie over kosten en vergoedingen schriftelijk te verkrijgen voordat u een lening afsluit. Op deze manier heeft u bewijs van wat er is besproken en kunt u later geen verrassingen tegenkomen.

Het vragen naar eventuele verborgen kosten is een belangrijke tip bij het selecteren van een kredietverstrekker. Het helpt u om volledig geïnformeerd te zijn over alle financiële aspecten van uw lening en stelt u in staat om een weloverwogen beslissing te nemen.

Onthoud altijd dat verantwoord lenen essentieel is en dat u alleen leningen moet afsluiten die u kunt terugbetalen volgens de overeengekomen voorwaarden. Door op de hoogte te zijn van eventuele verborgen kosten, kunt u uw financiële planning beter beheren en onaangename verrassingen voorkomen tijdens het aflossen van uw lening.

Controleer of de door jou gekozen kredietverstrekker gereguleerd is door toezichthouders zoals De Nederlandsche Bank (DNB).

Bij het afsluiten van een lening is het van essentieel belang om zorgvuldig te zijn en de nodige voorzorgsmaatregelen te nemen. Een belangrijke stap bij het kiezen van een kredietverstrekker is het controleren of zij gereguleerd worden door toezichthouders, zoals De Nederlandsche Bank (DNB).

Toezichthouders spelen een cruciale rol in het waarborgen van de stabiliteit en integriteit van de financiële sector. Ze houden toezicht op banken en andere financiële instellingen om ervoor te zorgen dat ze voldoen aan wettelijke vereisten, prudentiële normen en ethische gedragscodes. Door te controleren of de kredietverstrekker waarmee je wilt samenwerken gereguleerd is door toezichthouders zoals DNB, kun je vertrouwen hebben in hun professionaliteit en betrouwbaarheid.

Gereguleerde kredietverstrekkers moeten voldoen aan strikte regels en voorschriften die zijn ontworpen om consumenten te beschermen tegen misbruik en oneerlijke praktijken. Ze moeten transparante informatie verstrekken over rentetarieven, voorwaarden, kosten en andere relevante aspecten van leningen. Dit geeft jou als klant meer zekerheid en helpt bij het nemen van weloverwogen beslissingen.

Een eenvoudige manier om te controleren of een kredietverstrekker gereguleerd is door toezichthouders zoals DNB, is door hun website te bezoeken. Gereguleerde kredietverstrekkers zijn vaak trots op hun naleving van regelgeving en zullen deze informatie duidelijk vermelden. Je kunt ook contact opnemen met DNB zelf om te verifiëren of de kredietverstrekker in kwestie daadwerkelijk gereguleerd is.

Het controleren van de regulering van een kredietverstrekker kan jouw gemoedsrust vergroten en helpen bij het vermijden van onbetrouwbare of illegale praktijken. Het is een belangrijke stap om ervoor te zorgen dat je samenwerkt met een betrouwbare en ethische kredietverstrekker die voldoet aan de nodige normen en voorschriften.

Onthoud altijd dat het afsluiten van een lening een serieuze financiële verplichting is. Neem de tijd om verschillende kredietverstrekkers te onderzoeken, vergelijk hun voorwaarden en controleer of ze gereguleerd worden door toezichthouders zoals DNB. Op deze manier kun je met vertrouwen de juiste keuze maken en genieten van een veilige en betrouwbare leningservaring.

Wees alert op mogelijke oplichting en weiger elke lening die je niet begrijpt of waarvan je twijfelt of het legitiem is.

Wees alert op mogelijke oplichting bij kredietverstrekkers

Bij het zoeken naar een lening is het van essentieel belang om alert te zijn op mogelijke oplichtingspraktijken. Helaas zijn er mensen die proberen te profiteren van de behoefte aan financiële hulp door zich voor te doen als legitieme kredietverstrekkers. Het is daarom cruciaal om elke lening die u niet begrijpt of waarvan u twijfelt aan de legitimiteit ervan, resoluut te weigeren.

Er zijn enkele waarschuwingssignalen die kunnen duiden op mogelijke oplichting bij kredietverstrekkers. Ten eerste, als een kredietverstrekker vraagt om vooraf geld over te maken voordat de lening wordt verstrekt, wees dan uiterst voorzichtig. Legitieme kredietverstrekkers zullen nooit vragen om betalingen vooraf voordat ze u een lening verstrekken.

Daarnaast is het belangrijk om aandacht te besteden aan de communicatie en documentatie van de kredietverstrekker. Als er slechte grammatica of spelfouten in e-mails of contracten staan, kan dit wijzen op een onbetrouwbare bron. Legitieme kredietverstrekkers nemen hun communicatie serieus en zullen professioneel en correct taalgebruik hanteren.

Een andere rode vlag is wanneer een kredietverstrekker druk uitoefent om snel een beslissing te nemen of wanneer ze beloftes doen die te mooi lijken om waar te zijn. Wees altijd op uw hoede voor aanbiedingen die te rooskleurig zijn, want oplichters proberen vaak mensen te verleiden met onrealistische beloftes.

Om uzelf te beschermen tegen mogelijke oplichting, is het raadzaam om grondig onderzoek te doen naar de kredietverstrekker voordat u een lening afsluit. Controleer hun website, zoek online beoordelingen en raadpleeg betrouwbare bronnen om de betrouwbaarheid en reputatie van de kredietverstrekker vast te stellen.

Het is ook verstandig om contact op te nemen met officiële instanties zoals de Autoriteit Financiële Markten (AFM) om te controleren of de kredietverstrekker geregistreerd en gemachtigd is om leningen aan te bieden.

Onthoud dat het belangrijk is om uw gezonde verstand te gebruiken en nooit een lening af te sluiten waarvan u twijfelt aan de legitimiteit ervan. Vertrouw alleen gerenommeerde kredietverstrekkers die transparant zijn over hun voorwaarden, kosten en rentetarieven.

Door waakzaamheid uit te oefenen en op uw intuïtie te vertrouwen, kunt u uzelf beschermen tegen mogelijke oplichting bij kredietverstrekkers en ervoor zorgen dat uw financiële welzijn veilig blijft.