aug 23, 2023

door atiyasolutions

aankopen doen op krediet, aflossingsplannen, apparatuur aanschaffen, banken, consumenten, financiële mogelijkheden, geldschieters, gids, hypotheken, kosten en vergoedingen, kredietkaarten, kredietmaatschappijen, kredietverstrekking, kredietwaardigheid, lening, onroerend goed, persoonlijke leningen, rente, rentevoet, termijnen, terugbetalingsvoorwaarden, vaste rentetarieven, werkkapitaalbehoeften, zakelijke leningen

Kredietverstrekking: Een gids voor financiële mogelijkheden

Kredietverstrekking speelt een belangrijke rol in de moderne financiële wereld. Of het nu gaat om het kopen van een huis, het starten van een bedrijf of het financieren van een grote aankoop, kredieten bieden mensen en bedrijven de mogelijkheid om hun doelen te verwezenlijken zonder directe contante betaling. In dit artikel zullen we dieper ingaan op kredietverstrekking en de verschillende opties die beschikbaar zijn.

Wat is kredietverstrekking?

Kredietverstrekking is het proces waarbij financiële instellingen zoals banken, kredietmaatschappijen en andere geldschieters geld lenen aan individuen of bedrijven. In ruil voor deze lening moeten de ontvangers rente betalen over het geleende bedrag, meestal in termijnen gedurende een bepaalde periode.

Soorten kredietverstrekking

Er zijn verschillende vormen van kredietverstrekking die kunnen worden aangepast aan de specifieke behoeften en omstandigheden van individuen en bedrijven:

Persoonlijke leningen: Dit type lening wordt vaak gebruikt voor persoonlijke uitgaven zoals het afbetalen van schulden, medische kosten, onderwijskosten of reisuitgaven. Persoonlijke leningen hebben vaak vaste rentetarieven en aflossingsplannen.

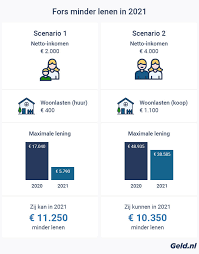

Hypotheken: Een hypotheek is een lening die wordt gebruikt om onroerend goed, zoals een huis, te financieren. De lening wordt meestal gedekt door het onroerend goed zelf, en de rente kan vast of variabel zijn, afhankelijk van de overeenkomst.

Zakelijke leningen: Bedrijven kunnen kredietverstrekking gebruiken om hun activiteiten te financieren, zoals het aanschaffen van apparatuur, uitbreiding van het bedrijf of het voldoen aan werkkapitaalbehoeften. Deze leningen kunnen worden aangepast aan de specifieke behoeften van het bedrijf en hebben vaak flexibele terugbetalingsvoorwaarden.

Kredietkaarten: Kredietkaarten bieden consumenten de mogelijkheid om aankopen te doen op krediet en later terug te betalen. Het is belangrijk om verantwoordelijk om te gaan met kredietkaarten om onnodige schulden te voorkomen.

Belangrijke overwegingen bij kredietverstrekking

Bij het overwegen van kredietverstrekking is het belangrijk om rekening te houden met verschillende factoren:

Rentevoet: De rentevoet bepaalt hoeveel u uiteindelijk betaalt voor uw lening. Het is essentieel om verschillende aanbieders te vergelijken en de beste rentetarieven te vinden die passen bij uw financiële situatie.

Terugbetalingsvoorwaarden: Het is belangrijk om de terugbetalingsvoorwaarden zorgvuldig te bekijken voordat u een lening afsluit. Zorg ervoor dat u begrijpt hoeveel u maandelijks moet betalen en hoe lang de lening duurt.

Kredietwaardigheid: Uw kredietwaardigheid speelt een grote rol bij het verkrijgen van kredietverstrekking. Geldschieters beoordelen uw kredietgeschiedenis en financiële situatie om te bepalen of u in aanmerking komt voor een lening en tegen welke voorwaarden.

Kosten en vergoedingen: Naast de rente kunnen er ook andere kosten en vergoedingen verbonden zijn aan kredietverstrekking, zoals administratiekosten, verzekeringen of boetes bij vroegtijdige aflossing. Zorg ervoor dat u deze kosten begrijpt voordat u een lening afsluit.

Kredietverstrekking kan een waardevol instrument zijn om uw financiële doelen te bereiken, maar het is belangrijk om verantwoordelijkheid te nemen bij het aangaan van leningen. Zorg ervoor dat u de voorwaarden begrijpt, vergelijk verschillende opties en neem alleen leningen op die binnen uw budget passen.

Raadpleeg altijd een financieel adviseur of professional voordat u belangrijke financiële beslissingen neemt om ervoor te zorgen dat u de beste keuzes maakt op basis van uw individuele situatie.

5 Belangrijke Tips voor Kredietverstrekking: Kosten, Vergelijking, Soorten Leningen, Vereisten en Betalingen

- Zorg ervoor dat je volledig op de hoogte bent van alle kosten en tarieven die verbonden zijn aan het verstrekken van een lening.

- Vergelijk verschillende kredietverstrekkers om de beste optie te vinden voor jouw situatie.

- Wees goed geïnformeerd over de verschillende soorten leningen, zoals persoonlijke leningen, hypotheken of bedrijfskredieten.

- Controleer of je aan de vereisten voldoet voordat je een lening aanvraagt bij een kredietverstrekker.

- Zorg ervoor dat je regelmatig betaling doet om schuldproblemen te voorkomen en je credit score positief te houden.

Zorg ervoor dat je volledig op de hoogte bent van alle kosten en tarieven die verbonden zijn aan het verstrekken van een lening.

Wanneer je een lening afsluit, is het van groot belang om volledig op de hoogte te zijn van alle kosten en tarieven die ermee gemoeid zijn. Het is essentieel om transparantie te hebben over de financiële verplichtingen die gepaard gaan met kredietverstrekking.

Bij het verstrekken van een lening kunnen er verschillende kosten en tarieven in rekening worden gebracht, naast de rente die je moet betalen. Het is belangrijk om deze kosten en tarieven zorgvuldig te begrijpen voordat je akkoord gaat met een leningsovereenkomst.

Enkele veelvoorkomende kosten en tarieven die verbonden kunnen zijn aan het verstrekken van een lening zijn:

- Administratiekosten: Dit zijn kosten die in rekening worden gebracht voor het verwerken van je leningsaanvraag. Het kan gaan om administratieve taken zoals het controleren van je documenten, het opstellen van contracten en andere gerelateerde procedures.

- Verzekeringen: Sommige kredietverstrekkers kunnen verzekeringen aanbieden als onderdeel van de leningsovereenkomst. Deze verzekeringen kunnen bijvoorbeeld betalingsbescherming bieden in geval van ziekte, werkloosheid of overlijden. Het is belangrijk om te begrijpen welke verzekeringspolissen worden aangeboden en wat de kosten hiervan zijn.

- Boetes bij vroegtijdige aflossing: Als je ervoor kiest om je lening eerder af te lossen dan de afgesproken termijn, kunnen er boetes in rekening worden gebracht. Deze boetes worden vaak berekend als een percentage van het openstaande bedrag of als een vast bedrag. Het is belangrijk om te weten welke boetes van toepassing zijn en hoeveel ze bedragen.

Door volledig op de hoogte te zijn van alle kosten en tarieven die verbonden zijn aan het verstrekken van een lening, kun je beter geïnformeerde financiële beslissingen nemen. Neem de tijd om de leningsovereenkomst zorgvuldig door te lezen en eventuele vragen te stellen voordat je akkoord gaat. Zo voorkom je verrassingen en kun je de financiële verplichtingen beter beheren.

Onthoud dat het altijd verstandig is om advies in te winnen bij een financieel adviseur of professional voordat je belangrijke financiële beslissingen neemt, met name bij het afsluiten van leningen. Zij kunnen je helpen bij het begrijpen van alle kosten en tarieven, evenals bij het vinden van de beste leningsoptie die past bij jouw individuele behoeften en financiële situatie.

Vergelijk verschillende kredietverstrekkers om de beste optie te vinden voor jouw situatie.

Bij het overwegen van kredietverstrekking is het essentieel om verschillende kredietverstrekkers te vergelijken voordat je een definitieve beslissing neemt. Elke kredietverstrekker heeft zijn eigen voorwaarden, rentetarieven en terugbetalingsplannen, dus door een vergelijking te maken kun je de beste optie vinden die past bij jouw specifieke situatie.

Een van de belangrijkste aspecten om te vergelijken is de rentevoet. De rentevoet bepaalt hoeveel je uiteindelijk betaalt voor jouw lening. Verschillende kredietverstrekkers kunnen verschillende rentetarieven aanbieden, afhankelijk van factoren zoals jouw kredietwaardigheid en het type lening dat je nodig hebt. Door deze tarieven te vergelijken, kun je geld besparen door te kiezen voor de kredietverstrekker met de meest gunstige rentevoet.

Daarnaast is het belangrijk om ook naar de terugbetalingsvoorwaarden te kijken. Hoe lang duurt de lening? Moet je maandelijkse betalingen doen of zijn er andere flexibele opties beschikbaar? Door deze voorwaarden te vergelijken, kun je een beter inzicht krijgen in welke kredietverstrekker het beste past bij jouw financiële situatie en behoeften.

Het vergelijken van verschillende kredietverstrekkers kan ook helpen om eventuele extra kosten en vergoedingen te identificeren. Sommige kredietverstrekkers kunnen administratiekosten, verzekeringen of boetes bij vroegtijdige aflossing in rekening brengen. Door deze kosten te vergelijken, kun je een weloverwogen beslissing nemen en onaangename verrassingen vermijden.

Het vergelijken van kredietverstrekkers kan tijdrovend zijn, maar het is de moeite waard om de beste optie te vinden die past bij jouw situatie. Het kan je helpen om geld te besparen, de juiste voorwaarden te krijgen en uiteindelijk een weloverwogen financiële beslissing te nemen.

Onthoud dat het altijd verstandig is om advies in te winnen bij een financieel adviseur of professional voordat je belangrijke financiële beslissingen neemt. Zij kunnen jou helpen bij het begrijpen van de verschillende opties en jou begeleiden naar de beste keuze op basis van jouw individuele situatie.

Een goede kennis van de verschillende soorten leningen is essentieel bij het overwegen van kredietverstrekking. Of u nu op zoek bent naar een persoonlijke lening, een hypotheek of een bedrijfskrediet, het is belangrijk om goed geïnformeerd te zijn over de verschillende opties die beschikbaar zijn.

Persoonlijke leningen zijn vaak geschikt voor individuele behoeften zoals schuldaflossing, medische kosten of reisuitgaven. Deze leningen hebben meestal vaste rentetarieven en aflossingsplannen die passen bij uw financiële situatie.

Een hypotheek is een lening die wordt gebruikt om onroerend goed, zoals een huis, te financieren. Het is belangrijk om de verschillende soorten hypotheken te begrijpen, zoals vaste rente of variabele rente, en om de voorwaarden zorgvuldig te bestuderen voordat u zich committeert aan een hypotheek.

Voor bedrijven kan kredietverstrekking in de vorm van zakelijke leningen helpen bij het financieren van bedrijfsactiviteiten, zoals het aanschaffen van apparatuur of het uitbreiden van het bedrijf. Het is belangrijk om de specifieke behoeften van uw bedrijf in overweging te nemen en te zoeken naar flexibele terugbetalingsvoorwaarden die passen bij uw cashflow.

Door goed geïnformeerd te zijn over de verschillende soorten leningen kunt u weloverwogen beslissingen nemen en kiezen voor de juiste financieringsmogelijkheden die passen bij uw behoeften. Het vergelijken van rentetarieven, terugbetalingsvoorwaarden en andere voorwaarden kan u helpen de beste keuze te maken en financiële risico’s te minimaliseren.

Raadpleeg altijd een financieel adviseur of professional voordat u belangrijke financiële beslissingen neemt. Zij kunnen u helpen de juiste lening te kiezen op basis van uw individuele situatie en u begeleiden bij het proces van kredietverstrekking. Wees goed geïnformeerd en maak verstandige keuzes als het gaat om leningen, zodat u uw financiële doelen kunt bereiken zonder onnodige risico’s te nemen.

Controleer of je aan de vereisten voldoet voordat je een lening aanvraagt bij een kredietverstrekker.

Het aanvragen van een lening bij een kredietverstrekker kan een belangrijke stap zijn om je financiële doelen te bereiken. Of je nu van plan bent om een huis te kopen, een bedrijf te starten of andere grote uitgaven te doen, het is essentieel om ervoor te zorgen dat je aan de vereisten voldoet voordat je de aanvraag indient.

Elke kredietverstrekker heeft specifieke criteria en vereisten waaraan potentiële leners moeten voldoen. Deze criteria kunnen betrekking hebben op verschillende aspecten, zoals inkomen, werkgeschiedenis, kredietwaardigheid en leeftijd. Het is belangrijk om deze vereisten grondig te onderzoeken voordat je je aanvraag indient.

Door vooraf te controleren of je aan de vereisten voldoet, kun je kostbare tijd en moeite besparen. Het voorkomt dat je tijd verspilt aan het invullen van uitgebreide aanvraagformulieren en het indienen van documenten als je toch niet in aanmerking komt voor de lening.

Daarnaast kan het ook helpen om teleurstellingen te voorkomen. Als blijkt dat je niet aan de vereisten voldoet, kun je jouw financiële situatie verbeteren voordat je opnieuw een leningaanvraag indient. Dit kan bijvoorbeeld inhouden dat je werkt aan het verbeteren van jouw kredietwaardigheid, het verhogen van jouw inkomen of het stabiliseren van jouw werkgeschiedenis.

Het is ook belangrijk om te onthouden dat het aanvragen van meerdere leningen tegelijkertijd jouw kredietwaardigheid negatief kan beïnvloeden. Elke leningaanvraag wordt namelijk geregistreerd en kan worden gezien als een potentiële financiële verplichting. Als je niet aan de vereisten voldoet en meerdere afwijzingen ontvangt, kan dit een negatieve invloed hebben op jouw kredietprofiel.

Kortom, voordat je een lening aanvraagt bij een kredietverstrekker, is het raadzaam om zorgvuldig de vereisten te controleren. Zorg ervoor dat je aan de gestelde criteria voldoet en neem indien nodig stappen om jouw financiële situatie te verbeteren voordat je een aanvraag indient. Dit zal je helpen om efficiënter met jouw tijd om te gaan, teleurstellingen te voorkomen en jouw kansen op goedkeuring te vergroten.

Zorg ervoor dat je regelmatig betaling doet om schuldproblemen te voorkomen en je credit score positief te houden.

Een van de belangrijkste tips bij kredietverstrekking is om ervoor te zorgen dat je regelmatig betalingen doet. Waarom is dit zo belangrijk? Het doen van tijdige betalingen helpt niet alleen om schuldproblemen te voorkomen, maar het heeft ook een positief effect op je credit score.

Wanneer je een lening afsluit of gebruik maakt van krediet, zoals een creditcard, houdt de geldschieter bij hoe goed je je financiële verplichtingen nakomt. Dit wordt geregistreerd in jouw credit score, een cijfer dat aangeeft hoe kredietwaardig je bent. Een goede credit score opent deuren naar gunstigere rentetarieven en voorwaarden bij toekomstige leningen.

Door regelmatig betalingen te doen, laat je zien dat je verantwoordelijk omgaat met jouw financiële verplichtingen. Het toont aan dat je in staat bent om op tijd terug te betalen en geeft geldschieters vertrouwen in jou als lener. Dit kan resulteren in een hogere credit score en meer financiële mogelijkheden in de toekomst.

Daarentegen kunnen gemiste of late betalingen negatieve gevolgen hebben voor jouw credit score. Het kan leiden tot hogere rentetarieven, beperkte toegang tot krediet en zelfs problemen bij het verkrijgen van leningen of hypotheekgoedkeuring.

Om schuldproblemen te voorkomen en jouw credit score positief te houden, is het dus essentieel om regelmatig betalingen te doen. Stel automatische betalingen in of maak een herinneringssysteem om ervoor te zorgen dat je nooit een betaling mist. Houd jouw uitgaven en budget goed in de gaten, zodat je altijd voldoende geld hebt om aan jouw financiële verplichtingen te voldoen.

Kredietverstrekking kan een waardevol instrument zijn, maar het is belangrijk om verantwoordelijkheid te nemen bij het gebruik ervan. Door regelmatig betalingen te doen, bescherm je niet alleen jouw financiële stabiliteit, maar behoud je ook een positieve credit score die jou in de toekomst ten goede zal komen.