aug 8, 2024

door atiyasolutions

beheren financiën, budget, consolideren leningen, financiële gezondheid, financiële oplossing, goedkope, goedkope persoonlijke lening, individuele behoeften, kosten, kredietverstrekkers, kredietwaardigheid, maandelijkse betaling, onderzoek, persoonlijke lening, planning, rentevoet, totale kosten over looptijd lening

Artikel: Goedkope Persoonlijke Lening

Goedkope Persoonlijke Lening: Financiële Opties voor Individuele Behoeften

Een persoonlijke lening kan een handige financiële oplossing zijn voor individuen die behoefte hebben aan extra geld voor diverse doeleinden, zoals het consolideren van schulden, het financieren van een bruiloft of het doen van verbouwingen aan hun huis. Het is echter belangrijk om te streven naar een goedkope persoonlijke lening om onnodige kosten te vermijden.

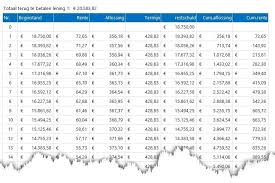

Er zijn verschillende factoren waarmee rekening moet worden gehouden bij het zoeken naar een goedkope persoonlijke lening. Allereerst is de rentevoet van cruciaal belang. Hoe lager de rentevoet, hoe minder u uiteindelijk zult betalen over de looptijd van de lening. Vergelijk daarom verschillende kredietverstrekkers om de beste rentevoet te vinden die past bij uw financiële situatie.

Daarnaast is het belangrijk om rekening te houden met eventuele bijkomende kosten, zoals administratiekosten of verzekeringen. Deze kunnen de totale kosten van de lening aanzienlijk verhogen. Zorg ervoor dat u alle voorwaarden en kosten begrijpt voordat u zich verbindt tot een persoonlijke lening.

Een andere manier om een goedkope persoonlijke lening te verkrijgen, is door uw kredietwaardigheid te verbeteren. Een goede kredietgeschiedenis en een stabiel inkomen kunnen resulteren in gunstigere voorwaarden en lagere rentetarieven. Neem daarom stappen om uw financiële gezondheid te verbeteren voordat u een lening aanvraagt.

Kortom, het vinden van een goedkope persoonlijke lening vereist wat onderzoek en planning, maar kan aanzienlijk helpen bij het beheren van uw financiën op lange termijn. Wees proactief en vergelijk verschillende opties om de beste deal te vinden die past bij uw individuele behoeften en budget.

Voordelen van een Goedkope Persoonlijke Lening: Lagere Kosten en Meer Financiële Flexibiliteit

- Lagere totale kosten over de looptijd van de lening.

- Meer financiële flexibiliteit om persoonlijke doelen te bereiken.

- Mogelijkheid om meerdere bestaande leningen te consolideren en één betaalbare maandelijkse betaling te hebben.

- Gunstige rentetarieven die uw financiële last verminderen.

- Eenvoudigere budgettering met vaste maandelijkse aflossingen.

- Snelle goedkeuring en uitbetaling van het geleende bedrag voor urgente financiële behoeften.

- Verbeterde kredietwaardigheid door tijdige terugbetaling van de lening, wat gunstig kan zijn voor toekomstige financieringsmogelijkheden.

- Mogelijkheid om een goedkope persoonlijke lening online aan te vragen, wat het proces gemakkelijk en handig maakt.

Zeven Nadelen van een Goedkope Persoonlijke Lening

- Lagere rentetarieven kunnen vaak gepaard gaan met strikte voorwaarden.

- Goedkope leningen kunnen beperkt zijn in termen van beschikbare bedragen.

- Sommige kredietverstrekkers brengen verborgen kosten in rekening die de lening duurder maken.

- Het afsluiten van een goedkope persoonlijke lening kan uw kredietwaardigheid beïnvloeden.

- Bij sommige goedkope leningen is het verplicht om extra verzekeringen af te sluiten.

- De looptijd van goedkope leningen kan korter zijn, waardoor de maandelijkse aflossingen hoger uitvallen.

- Er kunnen boetes of kosten verbonden zijn aan vervroegde terugbetaling van een goedkope persoonlijke lening.

Lagere totale kosten over de looptijd van de lening.

Een belangrijk voordeel van een goedkope persoonlijke lening is dat het kan leiden tot lagere totale kosten over de looptijd van de lening. Met een lagere rentevoet en minder bijkomende kosten kunnen individuen aanzienlijk besparen op de totale terugbetalingsbedragen. Dit betekent dat zij uiteindelijk minder geld hoeven terug te betalen dan wanneer zij hadden gekozen voor een duurdere lening. Door te kiezen voor een goedkope persoonlijke lening kunnen mensen hun financiën efficiënt beheren en tegelijkertijd hun doelen bereiken zonder onnodige extra kosten.

Meer financiële flexibiliteit om persoonlijke doelen te bereiken.

Een van de voordelen van een goedkope persoonlijke lening is dat het meer financiële flexibiliteit biedt om persoonlijke doelen te bereiken. Door toegang te hebben tot extra geld tegen gunstige voorwaarden, kunnen individuen hun ambities realiseren, zoals het volgen van een opleiding, het starten van een eigen bedrijf of het renoveren van hun woning. Een goedkope persoonlijke lening stelt mensen in staat om hun financiële doelen te verwezenlijken zonder directe druk op hun budget, waardoor ze meer controle hebben over hun financiële toekomst.

Mogelijkheid om meerdere bestaande leningen te consolideren en één betaalbare maandelijkse betaling te hebben.

Een van de voordelen van een goedkope persoonlijke lening is de mogelijkheid om meerdere bestaande leningen te consolideren en slechts één betaalbare maandelijkse betaling te hebben. Door verschillende leningen samen te voegen in één overzichtelijke lening, kunt u uw financiën stroomlijnen en het beheer ervan vereenvoudigen. Dit kan leiden tot een lagere totale rentelast en maakt het gemakkelijker om bij te houden welke betalingen moeten worden gedaan. Op die manier biedt een goedkope persoonlijke lening niet alleen financiële verlichting, maar ook meer overzicht en controle over uw budget.

Gunstige rentetarieven die uw financiële last verminderen.

Een van de voordelen van een goedkope persoonlijke lening zijn de gunstige rentetarieven die uw financiële last aanzienlijk kunnen verminderen. Door te profiteren van lage rentevoeten kunt u geld lenen tegen lagere kosten, waardoor u minder terugbetaalt over de looptijd van de lening. Dit kan u helpen om uw financiële situatie beter te beheren en meer flexibiliteit te bieden bij het aflossen van de lening, waardoor u meer ruimte heeft voor andere uitgaven of spaardoelen.

Eenvoudigere budgettering met vaste maandelijkse aflossingen.

Een van de voordelen van een goedkope persoonlijke lening is dat het zorgt voor eenvoudigere budgettering dankzij vaste maandelijkse aflossingen. Met een vast aflossingsbedrag weet u precies hoeveel geld er elke maand uit uw budget gaat voor de lening, waardoor u uw financiën beter kunt plannen en beheren. Dit biedt gemoedsrust en stabiliteit, omdat u niet voor verrassingen komt te staan met schommelende aflossingsbedragen. Het helpt u om uw financiële verplichtingen op lange termijn effectief te beheren en uw budget in evenwicht te houden.

Snelle goedkeuring en uitbetaling van het geleende bedrag voor urgente financiële behoeften.

Een belangrijk voordeel van een goedkope persoonlijke lening is de snelle goedkeuring en uitbetaling van het geleende bedrag, wat ideaal is voor urgente financiële behoeften. In noodsituaties waarbij directe financiële ondersteuning nodig is, kan een persoonlijke lening snel worden verwerkt en het geld binnen korte tijd op uw rekening worden gestort. Dit stelt individuen in staat om onmiddellijk in te spelen op onverwachte kosten of dringende financiële verplichtingen, waardoor ze gemoedsrust en financiële stabiliteit krijgen in tijden van nood.

Verbeterde kredietwaardigheid door tijdige terugbetaling van de lening, wat gunstig kan zijn voor toekomstige financieringsmogelijkheden.

Een van de voordelen van een goedkope persoonlijke lening is dat het tijdig terugbetalen van de lening kan leiden tot een verbeterde kredietwaardigheid. Door de lening op een consistente en tijdige manier af te lossen, toont u aan kredietverstrekkers dat u een betrouwbare en verantwoordelijke lener bent. Een positieve kredietgeschiedenis kan gunstig zijn voor toekomstige financieringsmogelijkheden, zoals het verkrijgen van lagere rentetarieven of het gemakkelijker goedkeuren van nieuwe leningen. Het opbouwen van een goede reputatie als lener kan u helpen om uw financiële doelen te bereiken en uw algehele financiële gezondheid te verbeteren.

Mogelijkheid om een goedkope persoonlijke lening online aan te vragen, wat het proces gemakkelijk en handig maakt.

Een van de voordelen van een goedkope persoonlijke lening is de mogelijkheid om deze online aan te vragen, wat het proces gemakkelijk en handig maakt. Door online leningen aan te vragen, kunnen individuen in hun eigen tempo en op hun gemak de benodigde informatie verstrekken, documenten uploaden en de aanvraag indienen zonder fysiek naar een bank of kredietverstrekker te hoeven gaan. Dit bespaart tijd en moeite, waardoor het hele proces efficiënter wordt en mensen snel toegang kunnen krijgen tot de financiële middelen die ze nodig hebben.

Lagere rentetarieven kunnen vaak gepaard gaan met strikte voorwaarden.

Het nadeel van goedkope persoonlijke leningen met lagere rentetarieven is dat deze vaak gepaard kunnen gaan met strikte voorwaarden. Kredietverstrekkers kunnen eisen stellen aan zekerheden, zoals het hebben van een hoog inkomen, een goede kredietgeschiedenis of het afsluiten van aanvullende verzekeringen. Deze strenge voorwaarden kunnen het moeilijker maken voor sommige individuen om in aanmerking te komen voor de lening, waardoor de toegankelijkheid ervan beperkt wordt. Het is daarom belangrijk om alle voorwaarden zorgvuldig te overwegen en te begrijpen voordat men zich verbindt tot een goedkope persoonlijke lening met lage rentetarieven.

Goedkope leningen kunnen beperkt zijn in termen van beschikbare bedragen.

Een nadeel van goedkope persoonlijke leningen is dat ze beperkt kunnen zijn in termen van de beschikbare bedragen die kunnen worden geleend. Omdat kredietverstrekkers lagere rentetarieven aanbieden, kunnen ze geneigd zijn om kleinere leningen te verstrekken om hun risico te beperken en ervoor te zorgen dat ze nog steeds winstgevend blijven. Dit kan een belemmering vormen voor individuen die een aanzienlijk bedrag nodig hebben en mogelijk moeten zoeken naar alternatieve financieringsmogelijkheden die beter aansluiten bij hun financiële behoeften. Het is daarom belangrijk om de beschikbare leningsopties zorgvuldig te overwegen en te evalueren of een goedkope persoonlijke lening voldoende financiële ondersteuning biedt voor het beoogde doel.

Sommige kredietverstrekkers brengen verborgen kosten in rekening die de lening duurder maken.

Sommige kredietverstrekkers brengen verborgen kosten in rekening die de lening duurder maken. Het is belangrijk voor leningnemers om zich bewust te zijn van deze mogelijke valkuil bij het afsluiten van een goedkope persoonlijke lening. Deze verborgen kosten kunnen variëren van administratiekosten tot kosten voor verzekeringen of andere extra’s die niet altijd duidelijk worden gecommuniceerd. Het is daarom essentieel om de kleine lettertjes te lezen en alle voorwaarden zorgvuldig te controleren voordat men zich verbindt tot een leningsovereenkomst, om onaangename verrassingen en onverwachte financiële lasten te voorkomen.

Het afsluiten van een goedkope persoonlijke lening kan uw kredietwaardigheid beïnvloeden.

Het afsluiten van een goedkope persoonlijke lening kan uw kredietwaardigheid beïnvloeden doordat het nieuwe schulden toevoegt aan uw financiële verplichtingen. Hoewel het verleidelijk kan zijn om een goedkope lening aan te gaan voor directe financiële behoeften, kan dit resulteren in een hogere schuld-inkomen verhouding en mogelijk een negatieve invloed hebben op uw credit score. Het is daarom belangrijk om zorgvuldig te overwegen of de voordelen van de lening opwegen tegen de potentiële impact op uw kredietprofiel en financiële stabiliteit op lange termijn.

Bij sommige goedkope leningen is het belangrijk om op te merken dat het verplicht kan zijn om extra verzekeringen af te sluiten. Hoewel de lening zelf misschien een lage rentevoet heeft, kunnen de kosten van deze verplichte verzekeringen de totale kosten van de lening aanzienlijk verhogen. Het is daarom essentieel voor leners om alle voorwaarden en bijkomende kosten zorgvuldig te onderzoeken voordat ze zich verbinden tot een goedkope persoonlijke lening. Het afsluiten van onnodige of dure verzekeringen kan leiden tot financiële lasten die niet in verhouding staan tot de voordelen van de lening, waardoor het uiteindelijk geen voordelige optie meer is.

De looptijd van goedkope leningen kan korter zijn, waardoor de maandelijkse aflossingen hoger uitvallen.

Een nadeel van goedkope persoonlijke leningen is dat de looptijd ervan vaak korter kan zijn, wat resulteert in hogere maandelijkse aflossingen. Hoewel een kortere looptijd op het eerste gezicht gunstig lijkt vanwege minder rentekosten, kan het voor sommige leners moeilijker zijn om de hogere maandelijkse betalingen te dragen. Dit kan leiden tot financiële druk en mogelijk tot betalingsproblemen als het budget van de lener niet flexibel genoeg is om de verhoogde aflossingen aan te kunnen. Het is daarom belangrijk voor leners om zorgvuldig te overwegen of zij comfortabel kunnen voldoen aan de hogere maandelijkse verplichtingen voordat zij zich verbinden tot een goedkope persoonlijke lening met een korte looptijd.

Er kunnen boetes of kosten verbonden zijn aan vervroegde terugbetaling van een goedkope persoonlijke lening.

Een nadeel van een goedkope persoonlijke lening is dat er boetes of kosten verbonden kunnen zijn aan vervroegde terugbetaling. Hoewel het aantrekkelijk kan zijn om een lening sneller af te lossen om rentekosten te besparen, kunnen sommige kredietverstrekkers extra kosten in rekening brengen als u de lening eerder wilt aflossen dan overeengekomen. Deze boetes of kosten kunnen de initiële besparingen van een goedkope lening tenietdoen en moeten daarom zorgvuldig worden overwogen bij het afsluiten van een persoonlijke lening. Het is belangrijk om de voorwaarden met betrekking tot vervroegde terugbetaling grondig door te nemen voordat u zich verbindt tot een leningovereenkomst.