apr 1, 2025

door atiyasolutions

afbetalingstermijn, autoleningen, budgettering, doorlopend krediet, financiële beslissing, financiële doelen, financiële stabiliteit, geld lenen, hypothecaire leningen, inkomen, kredietgeschiedenis, lening, lening aangaan, lening aanvragen, lening afsluiten, persoonlijke leningen, rentevoet, soorten leningen, uitgaven, voorwaarden

Het aangaan van een lening: Alles wat u moet weten

Het aangaan van een lening: Alles wat u moet weten

Een lening aangaan kan een belangrijke financiële beslissing zijn die invloed heeft op uw toekomstige financiële situatie. Of u nu geld nodig heeft voor een nieuwe auto, huisrenovaties of om onverwachte kosten te dekken, het is essentieel om goed geïnformeerd te zijn voordat u een lening afsluit.

Soorten leningen

Er zijn verschillende soorten leningen beschikbaar, elk met hun eigen voorwaarden en rentetarieven. Enkele veelvoorkomende leningen zijn:

- Hypothecaire leningen: gebruikt voor de aankoop van onroerend goed.

- Autoleningen: specifiek bedoeld voor de financiering van een voertuig.

- Persoonlijke leningen: flexibele leningen die voor diverse doeleinden kunnen worden gebruikt.

- Doorlopend krediet: een flexibele vorm van lenen waarbij u tot een bepaald bedrag kunt opnemen en aflossen.

Belangrijke overwegingen

Voordat u een lening aangaat, is het belangrijk om enkele cruciale zaken te overwegen:

- Rentevoet: Vergelijk rentetarieven bij verschillende kredietverstrekkers om de meest gunstige optie te vinden.

- Afbetalingstermijn: Bepaal hoelang u wilt doen over het terugbetalen van de lening en kies een termijn die past bij uw financiële situatie.

- Voorwaarden: Lees de voorwaarden van de lening zorgvuldig door om verrassingen te voorkomen.

- Budgettering: Zorg ervoor dat u de maandelijkse aflossingen kunt betalen zonder uw financiën in gevaar te brengen.

Lening aanvragen

Het aanvragen van een lening vereist meestal het invullen van aanvraagformulieren en het verstrekken van relevante documentatie, zoals identiteitsbewijzen en inkomensgegevens. Zodra uw aanvraag is goedgekeurd, ontvangt u de voorwaarden van de lening en kunt u akkoord gaan met de overeenkomst voordat het geld wordt gestort op uw rekening.

Zorg ervoor dat u zich volledig bewust bent van alle aspecten rondom het aangaan van een lening voordat u zich verbindt. Door verstandig te lenen en goed geïnformeerd te zijn, kunt u financiële stabiliteit behouden en uw doelen bereiken zonder onnodige risico’s te nemen.

23 Veelgestelde Vragen over het Aangaan van een Lening in België

- Hoeveel kan ik lenen voor 500 euro per maand?

- Wat kost 10.000 euro lenen per maand?

- Kan ik lening aangaan?

- Hoeveel geld moet je hebben om een lening te krijgen?

- Wie keurt leningen goed?

- Hoe kan ik een lening aangaan?

- Kan je een lening aangaan zonder werk?

- Kan je alleen een lening aangaan?

- Welke banken lenen aan 100 %?

- Kan je een lening afsluiten zonder vast contract?

- Wat kost het om 20.000 euro te lenen?

- Hoeveel moet je overhouden voor een lening?

- Hoe weet je of je geld kan lenen?

- Wie kan mij 1000 euro lenen?

- Hoeveel procent van je inkomen mag je lenen?

- Hoeveel moet je verdienen om een lening te krijgen?

- Wat kost het om 5000 euro te lenen?

- Kan ik alleen een lening aangaan?

- Waarom een lening aangaan?

- Wat staat de rentevoet vandaag?

- Hoe werkt een lening aangaan?

- Kan ik een lening aangaan?

- Hoeveel mag je lenen van je loon?

Hoeveel kan ik lenen voor 500 euro per maand?

Een veelgestelde vraag bij het aangaan van een lening is: “Hoeveel kan ik lenen voor 500 euro per maand?” Het maximale bedrag dat u kunt lenen, hangt af van verschillende factoren, waaronder uw inkomen, uitgaven en kredietgeschiedenis. Het is belangrijk om een realistisch beeld te hebben van uw financiële situatie en om te berekenen hoeveel u maandelijks kunt missen voor de aflossing van de lening. Het raadplegen van een financieel adviseur of kredietverstrekker kan u helpen bij het bepalen van het juiste leenbedrag dat past binnen uw budget en financiële doelen.

Wat kost 10.000 euro lenen per maand?

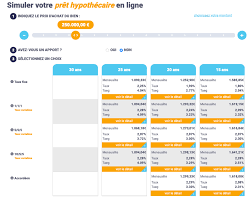

Een veelgestelde vraag over het aangaan van een lening is: “Wat kost het om 10.000 euro te lenen per maand?” De maandelijkse kosten van een lening van 10.000 euro kunnen variëren afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om een nauwkeurige berekening te maken om te bepalen hoeveel u elke maand moet terugbetalen, inclusief rente en eventuele andere kosten die aan de lening verbonden zijn. Het raadplegen van een financieel adviseur of het gebruik van online tools voor leningsimulaties kan u helpen bij het begrijpen van de totale kosten en het plannen van uw terugbetalingsstrategie.

Kan ik lening aangaan?

Een veelgestelde vraag over het aangaan van een lening is: “Kan ik een lening afsluiten?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder uw kredietgeschiedenis, financiële situatie en het type lening dat u wilt aanvragen. Kredietverstrekkers zullen uw kredietwaardigheid beoordelen om te bepalen of u in aanmerking komt voor een lening. Het is belangrijk om uw financiële situatie zorgvuldig te evalueren voordat u een lening aanvraagt en ervoor te zorgen dat u de maandelijkse aflossingen kunt betalen. Door verantwoordelijk te lenen en goed geïnformeerd te zijn over uw opties, kunt u de juiste beslissing nemen bij het aangaan van een lening.

Hoeveel geld moet je hebben om een lening te krijgen?

Een veelgestelde vraag bij het aangaan van een lening is: “Hoeveel geld moet je hebben om een lening te krijgen?” Het exacte bedrag dat u nodig heeft om een lening te verkrijgen, hangt af van verschillende factoren, waaronder het type lening, uw kredietscore, uw inkomen en de specifieke eisen van de kredietverstrekker. Over het algemeen geldt dat hoe hoger uw inkomen en kredietscore zijn, hoe groter de kans is dat u een lening kunt krijgen en tegen gunstigere voorwaarden. Het is echter belangrijk om te onthouden dat u altijd alleen moet lenen wat u zich kunt veroorloven terug te betalen, om financiële problemen in de toekomst te voorkomen.

Wie keurt leningen goed?

Het goedkeuren van leningen wordt meestal gedaan door financiële instellingen zoals banken, kredietverstrekkers of online leningmaatschappijen. Deze instellingen beoordelen de kredietwaardigheid van de aanvrager op basis van verschillende factoren, waaronder het inkomen, de kredietgeschiedenis, de schuldenlast en andere financiële verplichtingen. Door deze informatie te analyseren, bepalen zij of de aanvrager in staat is om de lening terug te betalen en of het risico van wanbetaling acceptabel is. Het goedkeuringsproces kan per instelling verschillen, maar het doel blijft altijd om verantwoorde leningen te verstrekken die zowel de geldgever als de lener beschermen.

Hoe kan ik een lening aangaan?

Een lening aangaan kan een gestructureerd proces zijn dat begint met het bepalen van uw financieringsbehoeften en het onderzoeken van verschillende kredietverstrekkers om de beste voorwaarden te vinden. Om een lening aan te vragen, moet u meestal een aanvraag indienen bij de gekozen kredietverstrekker en relevante documentatie verstrekken, zoals identiteitsbewijzen en inkomensgegevens. Na goedkeuring van uw aanvraag ontvangt u de voorwaarden van de lening en kunt u akkoord gaan voordat het geleende bedrag wordt verstrekt. Het is essentieel om de voorwaarden zorgvuldig te lezen en ervoor te zorgen dat u de maandelijkse aflossingen kunt betalen voordat u zich verbindt tot een leningsovereenkomst.

Kan je een lening aangaan zonder werk?

Ja, het is mogelijk om een lening aan te gaan zonder werk, maar het kan moeilijker zijn om goedgekeurd te worden door kredietverstrekkers. Leners die geen vast inkomen hebben, zoals werklozen of zelfstandigen, kunnen nog steeds in aanmerking komen voor bepaalde leningen op basis van andere bronnen van inkomsten, zoals uitkeringen, huurinkomsten of spaargeld. Kredietverstrekkers zullen echter strengere eisen stellen en het kan zijn dat de lening minder gunstige voorwaarden heeft, zoals hogere rentetarieven of lagere leenbedragen. Het is belangrijk om goed geïnformeerd te zijn over de mogelijke opties en om verantwoordelijk te lenen om financiële problemen te voorkomen.

Kan je alleen een lening aangaan?

Ja, het is mogelijk om alleen een lening aan te gaan. Veel kredietverstrekkers bieden individuen de mogelijkheid om zelfstandig een lening af te sluiten zonder de noodzaak van een mede-ondertekenaar of mede-lener. Of u nu op zoek bent naar een persoonlijke lening, autolening of een andere vorm van financiering, het is belangrijk om uw financiële situatie zorgvuldig te evalueren voordat u een lening aangaat. Door uw inkomsten, uitgaven en terugbetalingscapaciteit realistisch te beoordelen, kunt u verantwoordelijk beslissen of u alleen een lening wilt afsluiten en of dit past bij uw financiële doelen en behoeften.

Welke banken lenen aan 100 %?

Een veelgestelde vraag over het aangaan van een lening is: “Welke banken lenen aan 100%?” Het is belangrijk om te begrijpen dat banken doorgaans niet het volledige bedrag van een lening financieren zonder enige vorm van eigen inbreng. Hoewel sommige banken mogelijk leningen aanbieden met een hoog percentage van de aankoopprijs, is het gebruikelijk dat kredietverstrekkers verwachten dat de lener een bepaald percentage zelf financiert, bijvoorbeeld via eigen spaargeld of andere bronnen. Het is raadzaam om verschillende banken te raadplegen en hun specifieke voorwaarden te vergelijken om de meest geschikte financieringsoptie te vinden die past bij uw persoonlijke situatie.

Kan je een lening afsluiten zonder vast contract?

Ja, het is mogelijk om een lening af te sluiten zonder een vast contract. Veel kredietverstrekkers bieden leningen aan voor mensen met verschillende soorten inkomstenbronnen, zoals freelancers, zelfstandigen en mensen met tijdelijke contracten. In deze gevallen kan de kredietverstrekker andere criteria hanteren om de kredietwaardigheid van de aanvrager te beoordelen, zoals het inkomen uit verschillende bronnen, spaargeld of andere activa. Het is echter belangrijk om te onthouden dat het hebben van een vast contract vaak gunstiger kan zijn bij het aanvragen van een lening, omdat dit meer stabiliteit en zekerheid biedt voor de kredietverstrekker. Het is altijd verstandig om advies in te winnen bij verschillende kredietverstrekkers en goed onderzoek te doen voordat u besluit een lening af te sluiten zonder vast contract.

Wat kost het om 20.000 euro te lenen?

Wanneer u overweegt om 20.000 euro te lenen, is het belangrijk om rekening te houden met verschillende kosten die hiermee gepaard gaan. Naast het geleende bedrag zelf, moet u ook de rente op de lening in overweging nemen. De totale kosten van het lenen van 20.000 euro zullen afhangen van factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is verstandig om verschillende kredietverstrekkers te vergelijken om de meest gunstige voorwaarden te vinden die passen bij uw financiële situatie en budget.

Hoeveel moet je overhouden voor een lening?

Een veelgestelde vraag bij het aangaan van een lening is: hoeveel moet je overhouden voor een lening? Het is belangrijk om een zorgvuldige afweging te maken tussen het bedrag dat u maandelijks kunt besteden aan de aflossing van de lening en uw overige financiële verplichtingen. Een algemene richtlijn is om minimaal 30% van uw inkomen over te houden na het betalen van alle vaste lasten, inclusief de leningaflossingen. Op die manier kunt u onvoorziene kosten opvangen en een buffer opbouwen voor toekomstige uitgaven, waardoor u financiële stabiliteit behoudt tijdens de looptijd van de lening. Het is verstandig om realistisch te zijn over uw financiële situatie en alleen een lening aan te gaan die past binnen uw budget en comfortzone.

Hoe weet je of je geld kan lenen?

Om te bepalen of je geld kunt lenen, is het belangrijk om verschillende factoren te overwegen. Kredietverstrekkers beoordelen doorgaans je kredietgeschiedenis, inkomen, uitgaven en schulden om te bepalen of je in aanmerking komt voor een lening. Een positieve kredietgeschiedenis, een stabiel inkomen en een redelijke verhouding tussen inkomen en uitgaven kunnen je kansen vergroten om geld te lenen. Het is verstandig om je financiële situatie grondig te analyseren voordat je een lening aanvraagt en ervoor te zorgen dat je de maandelijkse aflossingen kunt dragen zonder in financiële problemen te komen.

Wie kan mij 1000 euro lenen?

Het is een veelgestelde vraag: “Wie kan mij 1000 euro lenen?” Het lenen van een specifiek bedrag zoals 1000 euro kan afhankelijk zijn van verschillende factoren, zoals uw kredietgeschiedenis, inkomen en de voorwaarden van de kredietverstrekker. Het is belangrijk om te weten dat niet alle kredietverstrekkers bereid zijn om kleine leningen zoals deze te verstrekken, maar er zijn opties beschikbaar, zoals persoonlijke leningen of kortlopende kredieten, die u kunnen helpen om het gewenste bedrag te lenen. Het is raadzaam om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig door te nemen voordat u een beslissing neemt over het aangaan van een lening van 1000 euro.

Hoeveel procent van je inkomen mag je lenen?

Een veelgestelde vraag bij het aangaan van een lening is: hoeveel procent van je inkomen mag je eigenlijk lenen? Het antwoord op deze vraag kan variëren afhankelijk van verschillende factoren, zoals het type lening, de kredietverstrekker en uw individuele financiële situatie. Over het algemeen wordt aanbevolen om niet meer dan 30% tot 40% van uw maandelijks inkomen te besteden aan aflossingen van leningen. Het is echter verstandig om een grondige budgetanalyse uit te voeren en rekening te houden met uw totale financiële verplichtingen voordat u beslist hoeveel u kunt lenen. Het is belangrijk om realistisch te blijven en ervoor te zorgen dat u comfortabel kunt voldoen aan de aflossingsverplichtingen zonder uw financiële stabiliteit in gevaar te brengen.

Hoeveel moet je verdienen om een lening te krijgen?

Een veelgestelde vraag bij het aangaan van een lening is: “Hoeveel moet je verdienen om een lening te krijgen?” Het antwoord op deze vraag kan variëren afhankelijk van verschillende factoren, zoals het type lening, de kredietverstrekker en uw individuele financiële situatie. Over het algemeen kijken kredietverstrekkers naar uw inkomstenbronnen, uitgaven en schulden om te bepalen of u in aanmerking komt voor een lening. Het hebben van een stabiel inkomen en een goede kredietgeschiedenis kan uw kansen op het verkrijgen van een lening vergroten. Het is echter belangrijk om realistisch te blijven over wat u kunt lenen en terugbetalen om financiële problemen te voorkomen.

Wat kost het om 5000 euro te lenen?

Een veelgestelde vraag over het aangaan van een lening is: “Wat kost het om 5000 euro te lenen?” De totale kosten van het lenen van 5000 euro kunnen variëren afhankelijk van factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten. Het is belangrijk om de verschillende aanbiedingen van kredietverstrekkers te vergelijken om de meest voordelige optie te vinden. Door transparant te zijn over alle kosten en voorwaarden, kunt u een weloverwogen beslissing nemen bij het afsluiten van een lening van 5000 euro.

Kan ik alleen een lening aangaan?

Het is mogelijk om alleen een lening aan te gaan, maar het is belangrijk om te onthouden dat uw individuele financiële situatie en kredietgeschiedenis van invloed kunnen zijn op de goedkeuring van de lening. Kredietverstrekkers zullen uw inkomen, uitgaven en kredietwaardigheid evalueren voordat ze beslissen of u in aanmerking komt voor een lening. Als u alleen een lening wilt aangaan, zorg er dan voor dat u voldoet aan de vereisten van de kredietverstrekker en dat u zich bewust bent van de verplichtingen die gepaard gaan met het terugbetalen van de lening. Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat het aangaan van een lening past bij uw financiële doelen en mogelijkheden.

Waarom een lening aangaan?

Het aangaan van een lening kan om verschillende redenen gerechtvaardigd zijn. Mensen sluiten vaak leningen af om grote aankopen te financieren, zoals een huis of een auto, die ze niet direct met eigen middelen kunnen bekostigen. Ook kan een lening helpen bij het consolideren van schulden of het overbruggen van financiële tekorten in noodsituaties. Het is belangrijk om echter zorgvuldig te overwegen of het aangaan van een lening de juiste keuze is, gezien de verplichtingen en kosten die ermee gepaard gaan.

Wat staat de rentevoet vandaag?

Een veelgestelde vraag bij het aangaan van een lening is: “Wat staat de rentevoet vandaag?” De rentevoet is een cruciale factor bij het afsluiten van een lening, aangezien deze bepaalt hoeveel u uiteindelijk zult betalen voor het geleende bedrag. Het is belangrijk om op de hoogte te zijn van de actuele rentetarieven, aangezien deze kunnen variëren afhankelijk van de marktomstandigheden en het type lening dat u overweegt. Door de rentevoet te kennen en te vergelijken bij verschillende kredietverstrekkers, kunt u een weloverwogen beslissing nemen en de meest gunstige leningvoorwaarden vinden die passen bij uw financiële situatie.

Hoe werkt een lening aangaan?

Wanneer u een lening aangaat, gaat u een financiële overeenkomst aan met een kredietverstrekker waarbij u een bepaald bedrag leent dat u later terugbetaalt, meestal met rente. Het proces van het aangaan van een lening begint meestal met het indienen van een aanvraag bij de kredietverstrekker, waarbij u informatie verstrekt over uw financiële situatie en het doel van de lening. De kredietverstrekker beoordeelt vervolgens uw aanvraag op basis van verschillende factoren, zoals uw inkomen, kredietgeschiedenis en de gewenste leenbedrag. Als uw aanvraag wordt goedgekeurd, ontvangt u de voorwaarden van de lening en kunt u akkoord gaan voordat het geleende bedrag wordt uitbetaald. Het is essentieel om de voorwaarden zorgvuldig te begrijpen en ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de afgesproken termijnen.

Kan ik een lening aangaan?

Ja, het is mogelijk om een lening aan te gaan, maar het is belangrijk om zorgvuldig te overwegen of dit de juiste keuze is voor uw financiële situatie. Voordat u een lening afsluit, moet u uw budget evalueren en bepalen of u de maandelijkse aflossingen kunt dragen. Het is ook verstandig om verschillende kredietverstrekkers te vergelijken om de beste rentetarieven en voorwaarden te vinden die aansluiten bij uw behoeften. Zorg ervoor dat u volledig begrijpt wat het aangaan van een lening inhoudt en wees bereid om verantwoordelijkheid te nemen voor het terugbetalen van het geleende bedrag binnen de gestelde termijnen.

Hoeveel mag je lenen van je loon?

Een veelgestelde vraag bij het aangaan van een lening is: “Hoeveel mag je lenen van je loon?” Het maximale bedrag dat u kunt lenen van uw loon wordt bepaald door verschillende factoren, waaronder uw inkomen, uitgaven, kredietgeschiedenis en de specifieke voorwaarden van de geldverstrekker. Over het algemeen wordt aanbevolen om niet meer dan een derde van uw maandelijkse inkomen te besteden aan leningaflossingen om financiële problemen te voorkomen. Het is verstandig om een realistische kijk te hebben op uw financiële situatie en een lening af te stemmen op wat u comfortabel kunt terugbetalen, rekening houdend met uw andere financiële verplichtingen.