De voor- en nadelen van lenen zonder eigen inbreng: een diepgaande analyse

Lenen zonder eigen inbreng: is het verstandig?

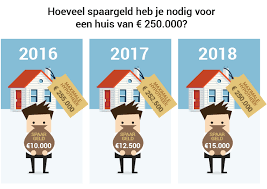

Veel mensen die een grote aankoop willen doen, zoals het kopen van een huis of een auto, worden geconfronteerd met de vraag of ze kunnen lenen zonder eigen inbreng. Het idee van lenen zonder zelf geld in te brengen kan aantrekkelijk lijken, maar is het ook verstandig?

Lenen zonder eigen inbreng betekent dat u het volledige bedrag leent dat u nodig heeft, zonder zelf een deel van het geld bij te dragen. Dit kan betekenen dat u geen spaargeld hoeft te gebruiken voor de aankoop, maar het brengt ook risico’s met zich mee.

Een van de belangrijkste risico’s van lenen zonder eigen inbreng is dat u mogelijk meer rente moet betalen. Geldverstrekkers zien leningen zonder eigen inbreng vaak als riskanter, waardoor ze hogere rentetarieven kunnen hanifantere.

Bovendien kan het ontbreken van een eigen inbreng uw financiële flexibiliteit beperken. Als u bijvoorbeeld onverwachte kosten heeft of uw inkomen daalt, kunt u moeite hebben om aan uw betalingsverplichtingen te voldoen als al uw geld al naar de lening gaat.

Voordat u besluit om te lenen zonder eigen inbreng, is het belangrijk om een grondige analyse te maken van uw financiële situatie en alle mogelijke opties te overwegen. Overweeg ook om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat u weloverwogen beslissingen neemt.

Kortom, lenen zonder eigen inbreng kan in sommige gevallen aantrekkelijk lijken, maar het brengt ook risico’s met zich mee. Weeg alle voor- en nadelen zorgvuldig af voordat u deze belangrijke financiële beslissing neemt.

8 Tips voor Lenen zonder Eigen Inbreng in België

- Zoek naar leningen met een lage rente om de kosten te minimaliseren.

- Vergelijk verschillende kredietverstrekkers om de beste voorwaarden te vinden.

- Let op eventuele extra kosten, zoals administratiekosten of verzekeringen.

- Zorg ervoor dat je de lening op tijd en volgens afspraak terugbetaalt om extra kosten te vermijden.

- Wees realistisch over hoeveel je kunt lenen en terugbetalen zonder eigen inbreng.

- Informeer jezelf goed over de voorwaarden en risico’s van lenen zonder eigen inbreng.

- Overweeg alternatieve financieringsmogelijkheden, zoals crowdfunding of peer-to-peer leningen.

- Raadpleeg een financieel adviseur als je twijfels hebt over lenen zonder eigen inbreng.

Zoek naar leningen met een lage rente om de kosten te minimaliseren.

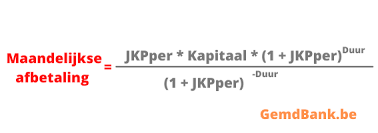

Zoek naar leningen met een lage rente om de kosten te minimaliseren wanneer u overweegt om te lenen zonder eigen inbreng. Een lage rente kan aanzienlijk bijdragen aan het beperken van de totale kosten van de lening, waardoor u uiteindelijk minder terugbetaalt. Het vergelijken van verschillende leningsopties en het kiezen van een lening met gunstige voorwaarden en een lage rente kan u helpen om financieel verstandige beslissingen te nemen en uw financiële lasten te verminderen.

Vergelijk verschillende kredietverstrekkers om de beste voorwaarden te vinden.

Het is verstandig om verschillende kredietverstrekkers te vergelijken wanneer u overweegt om te lenen zonder eigen inbreng. Door de voorwaarden en rentetarieven van verschillende kredietverstrekkers te vergelijken, kunt u de beste deal vinden die past bij uw financiële situatie. Het vergelijken van kredietverstrekkers stelt u in staat om de kosten en risico’s van lenen zonder eigen inbreng goed af te wegen en een weloverwogen beslissing te nemen die het meest gunstig is voor u op lange termijn.

Let op eventuele extra kosten, zoals administratiekosten of verzekeringen.

Bij het overwegen van lenen zonder eigen inbreng is het belangrijk om aandacht te besteden aan eventuele extra kosten, zoals administratiekosten of verzekeringen. Deze bijkomende kosten kunnen vaak over het hoofd worden gezien, maar kunnen aanzienlijk bijdragen aan de totale kosten van de lening. Het is verstandig om een volledig beeld te hebben van alle mogelijke kosten die gepaard gaan met de lening, zodat u niet voor verrassingen komt te staan en een weloverwogen beslissing kunt nemen.

Zorg ervoor dat je de lening op tijd en volgens afspraak terugbetaalt om extra kosten te vermijden.

Zorg ervoor dat je de lening op tijd en volgens afspraak terugbetaalt om extra kosten te vermijden. Het naleven van de afgesproken betalingsvoorwaarden is essentieel bij lenen zonder eigen inbreng, aangezien het niet voldoen aan de betalingsverplichtingen kan leiden tot boetes, verhoogde rentetarieven en andere financiële consequenties. Door verantwoordelijkheid te nemen voor je lening en ervoor te zorgen dat je tijdig terugbetaalt, kun je onnodige extra kosten voorkomen en je financiële gezondheid beschermen.

Wees realistisch over hoeveel je kunt lenen en terugbetalen zonder eigen inbreng.

Het is essentieel om realistisch te zijn over hoeveel je kunt lenen en terugbetalen zonder eigen inbreng. Het is verleidelijk om het volledige bedrag te lenen dat je nodig hebt, maar het is belangrijk om een grondige analyse te maken van je financiële situatie en je terugbetalingscapaciteit realistisch in te schatten. Door verstandig te lenen en alleen te lenen wat je redelijkerwijs kunt terugbetalen, voorkom je financiële problemen op de lange termijn en zorg je voor een gezonde financiële toekomst.

Informeer jezelf goed over de voorwaarden en risico’s van lenen zonder eigen inbreng.

Het is essentieel om jezelf goed te informeren over de voorwaarden en risico’s van lenen zonder eigen inbreng. Door een grondig begrip te hebben van de mogelijke gevolgen en verplichtingen die gepaard gaan met deze vorm van lenen, kun je weloverwogen beslissingen nemen en financiële verrassingen vermijden. Het is raadzaam om advies in te winnen bij financiële experts en alle beschikbare informatie zorgvuldig te evalueren voordat je de stap zet om te lenen zonder eigen inbreng.

Overweeg alternatieve financieringsmogelijkheden, zoals crowdfunding of peer-to-peer leningen.

Overweeg alternatieve financieringsmogelijkheden, zoals crowdfunding of peer-to-peer leningen, wanneer u overweegt om te lenen zonder eigen inbreng. Deze financieringsmethoden kunnen een interessant alternatief bieden voor traditionele leningen van banken. Bij crowdfunding kunt u bijvoorbeeld geld inzamelen bij een groep investeerders die geïnteresseerd zijn in uw project of bedrijfsidee. Peer-to-peer leningen verbinden individuele kredietnemers direct met geldschieters, waardoor er vaak flexibelere voorwaarden en lagere rentetarieven mogelijk zijn. Het verkennen van deze alternatieven kan u helpen om een financiële oplossing te vinden die beter past bij uw behoeften en situatie.

Raadpleeg een financieel adviseur als je twijfels hebt over lenen zonder eigen inbreng.

Raadpleeg een financieel adviseur als je twijfels hebt over lenen zonder eigen inbreng. Een financieel adviseur kan je helpen om een goed inzicht te krijgen in de mogelijke risico’s en voordelen van lenen zonder eigen inbreng, en kan je adviseren over de beste aanpak op basis van jouw specifieke financiële situatie. Het is verstandig om professioneel advies in te winnen voordat je een belangrijke beslissing neemt over het aangaan van een lening zonder eigen inbreng.