Financier uw notariskosten door te lenen: Alles wat u moet weten

Lenen voor Notariskosten: Alles wat u moet weten

Notariskosten zijn een onvermijdelijk onderdeel van veel belangrijke financiële transacties, zoals het kopen van een huis of het opstellen van een testament. Deze kosten omvatten onder andere de honoraria van de notaris, registratiekosten en administratieve uitgaven. Voor velen kan het betalen van deze notariskosten een aanzienlijke financiële last vormen.

Als u niet over voldoende liquide middelen beschikt om de notariskosten te dekken, kan lenen een optie zijn om deze kosten te financieren. Er zijn verschillende leningsopties beschikbaar die specifiek zijn ontworpen voor het dekken van notariskosten.

Wat zijn de opties om te lenen voor notariskosten?

Een veelvoorkomende manier om geld te lenen voor notariskosten is door middel van een persoonlijke lening. Met een persoonlijke lening kunt u een vast bedrag lenen tegen een vooraf bepaalde rente en termijn. Dit kan een handige optie zijn als u de exacte kosten van de notaris al kent en op zoek bent naar een gestructureerde manier om deze te financieren.

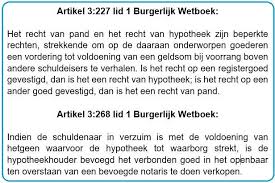

Een andere mogelijkheid is het afsluiten van een hypothecaire lening waarin ook ruimte wordt gemaakt voor notariskosten. Bij het afsluiten van een hypotheek kunt u soms extra geld lenen bovenop het bedrag dat nodig is voor de aankoop van uw huis, om zo ook de bijkomende kosten zoals notariskosten te kunnen betalen.

Waar moet u op letten bij het lenen voor notariskosten?

Het is belangrijk om goed na te denken voordat u besluit geld te lenen voor notariskosten. Zorg ervoor dat u alle kosten begrijpt die gepaard gaan met het afsluiten van de lening, waaronder rente, administratiekosten en eventuele boetes bij voortijdige terugbetaling.

Vergelijk ook verschillende kredietverstrekkers en hun voorwaarden voordat u een beslissing neemt. Zo kunt u ervoor zorgen dat u de beste deal krijgt en niet meer betaalt dan nodig is.

Conclusie

Het lenen van geld voor notariskosten kan in sommige gevallen een slimme financiële zet zijn, vooral als het gaat om belangrijke transacties zoals het kopen van onroerend goed. Zorg er echter altijd voor dat u goed geïnformeerd bent over uw opties en dat u zich bewust bent van alle kosten die gepaard gaan met het afsluiten van de lening.

9 Tips voor het Lenen van Geld voor Notariskosten in België

- 1. Maak een realistische schatting van je notariskosten.

- 2. Vergelijk verschillende leningsopties om de beste rentevoet te vinden.

- 3. Let op bijkomende kosten zoals dossierkosten en verzekeringen.

- 4. Kies voor een lening met vaste maandelijkse aflossingen om overzicht te behouden.

- 5. Leen niet meer dan nodig is voor je notariskosten om financiële problemen te vermijden.

- 6. Controleer of je in aanmerking komt voor eventuele subsidies of premies die je kunnen helpen bij de financiering.

- 7. Lees alle voorwaarden van de lening goed door en vraag om verduidelijking waar nodig.

- 8. Plan je budget zorgvuldig zodat je de lening tijdig kunt terugbetalen.

- 9. Overleg met een financieel adviseur als je twijfels hebt over het lenen voor notariskosten.

1. Maak een realistische schatting van je notariskosten.

Het is essentieel om een realistische schatting te maken van je notariskosten voordat je besluit om geld te lenen voor deze uitgaven. Door een nauwkeurige inschatting te maken van de kosten die gepaard gaan met notarisdiensten, zoals honoraria, registratiekosten en administratieve uitgaven, kun je beter bepalen hoeveel geld je daadwerkelijk nodig hebt. Op deze manier voorkom je dat je te veel leent en uiteindelijk meer terugbetaalt dan nodig is. Het is verstandig om offertes op te vragen bij verschillende notariskantoren en goed te begrijpen welke diensten inbegrepen zijn in de totale kosten, zodat je een realistisch beeld krijgt van wat je kunt verwachten.

2. Vergelijk verschillende leningsopties om de beste rentevoet te vinden.

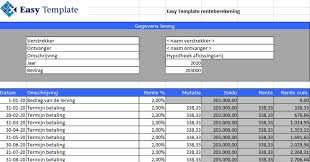

Een belangrijke tip bij het lenen voor notariskosten is om verschillende leningsopties te vergelijken om zo de beste rentevoet te vinden. Door verschillende kredietverstrekkers en hun voorwaarden te vergelijken, kunt u ervoor zorgen dat u niet meer betaalt dan nodig is en een lening vindt die past bij uw financiële behoeften. Het vinden van de beste rentevoet kan u helpen om de totale kosten van het lenen voor notariskosten te verlagen en uw financiële last te verlichten.

3. Let op bijkomende kosten zoals dossierkosten en verzekeringen.

Bij het overwegen van lenen voor notariskosten is het essentieel om aandacht te besteden aan bijkomende kosten, zoals dossierkosten en verzekeringen. Deze extra kosten kunnen snel oplopen en het totale bedrag dat u uiteindelijk moet terugbetalen aanzienlijk verhogen. Door vooraf goed te onderzoeken en te begrijpen welke bijkomende kosten er zijn verbonden aan de lening, kunt u een weloverwogen beslissing nemen en onaangename verrassingen voorkomen. Het is dus raadzaam om transparantie te zoeken bij de kredietverstrekker en alle details van de lening zorgvuldig door te nemen voordat u zich committeert aan het lenen voor notariskosten.

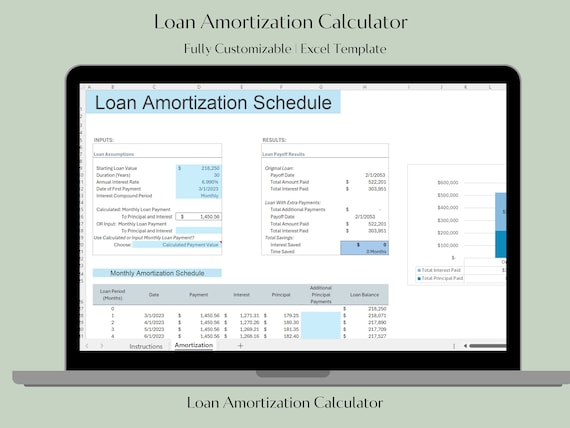

4. Kies voor een lening met vaste maandelijkse aflossingen om overzicht te behouden.

Kies voor een lening met vaste maandelijkse aflossingen om overzicht te behouden bij het lenen voor notariskosten. Door te kiezen voor een lening met vaste maandelijkse aflossingen, weet u precies hoeveel u elke maand moet terugbetalen. Dit helpt u om uw financiën beter te plannen en geeft u duidelijkheid over uw budget. Op die manier kunt u de notariskosten op een gestructureerde manier financieren en voorkomt u verrassingen in uw terugbetalingsplan.

5. Leen niet meer dan nodig is voor je notariskosten om financiële problemen te vermijden.

Leen niet meer dan nodig is voor je notariskosten om financiële problemen te vermijden. Het is belangrijk om verstandig te lenen en alleen het bedrag te lenen dat nodig is om de notariskosten te dekken. Door niet meer te lenen dan strikt noodzakelijk, voorkom je onnodige schulden en financiële druk op de lange termijn. Zorg ervoor dat je een realistische inschatting maakt van de benodigde financiële middelen en kies voor een lening die past bij je budget en financiële situatie. Op die manier kun je verantwoord lenen en toekomstige financiële problemen voorkomen.

6. Controleer of je in aanmerking komt voor eventuele subsidies of premies die je kunnen helpen bij de financiering.

Het is verstandig om te controleren of je in aanmerking komt voor eventuele subsidies of premies die kunnen helpen bij de financiering van notariskosten. Sommige overheden bieden specifieke financiële ondersteuning aan bijvoorbeeld eerste woningkopers of energiezuinige renovaties, wat kan resulteren in lagere notariskosten. Door te onderzoeken welke subsidies of premies beschikbaar zijn, kun je mogelijk een deel van de kosten verlichten en je financiële last verminderen. Het is daarom raadzaam om deze optie te overwegen en te profiteren van eventuele financiële voordelen die je kunnen helpen bij het financieren van notariskosten.

7. Lees alle voorwaarden van de lening goed door en vraag om verduidelijking waar nodig.

Een belangrijke tip bij het lenen voor notariskosten is om alle voorwaarden van de lening goed door te lezen en om verduidelijking te vragen waar nodig. Het is essentieel om volledig op de hoogte te zijn van de rente, aflossingstermijnen, eventuele boetes en andere kosten die aan de lening verbonden zijn. Door grondig te begrijpen wat er van u wordt verwacht en wat de financiële verplichtingen zijn, kunt u weloverwogen beslissingen nemen en onaangename verrassingen voorkomen.

8. Plan je budget zorgvuldig zodat je de lening tijdig kunt terugbetalen.

Het is essentieel om je budget zorgvuldig te plannen wanneer je overweegt om geld te lenen voor notariskosten. Door een gedetailleerd budget op te stellen, kun je een duidelijk beeld krijgen van je financiële situatie en ervoor zorgen dat je de lening tijdig en volgens de afgesproken voorwaarden kunt terugbetalen. Het is belangrijk om realistisch te zijn over je inkomsten en uitgaven, zodat je geen financiële problemen krijgt bij het aflossen van de lening voor de notariskosten. Een goede planning helpt om financiële stress te voorkomen en zorgt ervoor dat je op lange termijn financieel gezond blijft.

9. Overleg met een financieel adviseur als je twijfels hebt over het lenen voor notariskosten.

Als je twijfels hebt over het lenen voor notariskosten, is het verstandig om te overleggen met een financieel adviseur. Een financieel adviseur kan je helpen om een weloverwogen beslissing te nemen door de verschillende leningsopties te bespreken, de financiële implicaties in kaart te brengen en advies te geven dat is afgestemd op jouw specifieke situatie. Door samen te werken met een professional kun je ervoor zorgen dat je de juiste keuze maakt en dat je goed geïnformeerd bent over de mogelijke gevolgen van het lenen voor notariskosten.