Alles wat u moet weten over de rentevoet van een hypothecaire lening

Alles wat u moet weten over de rentevoet van een hypothecaire lening

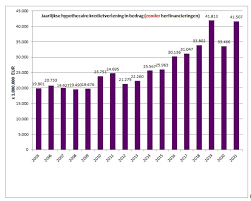

De rentevoet van een hypothecaire lening is een van de belangrijkste factoren waarmee u rekening moet houden bij het afsluiten van een hypotheek. Het bepaalt immers hoeveel u uiteindelijk zult betalen voor het geleende bedrag en heeft dus een grote invloed op de totale kostprijs van uw lening.

De rentevoet kan vast of variabel zijn. Een vaste rentevoet blijft gedurende de volledige looptijd van de lening ongewijzigd, wat zorgt voor stabiliteit en voorspelbaarheid in uw maandelijkse aflossingen. Aan de andere kant kan een variabele rentevoet fluctueren op basis van marktomstandigheden, waardoor uw maandelijkse aflossingen kunnen stijgen of dalen.

Bij het kiezen tussen een vaste of variabele rentevoet, is het belangrijk om rekening te houden met uw financiële situatie, uw risicobereidheid en uw verwachtingen over de evolutie van de marktrente. Een financieel adviseur kan u helpen bij het maken van de juiste keuze die aansluit bij uw behoeften.

Daarnaast zijn er nog andere factoren die de hoogte van de rentevoet kunnen beïnvloeden, zoals de looptijd van de lening, uw eigen financiële situatie, het type hypotheek dat u kiest en eventuele kortingen die u kunt krijgen bij bepaalde banken.

Het is dus essentieel om goed geïnformeerd te zijn over alle aspecten van de rentevoet voordat u een hypothecaire lening afsluit. Door verschillende aanbieders te vergelijken en advies in te winnen bij experts, kunt u ervoor zorgen dat u de beste deal krijgt die past bij uw persoonlijke financiële doelen en behoeften.

6 Essentiële Tips voor het Kiezen van de Beste Rentevoet voor je Hypothecaire Lening

- Vergelijk rentevoeten van verschillende banken voor de beste deal.

- Let op bijkomende kosten zoals dossierkosten en schattingskosten.

- Kies tussen een vaste of variabele rentevoet, afhankelijk van jouw situatie en risicobereidheid.

- Onderhandel over de rentevoet om mogelijk gunstigere voorwaarden te bekomen.

- Hou rekening met de looptijd van de lening en de invloed ervan op de totale interestkosten.

- Informeer je goed over alle voorwaarden en mogelijke valkuilen van een hypothecaire lening.

Vergelijk rentevoeten van verschillende banken voor de beste deal.

Het is verstandig om de rentevoeten van verschillende banken te vergelijken wanneer u op zoek bent naar de beste deal voor een hypothecaire lening. Door verschillende aanbieders te onderzoeken en de rentetarieven te vergelijken, kunt u een goed beeld krijgen van wat er op de markt beschikbaar is en welke optie het meest gunstig is voor uw financiële situatie. Het vergelijken van rentevoeten stelt u in staat om een weloverwogen beslissing te nemen en ervoor te zorgen dat u niet meer betaalt dan nodig is voor uw lening.

Let op bijkomende kosten zoals dossierkosten en schattingskosten.

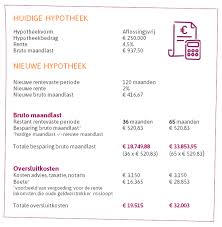

Bij het afsluiten van een hypothecaire lening is het belangrijk om ook aandacht te besteden aan bijkomende kosten zoals dossierkosten en schattingskosten. Deze extra kosten kunnen snel oplopen en dienen in overweging te worden genomen bij het berekenen van de totale kosten van uw lening. Door vooraf goed geïnformeerd te zijn over deze bijkomende kosten, kunt u verrassingen vermijden en een realistisch beeld krijgen van wat de lening daadwerkelijk zal kosten. Het is dus verstandig om niet alleen naar de rentevoet te kijken, maar ook naar alle andere kosten die gepaard gaan met het afsluiten van een hypothecaire lening.

Kies tussen een vaste of variabele rentevoet, afhankelijk van jouw situatie en risicobereidheid.

Bij het afsluiten van een hypothecaire lening is het cruciaal om te kiezen tussen een vaste of variabele rentevoet, afhankelijk van jouw specifieke situatie en risicobereidheid. Een vaste rentevoet biedt stabiliteit en voorspelbaarheid in jouw maandelijkse aflossingen gedurende de volledige looptijd van de lening, terwijl een variabele rentevoet kan fluctueren op basis van marktomstandigheden. Het is belangrijk om zorgvuldig te overwegen welk type rentevoet het beste aansluit bij jouw financiële doelen en comfortniveau, en om advies in te winnen bij experts indien nodig.

Onderhandel over de rentevoet om mogelijk gunstigere voorwaarden te bekomen.

Een belangrijke tip bij het afsluiten van een hypothecaire lening is om te onderhandelen over de rentevoet met de geldverstrekker. Door actief te onderhandelen, kunt u mogelijk gunstigere voorwaarden bedingen die aansluiten bij uw financiële situatie en doelstellingen. Het loont vaak de moeite om te kijken of er ruimte is voor een lagere rentevoet of eventuele kortingen, waardoor u op lange termijn aanzienlijk kunt besparen op de totale kosten van uw lening. Het is dus verstandig om niet alleen de rentevoet te accepteren die aanvankelijk wordt voorgesteld, maar ook om te kijken naar mogelijkheden om gunstigere financieringsvoorwaarden te verkrijgen door middel van effectieve onderhandelingen.

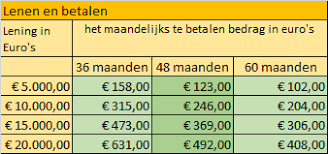

Hou rekening met de looptijd van de lening en de invloed ervan op de totale interestkosten.

Bij het afsluiten van een hypothecaire lening is het belangrijk om rekening te houden met de looptijd van de lening en de impact ervan op de totale rentekosten. Een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar uiteindelijk ook tot hogere totale interestkosten, omdat u gedurende een langere periode rente betaalt over het geleende bedrag. Aan de andere kant kan een kortere looptijd leiden tot hogere maandelijkse aflossingen, maar tot lagere totale interestkosten op lange termijn. Het is daarom verstandig om zorgvuldig te overwegen welke looptijd het beste past bij uw financiële situatie en doelstellingen, zodat u een weloverwogen beslissing kunt nemen bij het kiezen van uw hypothecaire lening.

Informeer je goed over alle voorwaarden en mogelijke valkuilen van een hypothecaire lening.

Het is van cruciaal belang om je goed te informeren over alle voorwaarden en mogelijke valkuilen van een hypothecaire lening. Door grondig inzicht te krijgen in de rentevoet, de looptijd, het type lening en eventuele bijkomende kosten, kun je weloverwogen beslissingen nemen en verrassingen vermijden. Het is verstandig om advies in te winnen bij financiële experts en verschillende aanbieders te vergelijken om ervoor te zorgen dat je de juiste lening kiest die aansluit bij jouw financiële situatie en doelen op lange termijn.