Alles wat u moet weten over leningen, banken en rentevoeten

Leningen bij Banken en Rente

Als het gaat om leningen bij banken, is de rente een van de belangrijkste factoren waar mensen rekening mee moeten houden. De rentevoet bepaalt immers hoeveel geld u uiteindelijk zult terugbetalen bovenop het geleende bedrag.

Banken hanteren verschillende rentetarieven voor leningen, afhankelijk van verschillende factoren zoals het type lening, de looptijd en uw kredietwaardigheid. Het is daarom essentieel om goed te begrijpen hoe deze rentetarieven werken voordat u een lening afsluit.

Over het algemeen geldt dat leningen met een variabele rentevoet kunnen schommelen op basis van marktomstandigheden, terwijl leningen met een vaste rentevoet gedurende de hele looptijd dezelfde rente behouden. Het kiezen tussen een vaste of variabele rente hangt af van uw persoonlijke financiële situatie en risicotolerantie.

Het is ook belangrijk om te weten dat sommige leningen extra kosten met zich meebrengen, zoals administratiekosten of kosten voor vervroegde terugbetaling. Deze bijkomende kosten kunnen van invloed zijn op de totale kosten van de lening en moeten daarom ook in overweging worden genomen.

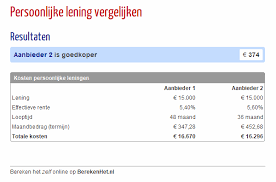

Voordat u een lening afsluit bij een bank, is het verstandig om verschillende aanbieders te vergelijken en offertes aan te vragen. Op die manier kunt u de beste deal vinden die past bij uw behoeften en financiële situatie.

Kortom, bij het overwegen van een lening bij een bank is het cruciaal om goed op de hoogte te zijn van de rentevoeten en andere kosten die ermee gepaard gaan. Door zorgvuldig onderzoek te doen en advies in te winnen waar nodig, kunt u ervoor zorgen dat u verstandige financiële beslissingen neemt die passen bij uw langetermijndoelen.

Veelgestelde Vragen over Bankleningen en Rentevoeten in België

- Wat is de huidige rentevoet voor leningen bij banken?

- Hoe wordt de rente voor een lening bij een bank berekend?

- Wat is het verschil tussen een vaste en variabele rentevoet voor leningen?

- Zijn er extra kosten verbonden aan het afsluiten van een lening bij een bank?

- Hoe kan ik verschillende aanbieders van leningen vergelijken op basis van rente en voorwaarden?

- Kan de rente op mijn lening bij een bank gedurende de looptijd veranderen?

- Welke factoren beïnvloeden de hoogte van de rente die ik moet betalen voor een lening bij een bank?

Wat is de huidige rentevoet voor leningen bij banken?

Veel mensen vragen zich af: wat is de huidige rentevoet voor leningen bij banken? De rentevoet voor leningen bij banken kan variëren afhankelijk van verschillende factoren, zoals het type lening, de looptijd en de kredietwaardigheid van de aanvrager. Het is belangrijk om te begrijpen dat de rentetarieven regelmatig kunnen veranderen als gevolg van marktomstandigheden en het beleid van de banken. Daarom is het raadzaam om rechtstreeks contact op te nemen met verschillende banken of financiële instellingen om de meest actuele informatie te verkrijgen over de rentevoeten voor leningen die momenteel worden aangeboden. Het vergelijken van rentetarieven en voorwaarden kan u helpen om een weloverwogen beslissing te nemen bij het afsluiten van een lening.

Hoe wordt de rente voor een lening bij een bank berekend?

De rente voor een lening bij een bank wordt doorgaans berekend op basis van verschillende factoren, waaronder het geleende bedrag, de looptijd van de lening, het type lening en uw kredietwaardigheid. Banken hanteren vaak standaardformules en tarieven om de rente te berekenen, die kunnen variëren afhankelijk van de marktomstandigheden en het beleid van de bank. Het is gebruikelijk dat leningen met een hoger risico of langere looptijden een hogere rentevoet hebben, terwijl leningen met een lager risico of kortere looptijden doorgaans lagere rentetarieven kennen. Het is belangrijk om goed te begrijpen hoe de renteberekening werkt voordat u een lening afsluit, zodat u volledig op de hoogte bent van de kosten en voorwaarden die aan de lening zijn verbonden.

Wat is het verschil tussen een vaste en variabele rentevoet voor leningen?

Het verschil tussen een vaste en variabele rentevoet voor leningen ligt in hoe de rente wordt berekend en of deze gedurende de looptijd van de lening kan veranderen. Bij een vaste rentevoet blijft het rentepercentage constant gedurende de hele looptijd van de lening, wat betekent dat uw maandelijkse aflossingen niet zullen veranderen. Aan de andere kant kan een variabele rentevoet fluctueren op basis van marktomstandigheden, waardoor uw maandelijkse aflossingen kunnen stijgen of dalen, afhankelijk van hoe de rente evolueert. Het kiezen tussen een vaste en variabele rente hangt af van uw persoonlijke financiële situatie en risicotolerantie, waarbij een vaste rente meer stabiliteit biedt, terwijl een variabele rente potentieel lagere kosten met zich mee kan brengen als de markt gunstig evolueert.

Zijn er extra kosten verbonden aan het afsluiten van een lening bij een bank?

Ja, er kunnen extra kosten verbonden zijn aan het afsluiten van een lening bij een bank. Naast de rente die u betaalt over het geleende bedrag, kunnen er ook andere kosten in rekening worden gebracht, zoals administratiekosten, dossierkosten of kosten voor vervroegde terugbetaling. Het is belangrijk om goed op de hoogte te zijn van deze bijkomende kosten voordat u een lening afsluit, zodat u een duidelijk beeld heeft van de totale kosten die gepaard gaan met de lening. Het vergelijken van verschillende aanbieders en het zorgvuldig lezen van de voorwaarden kan u helpen om de beste financiële beslissing te nemen die past bij uw situatie en behoeften.

Hoe kan ik verschillende aanbieders van leningen vergelijken op basis van rente en voorwaarden?

Om verschillende aanbieders van leningen te vergelijken op basis van rente en voorwaarden, is het aan te raden om een grondige analyse uit te voeren. Allereerst kunt u de rentetarieven van verschillende banken en kredietverstrekkers vergelijken door hun websites te bezoeken of rechtstreeks contact met hen op te nemen. Daarnaast is het belangrijk om aandacht te besteden aan de voorwaarden van de leningen, zoals looptijd, aflossingsopties en eventuele bijkomende kosten. Het is ook verstandig om offertes aan te vragen bij meerdere aanbieders, zodat u een gedetailleerd overzicht krijgt van wat elke partij te bieden heeft. Door deze vergelijkingsmethode toe te passen, kunt u een weloverwogen beslissing nemen en de lening kiezen die het beste aansluit bij uw financiële behoeften en mogelijkheden.

Kan de rente op mijn lening bij een bank gedurende de looptijd veranderen?

Ja, de rente op een lening bij een bank kan gedurende de looptijd veranderen, afhankelijk van het type lening dat u heeft afgesloten. Bij leningen met een variabele rentevoet kan de rente fluctueren op basis van marktomstandigheden en andere factoren. Dit betekent dat uw maandelijkse aflossingen kunnen stijgen of dalen naargelang de rentewijzigingen. Aan de andere kant blijft de rente op leningen met een vaste rentevoet gedurende de hele looptijd van de lening ongewijzigd. Het is belangrijk om goed geïnformeerd te zijn over het type rente dat van toepassing is op uw lening en om eventuele risico’s en voordelen zorgvuldig af te wegen voordat u een beslissing neemt.

Welke factoren beïnvloeden de hoogte van de rente die ik moet betalen voor een lening bij een bank?

Verschillende factoren kunnen de hoogte van de rente beïnvloeden die u moet betalen voor een lening bij een bank. Een van de belangrijkste factoren is uw kredietwaardigheid. Banken beoordelen uw financiële geschiedenis, inkomen en schulden om het risico van de lening te bepalen. Hoe hoger uw kredietwaardigheid, hoe lager de rente doorgaans zal zijn. Daarnaast spelen ook marktomstandigheden, het type lening en de looptijd een rol bij het vaststellen van de rentevoet. Het is daarom verstandig om deze factoren in overweging te nemen en advies in te winnen bij financiële experts voordat u een lening afsluit bij een bank.